Los mercados financieros pueden estar alentando la perspectiva recientemente anunciada de una vacuna Covid-19, pero los bancos centrales son menos optimistas y se están preparando para proporcionar a los mercados un nuevo respaldo de liquidez. Hablando en una mesa redonda de OMFIF el 16 de noviembre , el miembro de la Junta Ejecutiva del Banco Central Europeo, Yves Mersch, destacó que el BCE está listo para ‘recalibrar todos nuestros instrumentos’ y ‘ajustarlos a las circunstancias actuales’. Aclaró que «el BCE está analizando los instrumentos existentes antes de buscar nuevas herramientas».

Mersch es el último banquero central en insinuar el tipo de estímulo que probablemente anunciará el banco central en su reunión del 10 de diciembre. La semana pasada, la presidenta del BCE, Christine Lagarde, señaló una clara preferencia por el programa de compras de emergencia pandémica y las operaciones de refinanciamiento a largo plazo como medidas que han « demostrado su eficacia en el entorno actual » y, por lo tanto, es probable que sigan siendo las principales herramientas para ajustar nuestro la política monetaria’.

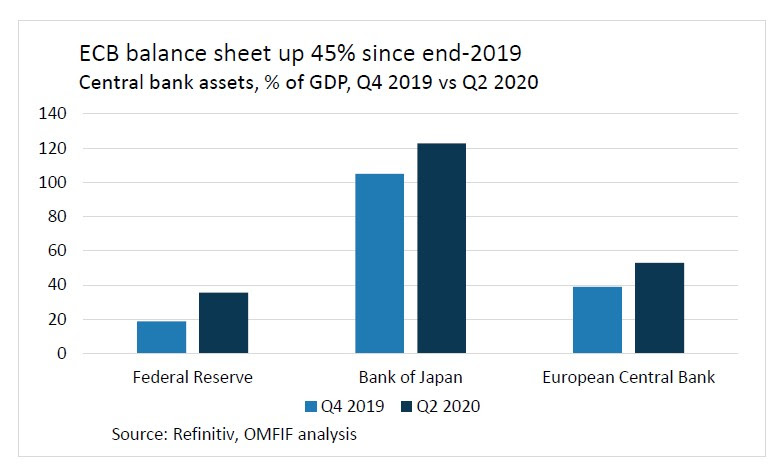

Ampliar el PEPP en 500.000 millones de euros y ampliarlo hasta finales de 2021 llevaría el balance del BCE a nuevos máximos. Desde febrero, ha aumentado casi un 45% hasta algo menos de 7 billones de euros. Ahora está por encima del 60% del PIB, frente al 40% a fines del año pasado.

Entre los bancos centrales nacionales que representan la mayoría de las compras de activos del BCE, el Bundesbank ha estado comprando más deuda pública alemana como parte del PEPP que al comienzo de la pandemia. Las compras de los últimos meses han estado casi exactamente en línea con la clave de capital. Esto no solo significa que la alardeada flexibilidad del PEPP es una característica menos relevante. Además, debido a que el Bundesbank tiene la mayor participación accionaria del BCE, lo que hace que la clave de capital alemana sea más grande que la de todos los demás países (25,6% contra 20,1% para Francia y 17,5% para Italia), Alemania se ha convertido en el mayor beneficiario del PEPP, contraviniendo la creencia de que el programa ha ayudado principalmente a los miembros del sur del euro menos solventes.

La flexibilidad del PEPP ha sido fundamental para permitir el apoyo a los países más afectados por la pandemia. Esto fue importante en la primera ola de Covid entre febrero y julio. Pero las condiciones financieras ahora son diferentes. Los diferenciales de los bonos en la zona del euro son más estrechos. Los rendimientos de la deuda italiana se acercan a mínimos históricos, con el rendimiento a 30 años por debajo del 1%. La semana pasada, los rendimientos de los bonos griegos se volvieron negativos por primera vez en la historia.

En estas condiciones, el BCE podría considerar la posibilidad de incorporar el PEPP en su programa insignia de compra de activos en 2021. El banco central está comprando más deuda pública alemana como parte del PEPP que al comienzo de la pandemia, lo que hace que la flexibilidad del programa sea menos característica relevante. El veto de Hungría y Polonia al presupuesto de la UE de 1,8 billones de euros y al paquete de recuperación intensifica hoy la necesidad de un apoyo monetario más específico para la zona del euro.

Con las TLTRO, el BCE tiene más espacio para innovar. TLTRO-III se fija en alrededor de € 1,7 billones para una duración de tres años, con dos tramos restantes en diciembre y marzo. El BCE ya ha establecido un período de tipo de interés especial de un año hasta junio de 2021 durante el cual los bancos pueden adquirir fondos al -1% si cumplen ciertas condiciones de préstamo.

Ampliar el horizonte haría que las TLTRO fueran aún más atractivas, incentivando a los bancos a otorgar préstamos a la economía real y desincentivándolos de realizar pagos anticipados. La flexibilización del umbral para cumplir con las condiciones ayudaría a aumentar el tamaño de la operación al permitir la participación de más bancos. Esto sería significativo solo si se amplía el horizonte o si se agregan nuevos tramos al programa, dado que el plazo para que los bancos presenten ofertas para el tramo de diciembre habrá pasado al momento de la decisión.

Incluso con PEPP, APP y TLTRO sobre la mesa, existen límites a lo que la política monetaria puede contribuir a la recuperación. Los bancos centrales tienen razón al advertir contra la subestimación de la segunda ola de la pandemia. Si bien los formuladores de políticas están mejor preparados, los cambios en los patrones de ahorro y gasto podrían ser más duraderos esta vez, ya que las personas se dan cuenta de que los bloqueos y las condiciones económicas asociadas pueden repetirse. El apoyo fiscal dirigido sigue siendo la herramienta de política más poderosa y apropiada para abordar los efectos económicos de la pandemia.

Danae Kyriakopoulou es economista jefe y directora de investigación de OMFIF. Para obtener más información sobre las respuestas de política del BCE ante una pandemia, visite el Rastreador de políticas del banco central de OMFIF .

Fuente: https://www.omfif.org/2020/11/ecb-sets-the-december-table/