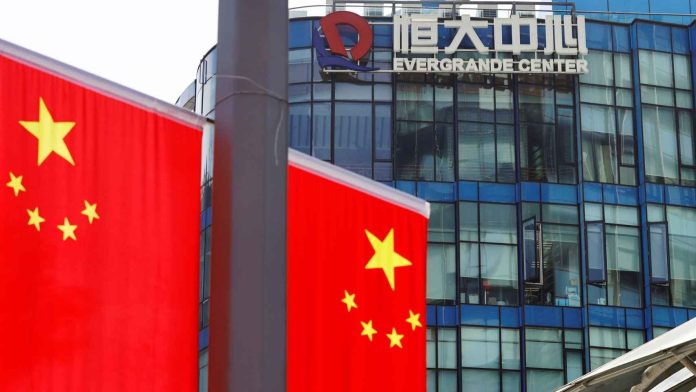

China Evergrande Group, el gigante inmobiliario cuyo incumplimiento hace dos años aceleró una crisis de deuda inmobiliaria más amplia en el país, buscó la protección por bancarrota del Capítulo 15 en Nueva York el jueves.

La medida lo protege de los acreedores en EE. UU. mientras trabaja en un acuerdo de reestructuración en otros lugares. La petición del Capítulo 15 del constructor de viviendas chino hace referencia a los procedimientos de reestructuración que se están llevando a cabo en Hong Kong y las Islas Caimán.

Los acuerdos internacionales de reestructuración de deuda a veces requieren una presentación del Capítulo 15 en el curso de la finalización de una transacción. El año pasado, el desarrollador con sede en Beijing Modern Land China Co. también se declaró en bancarrota del Capítulo 15 después de no pagar un bono de $ 250 millones y decir que seguiría adelante con un acuerdo de reestructuración de deuda en el extranjero.

El destino de Evergrande tiene amplias implicaciones para el sistema financiero de 60 billones de dólares de China y podría repercutir en bancos, fideicomisos y millones de propietarios de viviendas, en lo que sería una de las reestructuraciones más grandes de la historia del país. El tamaño de sus pasivos de más de $ 300 mil millones significa que el proceso seguramente será largo.

El sentimiento hacia los mercados chinos se ha visto sacudido este mes después de que uno de los desarrolladores inmobiliarios más grandes del país, Country Garden Holdings Co., se tambaleó hacia un posible primer incumplimiento, en medio de incumplimientos récord de deuda por parte de los constructores. La situación empeoró en los últimos días cuando el conglomerado financiero Zhongzhi Enterprise Group Co. dio la voz de alarma después de que las empresas afiliadas no pagaran algunos productos de inversión.

La crisis de la deuda inmobiliaria de China se está profundizando rápidamente, a medida que se acerca a su cuarto año. Los desarrolladores acostumbrados a endeudarse para impulsar las juergas de desarrollo experimentaron el primer indicio de cambio en 2020. Fue entonces cuando las autoridades establecieron ‘tres líneas rojas’ que establecieron puntos de referencia de apalancamiento que los constructores tenían que cumplir si querían pedir prestado más dinero. Los bonos chinos en dólares basura, en gran parte emitidos por desarrolladores, han caído en dificultades, con precios promedio ahora de alrededor de 65 centavos, según un índice de Bloomberg.

Evergrande ha estado trabajando durante meses para concluir un plan de reestructuración de deuda en el extranjero. En abril, la firma reveló que aún no contaba con el nivel de apoyo de los acreedores necesario para implementar el plan. En julio, recibió la aprobación de la corte para realizar votaciones sobre el acuerdo. La compañía dijo a principios de esta semana que había reprogramado las llamadas reuniones de esquema para acreedores hasta el 28 de agosto.

Evergrande incumplió por primera vez con un bono en dólares en diciembre de 2021 luego de meses de incertidumbre sobre sus finanzas. Las dificultades de la empresa ayudaron a desencadenar la ola inicial de preocupaciones sobre el sector inmobiliario de China que ha seguido creciendo.

La unidad de vehículos eléctricos de Evergrande acordó vender una participación de aproximadamente el 28% a la empresa emergente NWTN Inc. con sede en Dubái, lo que hizo que las acciones del fabricante de automóviles se dispararan a principios de esta semana debido a las expectativas de que el acuerdo podría mantenerlo en el negocio. NWTN invertirá $ 500 millones en China Evergrande New Energy Vehicle Group Ltd. a cambio de acciones y la mayoría de la junta directiva del fabricante de vehículos eléctricos, anunciaron las compañías el lunes.

“El plan de deuda de Evergrande podría verse favorecido por la disposición del desarrollador” de la participación, escribieron los analistas de Bloomberg Intelligence Daniel Fan y Adrian Sim. NWTN podría convertirse en el mayor accionista con el intercambio completo de los bonos canjeables obligatorios de la unidad, y el acceso a la financiación de la unidad EV ayudaría al valor de esos valores en el plan de deuda de Evergrande, así como a la normalización de la producción de sus Hengchi 5 EV, dijeron.

Un abogado de bancarrotas de Evergrande no respondió de inmediato a una solicitud de comentarios. Su unidad Scenery Journey también solicitó la protección del Capítulo 15, junto con su filial Tianji.

El caso es China Evergrande Group y Jimmy Fong, 23-11332, Tribunal de Quiebras de EE. UU. para el Distrito Sur de Nueva York (Manhattan).

Por: Jeremy Hill

Fuente: https://www.bloomberg.com/news/articles/2023-08-17/china-evergrande-files-chapter-15-bankruptcy-in-new-york?cmpid=BBD081723_MKT&utm_medium=email&utm_source=newsletter&utm_term=230817&utm_campaign=marketsasia&sref=DPtqrPAJ