- Fidelity Int’l, Allianz GI advierten sobre tormenta económica y nuevas crisis

- Perspectivas de más espuelas de ajuste temen que algo se rompa

Las acciones estadounidenses están de vuelta en un mercado alcistay la economía estadounidense ha superado constantemente las expectativas, lo que ha llevado a algunas empresas a sugerir que la amenaza de recesión se ha aliviado, si es que no ha desaparecido por completo.

Sin embargo, tal forma de pensar corre el riesgo de cometer un grave error para los inversores, según algunos de los administradores de bonos más grandes del mundo, desde Fidelity International hasta Allianz Global Investors. Se apegan a sus pronósticos de recesión y aconsejan cubrir cualquier apuesta en activos de riesgo.

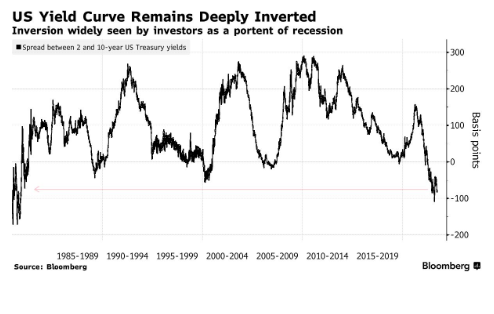

Según sus cálculos, el daño de 10 aumentos consecutivos ya está hecho y el colapso de tres prestamistas estadounidenses en marzo fue solo una muestra de la crisis más grande que se avecina, ya que los bancos centrales se mantienen agresivos hasta que algo más se rompe. Apenas la semana pasada, Canadá y Australia realizaron aumentos sorpresivos , lo que ejerció cierta presión sobre la Reserva Federal para que los siguiera en una próxima reunión, ya que la inflación sigue siendo persistentemente alta.

“Algo parecido a una crisis crediticia es lo que más me preocupa”, dijo Steve Ellis, director de inversiones de renta fija global de Fidelity International, que administra $663 mil millones en activos. Los continuos ajustes de los bancos centrales muestran que están «luchando la batalla del año pasado», dijo.

Ellis ha acumulado riesgo de duración, lenguaje de mercado para activos sensibles a las tasas de interés, como los bonos del gobierno, con el argumento de que cuando los bancos centrales se ven obligados a cambiar a una pausa o a una política más flexible, obtendrán un rendimiento superior. Él ve que el rendimiento del Tesoro a 10 años caerá al 3% para fin de año, casi 75 puntos básicos por debajo del nivel actual, a medida que los mercados comiencen a darse cuenta de que la recesión será más profunda de lo que la mayoría piensa.

Al mismo tiempo, los bonos corporativos con calificación basura parecen vulnerables a una corrección, dijo Ellis. El análisis de Fidelity sugiere que el sector está valorando una tasa de incumplimiento empresarial de alrededor del 4,6 %, cuando en realidad estará más cerca del 8 %.

Para Mike Riddell, gerente de cartera de Allianz Global Investors, las acciones, los bonos y la deuda corporativa están valorando mal los riesgos, y solo los swaps de tasa de inflación tienen la perspectiva económica correcta. La llamada tasa de inflación a un año, a un año se encuentra actualmente en 2,4%, o cerca del 2% cuando se excluye la compensación de riesgo para los inversores. Eso implica una “recesión desagradable” dentro de los próximos seis meses, dijo.

“Nuestro caso base es para una recesión de moderada a profunda, y potencialmente crisis, a medida que el ritmo sin precedentes de endurecimiento de la política global observado durante el último año comienza a afectar realmente”, dijo Riddell. Recomienda estar posicionado alcista en tasas y bajista en activos de riesgo como el crédito.

Los operadores del mercado monetario están apostando a una probabilidad del 90% de otra subida de un cuarto de punto por parte de la Fed para julio. Los inversores también esperan al menos otros 50 puntos básicos de subidas por parte del Banco Central Europeo, a partir de la reunión de la próxima semana. Eso es a pesar de que el bloque ya estaba lidiando con la recesión en el primer trimestre y los crecientes problemas en Alemania, la potencia económica de la región.

Sin duda, la recesión está tardando mucho más en aparecer de lo que muchos previeron a principios de año, y es posible que la economía siga desafiando las expectativas. Las nóminas no agrícolas, que aumentaron en mayo, superaron todas las estimaciones.

La resolución de la saga del techo de la deuda de EE. UU. también ayudó a mejorar la confianza y fue citada por los economistas de Goldman para reducir las probabilidades de una recesión en EE. UU. en los próximos 12 meses al 25%. El director de operaciones de Goldman Sachs Group Inc., John Waldron, dice que es posible que no ocurra una recesión .

Pero las señales de dolor de los consumidores están aumentando.

Los saldos de las tarjetas de crédito, que alcanzaron los 986.000 millones de dólares en el cuarto trimestre del año pasado, se mantuvieron prácticamente sin cambios en el primer trimestre por primera vez en más de veinte años. Normalmente publican una caída a medida que la gente paga sus deudas de la temporada navideña.

“Los consumidores están estirados, por lo que no estoy 100% seguro de que un aterrizaje suave sea realmente realista en este momento”, dijo Patrick McDonough, gerente de cartera de PGIM. “La desventaja es cada vez más probable, solo porque los consumidores nos han apoyado durante tanto tiempo”.

Por: Alice Gledhill y Anchalee Worrachate

Fuente: https://www.bloomberg.com/news/articles/2023-06-11/biggest-bond-managers-say-us-recession-is-inevitable-bucking-goldman-s-call?cmpid=BBD061123_MKT&utm_medium=email&utm_source=newsletter&utm_term=230611&utm_campaign=marketsasia&sref=DPtqrPAJ#xj4y7vzkg