Implementar los objetivos de igualdad es más fácil decirlo que hacerlo.

La teoría monetaria tradicional sostiene que los bancos centrales se guían por el mandato de proteger la estabilidad financiera y de precios. En el caso de la Reserva Federal de EE. UU., el mandato dual sostiene que debe mantener la inflación y el desempleo en equilibrio, ajustando las tasas de interés para mantener ese equilibrio. Sin embargo, un coro emergente de economistas y formuladores de políticas defiende que un objetivo de igualdad debería ser un componente de las responsabilidades de la política monetaria de los bancos centrales.

Tal concepto habría sido casi inconcebible hace solo una década. Sin embargo, en 2021, la senadora Elizabeth Warren, la representante Maxine Waters y la senadora Kirsten Gillibrand propusieron la Ley de Equidad Económica y Racial de la Reserva Federal. Como dijo Warren, «La Reserva Federal puede usar sus autoridades existentes para ayudar a revertir las graves brechas raciales en nuestra economía, incluso en nuestra recuperación actual de la crisis de Covid-19, y nuestro proyecto de ley requerirá que la Reserva Federal lo haga».

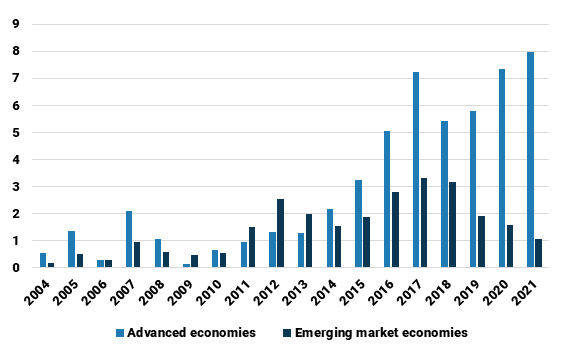

El proyecto de ley fue aprobado por la Cámara de Representantes pero murió en el Senado. Sin embargo, sigue siendo un momento notable en los crecientes intentos de explorar la desigualdad estadounidense y la posibilidad de una política monetaria como parte de la solución. La Figura 1 muestra que los banqueros centrales están discutiendo la desigualdad con mayor frecuencia. En 2004, la desigualdad se mencionó en menos del 1% de los discursos de los banqueros centrales tanto en las economías emergentes como en las avanzadas. En 2021, esa cifra superó el 9%.

Figura 1. Los bancos centrales se centran cada vez más en la desigualdad

Proporción de discursos del banco central que mencionan la desigualdad, %

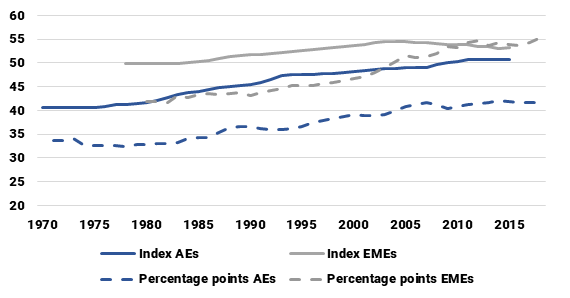

¿Por qué existe un interés tan nuevo en discutir la desigualdad económica? Parte de esto puede tener que ver con el considerable crecimiento de la desigualdad en muchas economías avanzadas desde la década de 1970 (Figura 2). Entre 2009 y 2012, el 1% de los estadounidenses con mayores ingresos capturó el 91% del crecimiento total, según datos recopilados por Emmanuel Saez, profesor de economía de la Universidad de California, Berkeley. Las secuelas del colapso financiero de 2008 coincidieron, para sorpresa de nadie, con un deterioro de la actitud del público hacia los dictados económicos fallidos que caracterizaron la política de los 20 años anteriores tanto en los EE. UU. como en el Reino Unido.

Figura 2. La desigualdad ha crecido considerablemente en las economías avanzadas

Coeficiente de Gini 1970-2015, 0-100 (mayor desigualdad)

Muchos economistas (incluidos los del Banco Central Europeo, la Reserva Federal y el Banco de Inglaterra) creen que el uso por parte de los bancos centrales de tipos de interés cercanos a cero y la flexibilización cuantitativa tras la crisis de 2008 empeoró la desigualdad de la riqueza. Los hogares de ingresos medios y bajos tienen acceso limitado a los mercados financieros y oportunidades de inversión de capital, en gran parte porque su propensión marginal a consumir cada dólar de ingresos es mayor que la de las personas con salarios altos. Y así, una política monetaria laxa que estimule el crecimiento del mercado de acciones de activos tiende a avivar la desigualdad de riqueza, ya que beneficia principalmente a los propietarios de activos más ricos.

Los bancos centrales argumentan que los beneficios de tales políticas superan estos costos, pero el reconocimiento de los impactos desigualadores de la política posterior a 2008 ayuda a explicar por qué se les pide a los bancos centrales que aborden la desigualdad en su política monetaria. Además, cualquier relación entre las tasas de interés y la desigualdad puede reforzarse a sí misma. En 2021, Atif Mian, Ludwig Straub y Amir Sufi demostraron que la creciente desigualdad de ingresos desempeñó un papel principal en la explicación de la caída de las tasas de interés reales en EE. UU. En 2022, el gobernador del BoE, Andrew Bailey, se hizo eco de esta conclusión en un evento de la OMFIF.

¿Cómo sería que los bancos centrales incluyeran la desigualdad como un componente de su mandato, junto con la estabilidad de precios y el empleo? Dadas las demandas ya complejas de equilibrar la inflación y el desempleo, las respuestas a esto son nebulosas en el mejor de los casos y existen teorías en competencia sobre cómo podría lograrse.

La investigación de Tobias Broer et al y Carl Walsh ofrece una interpretación de un nuevo modelo keynesiano de dos agentes, según el cual el universo económico está delineado por los propietarios del capital, que tienen derechos sobre las ganancias pero no ofrecen mano de obra, y los trabajadores, que no tienen un demandan ganancias pero ofrecen trabajo. Tal modelo tiene implicaciones para los cálculos de los economistas sobre la elasticidad del consumo y la orientación prospectiva de los individuos hacia sus ingresos. Y tal delimitación podría, en teoría, permitir que los bancos centrales integren objetivos de desigualdad dentro de sus mandatos.

Niels-Jakob Hansen, Alessandro Lin y Rui Mano se basan en esto al mostrar, en un modelo de Taylor de la toma de decisiones del banco central, que la política monetaria podría maximizar el bienestar si apunta a la inflación, el desempleo y las brechas de producción, al mismo tiempo que coloca un pequeño peso negativo en desigualdad del consumo. Este modelo también puede ofrecer una explicación de por qué las tasas de interés reales han estado en declive, ya que los choques desigualadores (como el cambio basado en habilidades y la subcontratación) han inducido desigualdad, lo que bajo este modelo de Taylor imploraría a los bancos centrales que mantuvieran las tasas de interés reales más bajas que de lo contrario.

Estos resultados son endógenos al modelo y existen complejidades inherentes al desarrollo de un objetivo de igualdad del banco central. Los supuestos subyacentes de estas teorías son discutibles, y el riesgo de error de cálculo crece con la dificultad de trazar con precisión la distribución de la riqueza y los ingresos de un país que varía con el tiempo. Además, el tipo de enfoque ‘holístico’ que tal objetivo podría requerir haría más difícil para los bancos centrales mantener la coherencia entre los regímenes de liderazgo y establecer una guía futura. Un objetivo de igualdad puede estar más allá del alcance de las responsabilidades básicas de los bancos centrales.

Sin embargo, esto no significa que los bancos centrales deban ignorar la desigualdad económica al implementar su marco monetario. Aunque los objetivos de igualdad pueden ser difíciles de implementar, no lo es aumentar la conciencia sobre la desigualdad.

Los bancos centrales deberían ir más allá, utilizando las estadísticas del sector bancario para informar sobre cómo la desigualdad afecta la eficacia de sus políticas y cómo sus políticas afectarán la desigualdad. Los bancos centrales deberían entonces tener en cuenta cualquier efecto de desigualdad al elaborar sus respuestas monetarias, y deberían articular estos impactos al público y a los legisladores. Este enfoque es similar a cómo los bancos centrales monitorean los acontecimientos internacionales al evaluar las perspectivas de la economía estadounidense.

Más allá de esto, sin embargo, el trabajo de los bancos centrales debería seguir siendo la imponente tarea de mantener la estabilidad de precios y la estabilidad financiera con el fin de maximizar el bienestar público. La distribución justa y eficiente de los recursos económicos es un bien público y el creciente interés de los bancos centrales en discutir e informar sobre la desigualdad es un desarrollo positivo que debe alentarse. Pero la política del banco central no es un sustituto de la seguridad social efectiva, la asistencia para el ajuste de choque y la regulación del mercado financiero.

Además, la independencia política de un banco central es particularmente importante para su funcionamiento, especialmente en un momento de mayor polarización y partidismo. Un modelo más holístico que identifique la desigualdad como un mandato específico podría amenazar con erosionar esa independencia y fomentar un comportamiento más partidista. Tal resultado sería tanto económicamente peligroso como políticamente tóxico: los banqueros centrales son funcionarios no electos sin mandato para influir en la política partidista.

FUENTE: https://www.omfif.org/2023/01/should-reducing-inequality-be-a-central-bank-mandate/?utm_source=omfif&utm_medium=partner&utm_campaign=efi2022