El banco lucha contra la ‘acción de retaguardia para retrasar lo inevitable’ mientras la china Ping An busca una escisión comercial en Asia

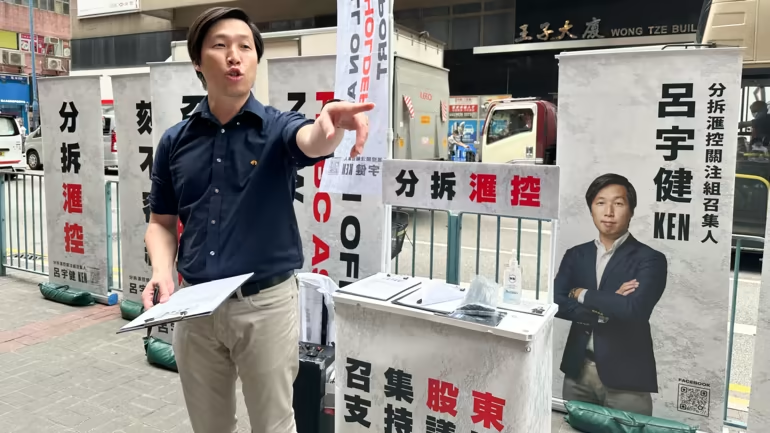

HONG KONG — Uno podría ser perdonado por pensar que Ken Lui se postula para el cargo. Su rostro adorna folletos, quioscos, carteles, autobuses y vallas publicitarias en su Hong Kong natal. Es ineludible en las redes sociales y la prensa de la ciudad hace cola para cubrir sus últimos movimientos.

La campaña de Lui, sin embargo, no es para un escaño en el gobierno. Es desmantelar una institución que ha estado en el corazón de la economía de Hong Kong durante más de 100 años: el banco HSBC. «Spin off HSBC Asia Now», dice el eslogan omnipresente de Lui.

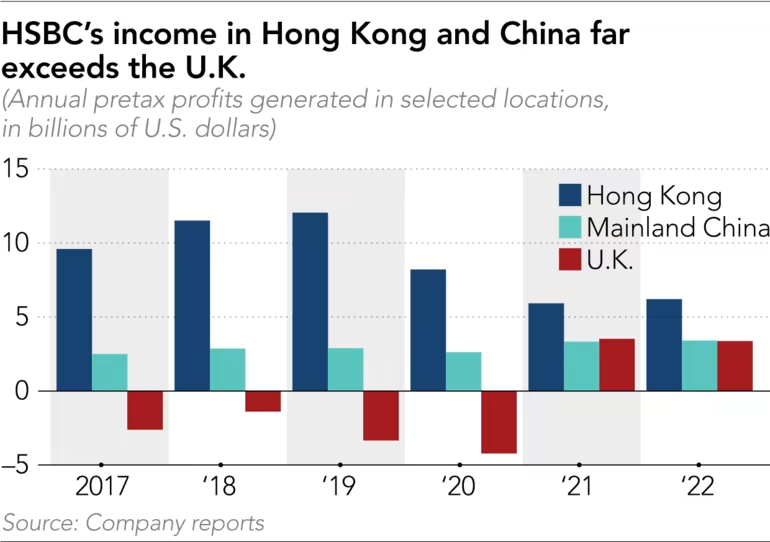

Lui, un inversionista profesional que se describe a sí mismo y accionista de HSBC, dice que dividir HSBC, que el año pasado fue el octavo banco más grande del mundo por activos, según S&P Global, y cotizar por separado sus operaciones en Asia generaría un enorme valor y agregaría más del 40% del precio de la acción. La mayor parte de las ganancias del banco se obtienen en Asia.

El primer paso podría ocurrir tan pronto como el viernes en la reunión anual de accionistas del banco en Birmingham, Reino Unido. Allí, los inversionistas votarán sobre la resolución 17 de Lui, que le pide al banco que aumente «su valor mediante reformas estructurales», que incluyen «entre otros a la escisión, la reorganización estratégica y la reestructuración de su negocio en Asia».

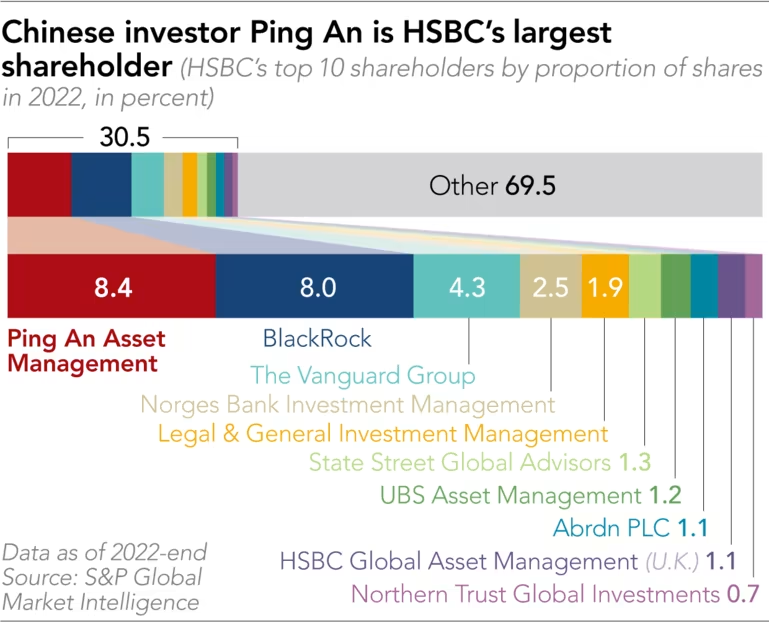

El tipo de división propuesta por Lui, aunque incluye pocos detalles públicos, sería casi sin precedentes para un banco saludable. Los expertos estiman que podría llevar años y costar decenas de millones de dólares. Pero la propuesta de Lui recibió un impulso el mes pasado después de ganar el apoyo público del mayor accionista de HSBC, Ping An Asset Management, una aseguradora china que posee el 8,4% del banco. Ping An ha favorecido una escisión desde noviembre y en abril propuso crear una entidad cotizada separada a partir del negocio asiático de HSBC.

Sin embargo, incluso con Ping An apoyando una división, una encuesta de analistas indica que la estructura actual de HSBC es segura por ahora. Los rebeldes necesitan el 75% de los votos de los accionistas, lo que parece estar fuera de su alcance después de que dos asesores de accionistas se manifestaron en contra de la división en las últimas dos semanas. Pero el impulso ha ido ganando y Lui dice que acaba de empezar.

La batalla con sus accionistas principalmente chinos ha sido una lección de humildad para HSBC, que alguna vez fue un símbolo de la dominación colonial británica, establecida en 1865 tras la Segunda Guerra del Opio contra China. Sigue siendo un símbolo icónico de las finanzas asiáticas, que todavía imprime los billetes de banco de Hong Kong, pero ha estado atrapado entre dos mundos desde que trasladó su sede a Londres en 1993, antes de la entrega de Hong Kong a China cuatro años después.

«El estatus privilegiado del banco se ha convertido en un dilema», dijo Michael Sheridan, un escritor que ha estudiado la historia del banco y entrevistó a sus ex presidentes, William Purves y John Bond. «La gestión actual ganará la votación. Pero solo puede ser una acción de retaguardia para retrasar lo inevitable».

«Se avecinan cambios, tal vez no este año o el próximo, pero sí a largo plazo», dijo.

Mientras tanto, HSBC no quiere correr riesgos: en abril envió un equipo de ejecutivos a Hong Kong para reunirse con Lui y otros accionistas descontentos, y el 19 de abril emitió un comunicado explicando, punto por punto, por qué los inversionistas deberían votar no en 5 de mayo. El banco «evaluó las opciones estructurales para HSBC Asia Pacific con una mente abierta», pero que los beneficios de una escisión «fueron significativamente superados por la caída del valor esperado en múltiples áreas, así como una disminución del servicio a HSBC de larga data. clientes», dijo en el comunicado.

Sin embargo, Lui no se dejará disuadir. «Pasaré el resto de mi vida persiguiéndote, [HSBC]», dijo el hombre de 42 años a Nikkei Asia en una entrevista el 24 de abril, rodeado por un equipo de relaciones con los medios. Afirma tener «más de 100 millones de dólares de Hong Kong (12,7 millones de dólares)» en acciones del banco y dice que cuenta con el apoyo de unos 100 inversores, el más importante, por supuesto, Ping An, aunque no dice cuánto. capital total que representa su grupo. Insiste en que está actuando por iniciativa propia y él y Ping An se pusieron en contacto por primera vez y se conocieron a mediados de abril. Ping An confirmó la reunión.

«Una propuesta que otorga más autonomía al negocio de Asia merece una seria consideración luego de años de bajo rendimiento».

Declaración de Ping An Group, 18 de abril

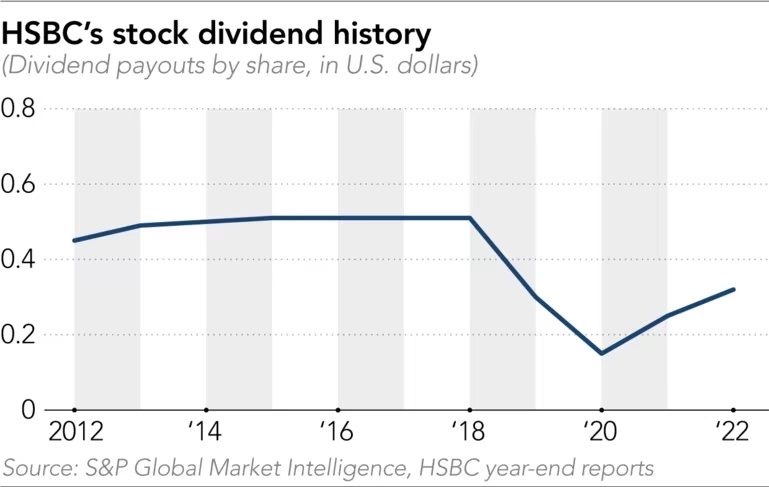

Lui dijo que su principal queja es la interferencia de los reguladores del Reino Unido, principalmente la decisión del banco en abril de 2020 de suspender los pagos de dividendos a pedido de la Autoridad de Regulación Prudencial durante la pandemia. Ese año, Lui demandó a HSBC en un tribunal de Hong Kong y perdió al año siguiente.

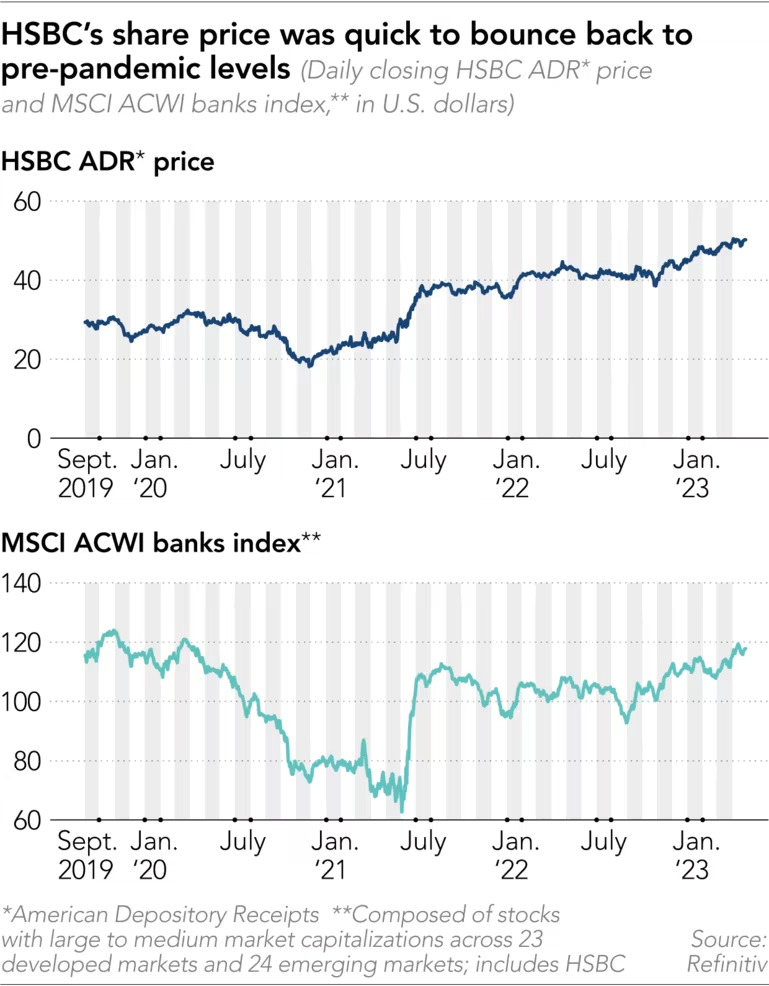

El precio de las acciones de HSBC se desplomó después del anuncio de suspensión de dividendos. «Estaba realmente enojado», dijo Lui. «HSBC solía ser la acción que me hacía ganar dinero tanto a través de los dividendos como del [aumento] del precio de las acciones, así que cada vez que tenía dinero, lo volvía a poner en las acciones».

La decisión de HSBC en marzo de comprar los activos del Reino Unido del Silicon Valley Bank en bancarrota fue otra medida ampliamente criticada por los accionistas, quienes culpan a la presión de los reguladores del Reino Unido. «El problema [con HSBC] es que la gerencia ahora tiene una tendencia a ponerse del lado del [regulador] del Reino Unido», dijo Lui. En una llamada con los medios el 2 de mayo, Noel Quinn, director ejecutivo del grupo HSBC, defendió la adquisición y dijo que le daría a HSBC una red de empresarios tecnológicos que están «construyendo [los] modelos comerciales del mañana».

Recientemente, Ping An también comenzó a aumentar la presión, criticando públicamente a HSBC por una «actitud constante de mente cerrada» hacia las propuestas derivadas y acusando al prestamista de Londres de negarse a «participar verbalmente» en las discusiones.

«La gerencia de HSBC no ha abordado fundamentalmente los desafíos clave del modelo comercial», dijo Ping An en un comunicado el 18 de abril. «Estos desafíos incluyen una localización débil, una base de costos excesiva, ineficiencias de capital y tensiones geopolíticas elevadas».

«En los últimos años, numerosos accionistas han sugerido repetidamente que la gerencia de HSBC debería escindir el negocio asiático de HSBC en una entidad que cotiza por separado con sede en Hong Kong. Creemos que una propuesta de este tipo que otorga más autonomía al negocio asiático merece una seria consideración después de años de bajo rendimiento y falta de inversión», dijo Ping An en el comunicado de abril.

HSBC respondió el 19 de abril que ha estado impulsando el desempeño general. «HSBC ha tomado medidas para aumentar los ingresos no relacionados con intereses, aumentar la asignación de capital a Asia Pacífico, salir de los negocios secundarios en Occidente, reducir los activos ponderados por riesgo antes del objetivo y reducir los costos a pesar de la inflación y la inversión significativa en tecnología. Esta estrategia está funcionando y está ofreciendo rendimientos mejorados», dijo. En 2022, el banco anunció dos salidas de los mercados occidentales, incluida una propuesta de venta de su negocio de banca minorista en Francia y la salida de las operaciones de Canadá, que espera completar a principios del próximo año. En 2021, anunció la venta de su negocio de banca minorista para el mercado masivo de EE. UU.

El banco también insiste en que ha celebrado unas 20 reuniones con el grupo chino desde 2022, y «ha discutido ampliamente sus conclusiones con Ping An a través de múltiples reuniones y correspondencia escrita».

Sin embargo, Huang Yong, presidente de Ping An Asset Management, pareció responder a esto en una declaración pública el 21 de abril y dijo que «HSBC nunca ha llevado a cabo discusiones formales sobre la nueva propuesta de reestructuración estratégica con Ping An».

Durante la conferencia de prensa del 2 de mayo, Quinn reconoció tener «diferencias» con Ping An sobre la estructura del banco, pero agregó que tienen un «objetivo compartido» para mejorar el desempeño del banco. En la misma llamada, el banco anunció que pagaría su primer dividendo trimestral desde 2019 e iniciaría una recompra de acciones de hasta $2 mil millones después de la reunión del 5 de mayo en un esfuerzo por reforzar el apoyo de los accionistas.

«Es político»

Además de una lógica económica convincente, una serie de factores políticos han intervenido recientemente para hacer que la estructura actual de HSBC parezca cada vez más insostenible: en primer lugar, una ley de seguridad de 2020 en Hong Kong que ha sido un catalizador para que China borre gradualmente lo que queda de Hong Kong. La autonomía de Kong.

«China ahora está tomando el control total de Hong Kong y Ping An está actuando con la aprobación del más alto nivel».

Michael Sheridan, escritor

«HSBC superó guerras y revoluciones, pero esta vez es diferente porque China es el poder soberano», dijo Sheridan, el autor. «Así que no es una cuestión comercial o financiera, es política. Esa es la realidad. China ahora está tomando el control total de Hong Kong y Ping An está actuando con la aprobación del más alto nivel».

Ping An dijo que no podía comentar sobre esta afirmación, aunque un portavoz se refirió a una entrevista de Quinn en diciembre pasado en el Financial Times, donde dijo que no creía que la campaña de Ping An fuera dirigida desde Beijing. “No creo que tenga motivaciones políticas en base a todo el diálogo que hemos tenido con varias partes interesadas. Todo lo contrario”, dijo Quinn entonces.

Sin embargo, incluso antes de la ley de seguridad, HSBC había estado atrapado en medio de un tira y afloja entre los reguladores y las agencias de aplicación de la ley de China y el Reino Unido, un conflicto que la ley de seguridad solo ha exacerbado. Por ejemplo, el banco congeló las cuentas de una figura prodemocrática de Hong Kong en 2020, poco después de que se promulgara la ley, lo que en 2021 y 2022 provocó furiosos interrogatorios por parte de políticos estadounidenses y británicos.

«En la medida en que hemos congelado cuentas, es porque estamos obligados a hacerlo a pedido de las autoridades policiales mientras llevan a cabo sus investigaciones», respondió Quinn a los parlamentarios en una audiencia en la Cámara de los Comunes del Reino Unido el 26 de enero de 2021.

Pero HSBC también proporcionó información a los fiscales de EE. UU. que investigan un caso contra Meng Wanzhou, directora financiera de la empresa china de telecomunicaciones Huawei Technologies, quien fue arrestada en Canadá en 2018 y posteriormente acusada de fraude bancario en EE. UU., un caso que provocó la ira de Beijing. Los cargos fueron desestimados en 2022.

Cualquier sanción adicional de EE. UU. o el Reino Unido a China sería complicada de hacer cumplir para el banco, pero sería difícil de evitar dada su base actual en el Reino Unido. Sin embargo, los expertos cuestionan si trasladar la sede del Reino Unido haría que el banco fuera menos responsable de hacer cumplir las sanciones occidentales contra China.

En sus dos declaraciones públicas que piden la ruptura del prestamista con sede en Londres, Ping An nunca mencionó sanciones específicamente, pero los «riesgos geopolíticos» se señalan como un factor para considerar la propuesta.

raíces chinas

Durante años, el destino de HSBC ha estado entrelazado con Hong Kong. «HSBC se fundó en un modelo escocés de banca como parte del alcance imperial de Gran Bretaña», dijo a Nikkei Asia Catherine Schenk, profesora de historia económica y social en la Universidad de Oxford. «Pero siempre fue firmemente un banco asiático con operaciones dominadas por su región con sede en Hong Kong».

Comenzada como Hongkong and Shanghai Banking Corporation en 1865 por el banquero y político escocés Thomas Sutherland, desempeñó un papel central en el comercio y las finanzas durante el violento siglo XIX de China, cuando las potencias coloniales obligaron a Pekín a permitir la importación de opio a punta de pistola. HSBC durante un período actuó como banco central de Hong Kong.

In 1872, the bank was authorized to print HK$1 notes, and soon became the provider of some 75% of bank notes in circulation in the territory, according to Richard Roberts and David Kynaston who chronicled the bank’s century and a half of history in their 2015 book «The Lion Wakes: A Modern History of HSBC.»

For China, the bank was the leading underwriter of foreign loans for the Qing Imperial government from 1874 to 1895 and essentially functioned as a central bank of China before the establishment of an official one in 1928.

HSBC’s identity became more connected to Hong Kong after the 1949 communist revolution in China. «Its fortunes and those of Hong Kong became far more critically connected — bank and colony in effect standing or falling together — than had previously been the case,» wrote Roberts and Kynaston.

Gradually the bank began to look beyond Hong Kong and in the 1970s embarked on an effort to diversify its revenue and profit through a globalization strategy led by then-executive chairman Michael Sandberg.

La gerencia del banco pasó gran parte de la década de 1980 preparándose para el eventual traspaso en 1997 de Hong Kong a China.

El mismo Sandberg estaba preocupado por cómo salvaguardar la identidad del banco. De una conversación en 1986 relatada en «The Lion Wakes», se le citó diciendo: «Creo que si no hiciéramos absolutamente nada, porque tenemos la sede en Hong Kong, porque Hong Kong dentro de once años será territorio chino, debe ser absolutamente como la noche sigue al día que nos convertiríamos en un banco chino. Sería un completo anacronismo que todos nuestros altos funcionarios fueran británicos».

La gerencia finalmente anunció su decisión de formar una sociedad de cartera con sede en Londres, conocida como HSBC Holdings de hoy, para incorporar el negocio de Hong Kong en 1990. Sin embargo, la decisión no se aprobó hasta que William Purves, director ejecutivo del banco, «había comprobó que no habría una oposición abierta de Beijing», según el libro.

En la actualidad, más del 35 % de las ganancias antes de impuestos aún provienen de Hong Kong, su principal generador de ganancias, y casi el 20 % de China continental. El Reino Unido aporta alrededor del 20%.

«En general, HSBC es percibido como un banco global con operaciones en todo el mundo», dijo Susannah Streeter, jefa de dinero y mercados de Hargreaves Lansdown, una empresa de servicios financieros del Reino Unido. Esta percepción no ha cambiado significativamente frente a los problemas recientes, señaló, y es poco probable que lo haga a menos que se produzca una escisión.

«A lo largo de su historia, HSBC ha sido bastante local o asiático en sus negocios. Sus principales mercados han sido en su mayoría asiáticos, empezando por Hong Kong y Shanghái, luego Asia y ahora regresando a sus raíces en China, aunque HSBC comenzó su globalización a finales de 1970», dijo Tao Zhigang, profesor de la Escuela de Graduados en Negocios de Cheung Kong, quien ha estado abogando por la ruptura del banco durante cinco años, citando el aumento de la tensión geopolítica.

Sin embargo, la ley de seguridad de 2020 posteriormente puso bajo una fuerte presión el compromiso posterior al traspaso delicadamente elaborado entre el negocio de HSBC en China y su sede en el Reino Unido.

Un ejemplo se produjo durante la audiencia del 26 de enero de 2021 en la Cámara de los Comunes del Reino Unido, donde los legisladores interrogaron a Quinn y le preguntaron si alguna vez las autoridades de Hong Kong cruzarían una línea roja que podría obligar al banco a abandonar la ciudad. Dio una respuesta inequívoca de «no».

«Si la pregunta era si estoy dispuesto a alejarme de Hong Kong, la respuesta es no», dijo Quinn. “Estamos demasiado comprometidos como institución, a través de nuestro patrimonio y nuestra historia”.

En marzo de 2022, un grupo bipartidista de senadores estadounidenses le pidió a Quinn que justificara las acciones de HSBC, incluida la congelación de las cuentas de los depositantes que infringieron la ley de seguridad. Un portavoz del banco dijo que el banco trabajaría para abordar las preguntas. Estados Unidos ya introdujo la Ley de Autonomía de Hong Kong, que impone sanciones secundarias a los bancos que hacen negocios con entidades y personas que se considera que socavan la autonomía de la ciudad. El banco hasta el momento no ha sido sancionado en virtud de la ley.

La propiedad de HSBC por parte de Ping An y el propietario final de la aseguradora también fue planteada por los legisladores del Reino Unido en la audiencia de 2021.

«¿De quién es Ping An Insurance?» Chris Bryant, un legislador, le preguntó a Quinn. El director ejecutivo respondió: «No estoy al tanto de los detalles de todo eso. Tiene múltiples accionistas». En un seguimiento, Bryant dijo: «En términos generales, es el estado chino, ¿no es así?» Quinn dijo: «No lo creo. Es una empresa que cotiza en bolsa y tiene instituciones financieras de todo el mundo como miembros de su registro de acciones. Creo que es una institución que cotiza en bolsa».

El conglomerado tailandés CP Group es el principal accionista de Ping An, según el informe anual de 2022 de la aseguradora. Otro accionista principal de Ping An es Shenzhen Investment Holdings, que cuenta con el respaldo de capital estatal chino.

Cuando se le preguntó si había hablado con los reguladores chinos sobre su impulso por la separación de HSBC, Ping An se negó a comentar, pero se refirió a la entrevista de Quinn en la que dijo que no cree que la campaña de Ping An para dividir el banco esté dirigida desde Beijing.

China, por su parte, introdujo una ley contra las sanciones extranjeras en junio de 2021 que le otorga el derecho de congelar los activos de las empresas que se considera que facilitan las sanciones extranjeras a las empresas y ciudadanos chinos. HSBC es visto como un objetivo principal para tales conflictos.

«¿Cómo sería capaz de manejar las demandas de ambos lados?» preguntó Dennis Kwok, un exlegislador prodemocrático de Hong Kong que ahora dirige su propio negocio desde Nueva York. «[El gobierno chino] podría congelar sus activos en cualquier momento».

Las sanciones están muy presentes en la mente de los accionistas de Hong Kong: «En un entorno global como este, el Reino Unido y los EE. UU. a menudo sancionan a China. ¿Cómo puede la gerencia garantizar a los accionistas y depositantes de Hong Kong si sancionan a Hong Kong?». preguntó un accionista el 3 de abril, cuando cinco altos ejecutivos de HSBC celebraron una reunión con unos 1.100 inversores minoristas de Hong Kong.

«Si una escisión significa que ya no tenemos que seguir la política del gobierno del Reino Unido, entonces deberíamos apoyar la resolución 17», dijo el inversionista, seguido de una ronda de aplausos.

En respuesta, Quinn calificó la justificación de la escisión del inversionista como «una suposición defectuosa que no resiste el escrutinio». Incluso si HSBC fuera solo un banco de Hong Kong, no abordaría el problema mientras se impongan las sanciones occidentales a las instituciones financieras específicas, dijo.

«La verdad es que el futuro de HSBC es un asunto de seguridad nacional tanto para Hong Kong como para China».

Steve Vickers Associates, consultoría de riesgos

«Si este banco fuera un banco de Hong Kong, y fuera sancionado, y todos los accionistas fueran solo accionistas de Hong Kong, tendría el mismo efecto que si estuviera registrado en el Reino Unido», dijo Quinn.

«Desafortunadamente para los ejecutivos del banco, esta discusión es mucho más que los méritos comerciales de una reestructuración. Más bien, la verdad es que el futuro de HSBC es un asunto de seguridad nacional tanto para Hong Kong como para China», según una nota emitida. a finales de abril por la consultora política y de riesgos Steve Vickers Associates.

«Las afirmaciones de Ping An, entonces, se derivan no solo de cuestiones comerciales, sino también de preocupaciones sobre la discordante brecha entre el centro de gravedad de HSBC en Hong Kong y su subordinación a un marco regulatorio en Londres, que es un accidente de la historia y un remanente de la época colonial», dice la nota.

cambiando las mesas

Si una ruptura finalmente tuviera éxito, podría costarle al banco $ 100 millones y llevar a cabo cinco años, según Stewart Aldcroft, ex presidente de Cititrust en Hong Kong. Un proceso de reestructuración aumentaría las ganancias pero podría costar a los clientes de HSBC.

Michael Makdad, analista senior de acciones de Morningstar, dijo que si el banco se escindiera, se requerirían entidades separadas del banco para cumplir con los requisitos de capital local demasiado altos para las unidades individuales, pero no para el banco global en su conjunto. Además, habría implicaciones fiscales para esas entidades.

«Si tuviéramos que reestructurarnos, tomaría mucho tiempo decidir qué hacer incluso antes de llegar al proceso de tratar de comenzar a hacerlo», dijo Makdad.

Casi no hay un caso de ruptura equivalente para comparar un banco del tamaño de HSBC, agregó. La única analogía que se acerca a esto en complejidad, dijo, es el esfuerzo de Citigroup desde 2021 para salir de la banca de consumo en 13 mercados, que incluyen Taiwán, Tailandia, Malasia, Indonesia y China.

Desde principios de abril, Lui ha llevado a cabo su campaña callejera en 18 distritos de Hong Kong para persuadir a los inversores de que voten por la escisión. Dijo que está pagando la factura de su campaña, incluidos puestos callejeros, pancartas y folletos, por su cuenta.

«Tengo un 100% de confianza en que [la resolución] será aprobada», dijo Lui, negándose a discutir cuánto apoyo tiene actualmente la resolución.

Sin embargo, cuando se le preguntó cómo se implementaría la resolución una vez que se aprobara, Lui solo dijo que «dependería de la decisión de la gerencia».

«Solo sé que los precios de las acciones subirían, estimulados por esta noticia», dijo Lui. Si no pasa, «no me rendiré», dijo, aunque no hay un plan concreto de qué hacer a continuación.

El inversionista activista está trabajando con el grupo proxy Alliance Advisors para comprometerse con grandes inversionistas y ha asegurado seis reuniones con inversionistas institucionales del banco en las semanas previas a la junta de accionistas.

Lui también presentó otra resolución para votación, que exige pagos estables de dividendos del banco a los accionistas. Planea emitir su voto en persona en la reunión general anual en Birmingham.

Los inversores también podrían cambiar sus votos antes de la reunión.

Ping An dijo que apoyaba tanto la reestructuración como las resoluciones de pago de dividendos. No está claro si ha votado.

ISS y Glass Lewis, dos firmas de inversión proxy seguidas por muchos inversores institucionales, han recomendado votar en contra de la resolución de escisión. ISS dijo que la resolución carece de suposiciones detalladas, como la posible pérdida de ingresos de los efectos de red y los requisitos de capital para una nueva entidad en Asia. Glass Lewis dijo que no cree que una ruptura ahora mejore los rendimientos del banco. Si las resoluciones no pasan, Lui no ha descartado trabajar con Ping An en una agenda futura.

Dividir un banco es «como un país que intenta obtener su independencia» y tiene un proceso regulatorio muy complicado, dijo un alto ejecutivo en China de un banco europeo. «Independientemente de si la escisión ocurre esta vez, el banco ciertamente tendrá su toma de decisiones más separada y regionalizada.

«El impulso detrás de la división, desde la perspectiva de China, es simple, que el banco se volverá más cercano, emocional y políticamente, a China, y que [la] [oficina del banco] en Hong Kong podrá tomar la decisión , en lugar de tener que escuchar a Londres.

«HSBC es un banco internacional emblemático a los ojos de las autoridades chinas, pero también enfrenta numerosos desafíos en el mercado».

A corto plazo, HSBC podría pagar un alto costo por una ruptura, pero el costo se justificaría con un retorno a más largo plazo, ya que la medida le da más espacio para crecer en China.

«La pregunta para HSBC», dijo el banquero, «es entonces si tiene la determinación de hacerlo».

FUENTE: https://asia.nikkei.com/Spotlight/The-Big-Story/HSBC-battles-shareholder-revolt-as-breakup-vote-looms?utm_campaign=GL_asia_daily&utm_medium=email&utm_source=NA_newsletter&utm_content=article_link