Por: Ben Holland

Los bancos centrales están pagando intereses cada vez más altos sobre los depósitos bancarios

El golpe fiscal afectará las discusiones presupuestarias en el Reino Unido y EE. UU.

Cuando aumentan los costos de endeudamiento, los gobiernos terminan pagando más intereses. Ese golpe fiscal ahora está aterrizando más rápido que antes.

La razón: las economías avanzadas están pagando tasas flotantes en una gran parte de sus deudas nacionales, el resultado de más de una década de compras de bonos por parte de sus bancos centrales. Y con las tasas de interés a corto plazo aumentando rápidamente, la deuda de tasa flotante se ha vuelto costosa.

Eso está exacerbando las disputas presupuestarias en países como EE. UU., donde se avecina un estancamiento del techo de la deuda, y el Reino Unido, que ha visto cómo los costos de los intereses suben más en generaciones. Mientras tanto, los bancos están cosechando ganancias extraordinarias.

Bancos Centrales y Deuda Pública

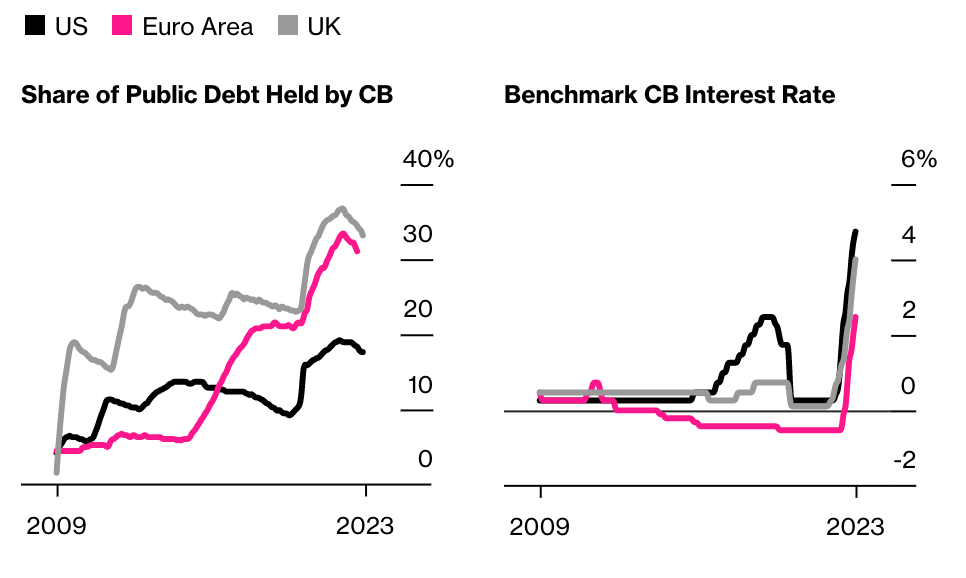

Los bancos centrales ahora están pagando tasas de interés mucho más altas sobre las reservas que emitieron para comprar cantidades récord de deuda pública.

Note: Consolidated data for euro area debt holdings

“Lo que subyace es que el estado ha movido parte de su deuda de tasa fija a tasa flotante”, dijo en una entrevista Paul Tucker, exvicegobernador del Banco de Inglaterra. “Será más visible, antes, en algunos países que en otros”, dijo. “Pero es lo mismo en todas partes”.

Bajo la flexibilización cuantitativa, los bancos centrales compraron mucha deuda pública y la pagaron creando reservas, una especie de depósito en poder de los bancos. Con las tasas de interés a corto plazo en cero o más o menos, los bancos centrales apenas pagaron nada por esos depósitos. Mientras tanto, ganaban intereses sobre los bonos que tenían.

Técnicamente, estaban obteniendo ganancias, excepto que los bancos centrales no existen para obtener ganancias y, en general, solo las devuelven al tesoro. Entonces, lo que realmente estaba sucediendo era que los gobiernos estaban ahorrando dinero en sus facturas de intereses: unos $ 100 mil millones anuales, en el caso de EE. UU.

‘Han desaparecido’

Ahora la dinámica se ha invertido. Los bancos centrales siguen recibiendo aproximadamente la misma cantidad, pero el interés que pagan por las reservas se ha disparado, junto con las tasas de política. En términos comerciales, han pasado de las ganancias a las pérdidas, que se profundizarán y se espera que las tasas se mantengan cada vez más altas, por más tiempo.

Y, a pesar de todo lo que se habla de su independencia, los bancos centrales son parte del gobierno. Las reservas que devengan intereses son pasivos soberanos, como lo son los bonos del Tesoro, y cualquier pago que realicen en última instancia proviene de las mismas arcas estatales.

QuickTake: cómo las grandes ganancias del banco central pueden transformarse en grandes pérdidas

“Mucha gente pensó, está bien, los bancos centrales compraron estos bonos, así que desaparecieron, desaparecieron”, dijo Christoph Rieger, jefe de tasas e investigación crediticia de Commerzbank AG. “Aléjate de este pensamiento de que está el banco central y luego está el ministerio de finanzas. Todo esto es un balance consolidado del estado. La deuda sigue ahí”.

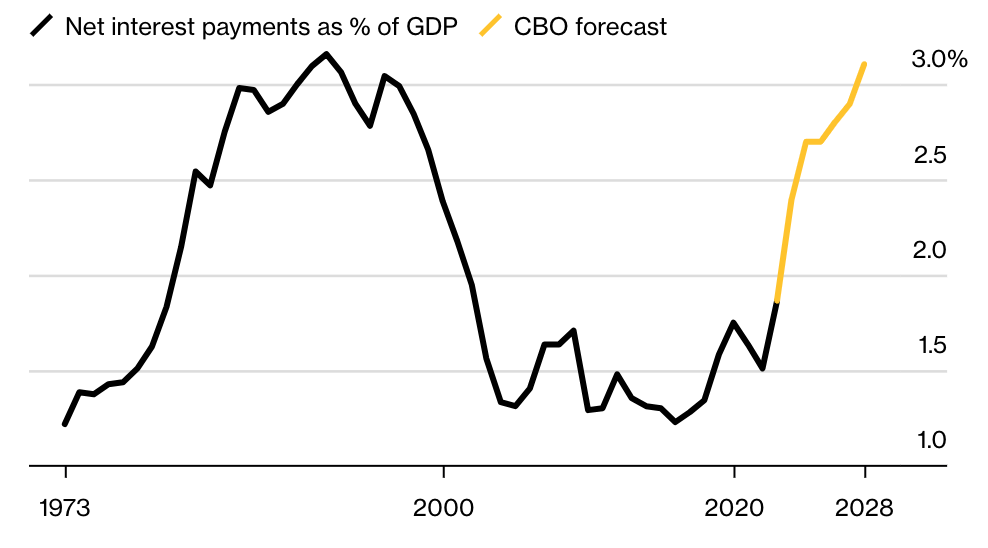

Costo del servicio de la deuda de EE. UU.

Las facturas de intereses del gobierno están aumentando a medida que aumentan las tasas

La forma en que los ministerios de finanzas y los bancos centrales administran sus obligaciones financieras entre sí varía según el país, y eso genera diferentes impactos presupuestarios. La distinción entre el Reino Unido y los Estados Unidos es un buen ejemplo.

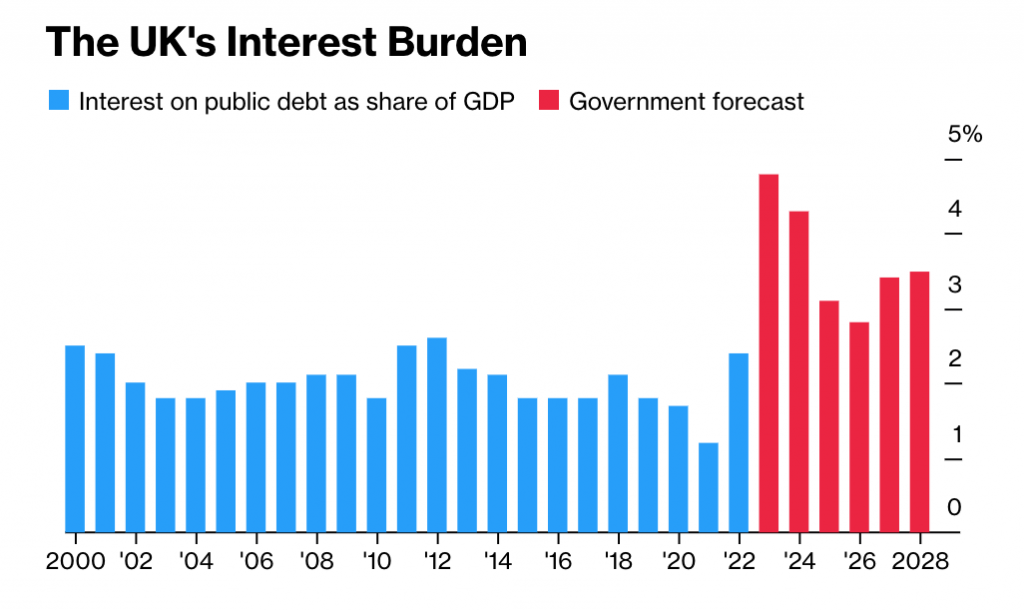

Reino Unido: Presión sobre Sunak

En la última década, el Banco de Inglaterra entregó más de £120 mil millones ($144 mil millones) en ganancias QE al Tesoro. Pero según las reglas del Reino Unido, cuando el BOE incurre en pérdidas en sus tenencias de bonos, el gobierno envía dinero en la dirección opuesta.

Esa es una razón clave por la cual se prevé que la factura de intereses del gobierno se duplique este año a casi el 5% del PIB, la mayor cantidad desde las secuelas de la Segunda Guerra Mundial.

Es «uno de los efectos secundarios de QE», dijo Richard Hughes, presidente de la Oficina de Responsabilidad Presupuestaria, a un comité parlamentario en noviembre. “El vencimiento neto de nuestra deuda se ha reducido drásticamente”, dijo. “Cualquier aumento en las tasas de interés simplemente afecta las finanzas públicas mucho más rápido”.

Los crecientes pagos pueden empujar a la administración del primer ministro Rishi Sunak a recortar el gasto en otros lugares, para cumplir su objetivo de reducir la deuda nacional.

EE. UU.: Tensiones en el límite de la deuda

La configuración estadounidense difiere de la del Reino Unido en un aspecto que es importante para los argumentos presupuestarios en este momento. Cuando la Fed obtiene ganancias, paga al Tesoro. Pero cuando tiene pérdidas, el Tesoro no tiene que pagar al banco central, como es el caso del Reino Unido. En cambio, la Reserva Federal acumula un «activo diferido» que se pagará cuando vuelva a ser rentable, lo que significa que el impacto fiscal se distribuye a lo largo del tiempo.

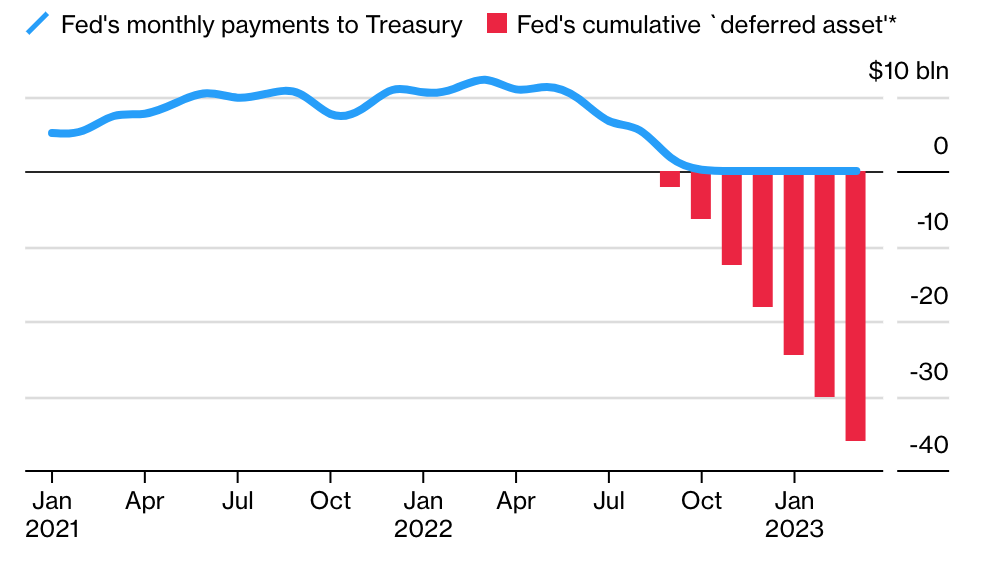

En el rojo

Los pagos de la Reserva Federal, que ayudaron a reducir el déficit presupuestario de EE. UU., se agotaron debido a que las tasas de interés más altas dejaron al banco central registrando pérdidas.

Todavía habrá un golpe de presupuesto este año. Durante gran parte de 2022, los pagos de la Reserva Federal al Tesoro se realizaron a una tasa anual superior a los 100.000 millones de dólares. Este año, estarán cerca de cero. “Ahora la Fed no va a reembolsar nada” al Tesoro, dijo Dean Baker, economista del Centro de Investigación Económica y Política con sede en Washington. “Esa es una carga real”.

Es una carga que puede ser especialmente problemática dado que el Tesoro actualmente está limitado por el límite de la deuda federal. La pérdida de los 100.000 millones de dólares de la Reserva Federal podría influir en las disputas presupuestarias partidistas.

En caso de que los republicanos presionen por un objetivo de déficit específico, dijo Baker, “parte de esa historia será: tenemos esta mayor carga de intereses, otros $100 mil millones al año. Entonces eso significará que tendrán que hacer recortes más grandes en otros lugares”.

¿Quién está cobrando?

Mientras tanto, los bancos que tienen billones en depósito en los bancos centrales están obteniendo un rendimiento saludable: 4,65% en los EE. UU. en este momento. Probablemente pasarán los rendimientos a sus propios depositantes, pero tal vez no por un tiempo, dijo Frederik Ducrozet, jefe de investigación macroeconómica de Pictet Wealth Management. “El costo de los pasivos eventualmente subirá”, dijo, “pero la remuneración de los depósitos es muy difícil”.

Los pagos provocaron un debate en el Reino Unido, donde algunos analistas sugieren que el BOE debería considerar pagar intereses solo sobre una parte de las reservas; de hecho, gravar a los bancos para ahorrar dinero del gobierno.

Hay muchas objeciones. Algunos dicen que pondría en peligro la capacidad del banco central para alcanzar los objetivos de tasas de interés, porque los bancos comerciales podrían retirar algunas reservas y colocarlas en otros mercados monetarios a corto plazo. Otros plantean cuestiones sobre la independencia del banco central de los políticos.

El economista jefe del BOE, Huw Pill, ha dicho que si el gobierno quiere gravar a los bancos, debe hacerlo directamente, no a través de medidas furtivas.

Tucker, quien ahora es miembro de la Escuela Kennedy de Harvard, dijo que la idea merece consideración, aunque el impacto necesitaría un escrutinio cuidadoso. “Realmente importa si se trata de un impuesto a la intermediación bancaria”, que se transferiría a los clientes y a la economía en general, “o al retiro de una hermosa transferencia a los banqueros y accionistas”, dijo.

La Fed podría terminar pagando a los bancos alrededor de $150 mil millones en intereses sobre las reservas este año, según los saldos actuales y hacia dónde se dirigen las tasas. Para el Banco Central Europeo, Ducrozet y sus colegas de Pictet, Thomas Costberg y Nadia Gharbi, estiman que los pagos ascenderán a al menos 93.000 millones de euros, y tal vez más si el BCE sube al 4%.

Y en un informe de diciembre, señalaron lo que podría convertirse en un problema político, en Europa y más allá: “No se ve bien que se vea a un banco central transfiriendo grandes cantidades de dinero al sector bancario en medio de una crisis económica. .”

FUENTE: https://archive.is/20230302114517/https://www.bloomberg.com/news/articles/2023-03-02/qe-was-a-giant-debt-swap-now-governments-are-on-the-wrong-end#selection-5797.0-5797.246