Nothingburger, o no ser ignorado?

Parece que mucha gente piensa que la rebaja de la calificación crediticia de Fitch Ratings(abre una nueva ventana)de EE. UU. a Finlandia es mucho menos razonable y mucho más importante que Alphaville .

Larry Summers lo llama » extraño e inepto».(abre una nueva ventana)”, Jason Furman dice que es “ absurdo(abre una nueva ventana)”, Mark Zandi argumenta que está “ fuera de lugar(abre una nueva ventana)”, Mohamed El-Erian lo llama “ un movimiento extraño(abre una nueva ventana)” mientras que Janet Yellen dice que fue “ arbitrario y basado en datos obsoletos(abre una nueva ventana)”. Brad Setser pone más huesos en el argumento anti-Fitch en este hilo de Twitter X(abre una nueva ventana):

Strange timing from Fitch. US debt to GDP is heading down, the term premium is negative (suggesting strong demand for long-term bonds), and the only likely point of bipartisan consensus in this Congress is to avoid a an avoidable default …

— Brad Setser (@Brad_Setser) August 1, 2023

1/ pic.twitter.com/4vzw4RVqwy

Debe enfatizarse que la visión optimista de Alphaville se basa en parte en la veracidad básica de la visión cívica de Fitch sobre la dinámica de la deuda y el gobierno de los EE. no importa ¡Y ciertamente no para la deuda del gobierno de EE.UU.!

Como escribimos cuando Fitch puso a EE. UU. en revisión por primera vez para una rebaja en torno a las travesuras del techo de la deuda:

«Sin embargo, y no podemos enfatizar esto lo suficiente, a nadie, absolutamente nadie, debería importarle. Esta es una hamburguesa completa, pase lo que pase. Nadie invierte en bonos del Tesoro de EE. UU. basándose en su calificación crediticia. Incluso la histeria en torno a la infame rebaja real de S&P a AA en 2011; por ejemplo, mire esta entrevista(abre una nueva ventana)con David Beers, de la agencia calificadora, rápidamente se demostró que era cómicamente exagerado. Las calificaciones pueden afectar los recortes colaterales, pero esto es deuda del gobierno de EE. UU. Es lo que la gente pondría como garantía extra. A menos que haya un valor predeterminado real, nada cambiará (y es posible que se sorprenda de lo poco que podría cambiar incluso en ese escenario de Armagedón).»

Pero, ¿importa, de alguna manera al menos? Afortunadamente, la rebaja real ha desencadenado una ventisca de la noche a la mañana de la investigación de los analistas. FWIW están ampliamente de acuerdo con nosotros.

Como dice Alec Phillips de Goldman Sachs, con el énfasis de Alphaville a continuación:

La rebaja no contiene nueva información fiscal. Las proyecciones de Fitch son similares a las nuestras: implican un déficit federal de alrededor del 6 % del PIB durante los próximos años, y Fitch cita las proyecciones de CBO en su perspectiva a mediano plazo, por lo que la rebaja no refleja información nueva o una diferencia importante de opinión sobre las perspectivas fiscales. Fitch espera una recesión leve en el 4T23 y el 1T24, en contraste con nuestra expectativa de que EE. UU. evitará una recesión durante el próximo año.

No creemos que haya tenedores significativos de valores del Tesoro que se vean obligados a vender debido a una rebaja. S&P rebajó la calificación soberana en 2011 y, si bien tuvo un impacto significativamente negativo en el sentimiento, aparentemente no hubo una venta forzada en ese momento. Debido a que los valores del Tesoro son una clase de activos tan importante, la mayoría de los mandatos de inversión y los regímenes regulatorios se refieren a ellos específicamente, en lugar de a la deuda pública con calificación AAA.

Fitch no ajustó su “techo país”, que afirmó en AAA. Si Fitch también hubiera bajado el techo país, podría haber tenido implicaciones negativas para otros valores con calificación AAA emitidos por entidades estadounidenses. Esta acción de calificación no parece tener implicaciones para los valores emitidos por entidades patrocinadas por el gobierno (GSE), ni para los emisores municipales.

Sin embargo, cabe señalar que algunos mandatos de inversión estipulan calificaciones mínimas basadas en dos de cada tres de las grandes agencias de calificación crediticia. Entonces, ahora que Moody’s es el único que aún otorga al soberano de EE. UU. una calificación triple A, ¿podría teóricamente significar que algunos inversores solo triple A podrían tener que deshacerse de los bonos del Tesoro?

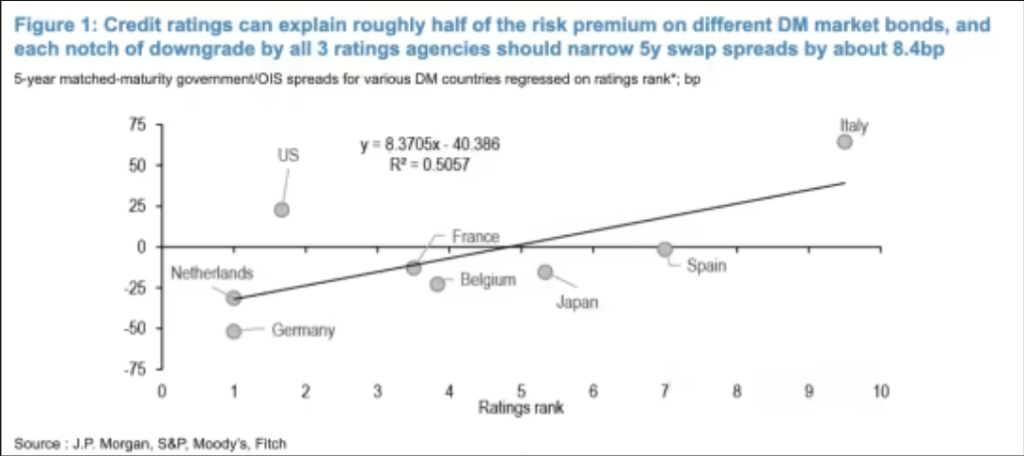

JPMorgan analizó el impacto en el mercado de las rebajas de calificación en países desarrollados altamente calificados y descubrió que los recortes de las tres agencias pueden tener un impacto modesto.

Sin embargo, un recorte de Fitch solo debería tener un pequeño impacto de unos pocos puntos básicos, según los analistas de JPMorgan, Jay Barry y Jason Hunter. Dicen que «los bonos del Tesoro ya parecen mostrar una prima de riesgo más alta que otros soberanos de DM con calificación similar, lo que indica que el abaratamiento podría ser más moderado de lo que implican estos coeficientes»:

Ciertamente, los bonos del Tesoro experimentaron una volatilidad elevada en 2011 tras la rebaja de calificación de S&P, pero diríamos que la economía de EE. UU. estaba en una situación muy diferente en ese momento. En particular, los recortes de gastos que pusieron fin a la crisis del techo de la deuda de 2011 redujeron el gasto federal en un 0,7 % del PIB el año siguiente, mientras que se espera que el acuerdo firmado a principios de este año reduzca el gasto federal en menos del 0,2 % del PIB el próximo año. Además, la tasa de desempleo se elevó al 9% en ese momento, y la Fed revelaría la Operación Twist solo un mes después en la reunión del FOMC de septiembre de 2011. Por lo tanto, no esperamos niveles similares de volatilidad en las próximas semanas, dada la resistencia de la economía estadounidense y la estrechez de los mercados laborales.

Por supuesto, una rebaja podría afectar cosas más efímeras como la confianza de los inversores, como sucedió en 2011, y posiblemente de la noche a la mañana . Pero Christopher Harvey, de Wells Fargo, se muestra escéptico ante cualquier cosa que no sea un efecto ligero y fugaz:

No esperamos que la rebaja de calificación de Fitch tenga un impacto comparable a la rebaja de calificación de S&P de 2011 debido a: (1) los diferentes entornos macroeconómicos; (2) el estado preexistente de «Vigilancia negativa»; y (3) el peso relativo de las agencias calificadoras (muchos inversionistas ven a Fitch como un respetable pero distante tercero detrás de S&P y Moody’s). Como resultado, creemos que cualquier retroceso del mercado de valores sería relativamente corto y poco profundo. En el momento de escribir este artículo, los futuros de S&P han bajado ~20 pb.

Por otro lado, es agosto. Y en agosto, las cosas malas tienen una extraña tendencia a suceder en los mercados.

Fuente: https://www.ft.com/content/d28df49a-7d0b-43bb-8ef0-ae6c25f192c9?segmentId=0fc62d53-ea95-d3de-ed07-69b4b8ee45b3