Las ventas están cayendo y las ganancias están cayendo aún más

Cuando las empresas subían los precios más rápido de lo que subían sus costes, se denominaba codicia . Pero ahora que los márgenes de beneficio se derrumban, parece que las empresas están teniendo un repentino ataque de generosidad.

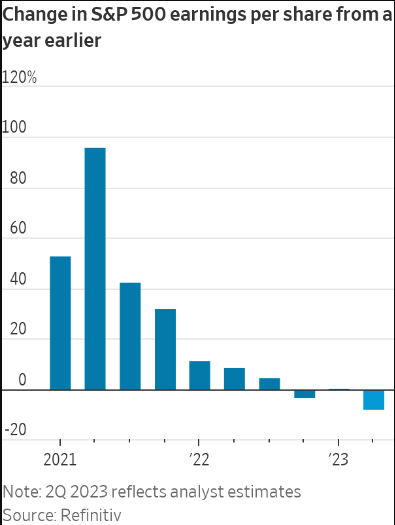

Las empresas ahora están comenzando a informar sus resultados del segundo trimestre y, por lo que parece, esta temporada de ganancias será notablemente mala. Las estimaciones de los analistas ahora apuntan a que las ganancias por acción en las empresas del S&P 500 caerán un 8,1% respecto al año anterior, según Refinitiv. Probablemente no terminará tan mal, porque las estimaciones son casi siempre demasiado pesimistas cuando comienza la temporada de ganancias, pero aún parece probable una disminución. Y no olvide que las ganancias por acción generalmente se ven favorecidas por el retiro de acciones a través de recompras y similares. Los analistas estiman que los ingresos netos del S&P 500 cayeron un 11,4%.

Mientras tanto, se estima que los ingresos cayeron un 0,9% menos. Esto apunta a una disminución en los márgenes de beneficio. Sin embargo, antes de llegar a eso, reflexionemos sobre cuán mala es la cifra de ingresos.

La economía está creciendo lentamente, pero sigue creciendo y, aunque la inflación se está enfriando, sigue siendo alta. El producto interno bruto nominal de EE. UU. (PIB no ajustado por inflación) parece haber sido alrededor de un 5% más alto en el segundo trimestre que el año anterior, según sugieren las estimaciones de los economistas. El PIB nominal mundial también ha estado creciendo. Entonces, las ventas del S&P 500 están rezagadas con respecto a la economía.

Parte de esto es una historia de energía: los precios del combustible han bajado mucho.del año pasado, y eso está golpeando a las empresas energéticas. Pero excluyendo las empresas de energía, se espera que los ingresos del S&P 500 muestren un aumento de solo 2,8%. Además, excluyendo los elementos energéticos, el crecimiento del PIB nominal también sería más fuerte. El problema más amplio sigue siendo que el mercado de valores se está enfocando más en las empresas que producen y venden bienes que en la economía orientada a los servicios. Los consumidores no solo han estado redirigiendo una mayor parte de su gasto a los servicios, sino que también la inflación de los bienes, además de los artículos energéticos, se ha enfriado drásticamente. A partir de mayo, las cifras del Departamento de Comercio muestran que el gasto nominal de los consumidores de EE. UU. en bienes, excluyendo los artículos de energía, estaba en camino de aumentar un 4% en comparación con el año anterior, mientras que el gasto nominal en servicios, excluyendo los servicios de energía, estaba en camino de aumentar alrededor del 8%.

Uno de los primeros instintos de las empresas cuando se enfrentan a ventas decrecientes es reducir los costos, especialmente los costos de mano de obra. Hasta cierto punto, las empresas han estado tratando de hacer esto, como lo demuestran todos los anuncios de despidos dirigidos a trabajos tecnológicos y administrativos. Pero en un mercado laboral ajustado, eso plantea un desafío. Muchas empresas tuvieron problemas para volver a contratar trabajadores después del golpe de la pandemia, y aunque la reducción de la nómina ayudó en los márgenes de ganancias, estos empleadores no podían quedarse cortos de personal para siempre. Además, es posible que algunos ahora estén acumulando mano de obra, porque muchos de los trabajadores que despide hoy tendrán amplias oportunidades de encontrar trabajo en otro lugar en lugar de sentarse en el sofá esperando que los vuelva a contratar. Peor aún, a menudo compiten por los trabajadores con los proveedores de servicios, lo que ejerce una presión al alza sobre los salarios.

Otro instinto es aumentar los precios para mantenerse al día con los costos crecientes. Pero para las empresas orientadas a los bienes en particular, esto es difícil porque los clientes ya están moderando las compras. Además, con las cadenas de suministro más estables, la competencia se está intensificando. Tomemos el caso de los fabricantes de productos básicos de consumo de marca , a los que les fue bien al principio de la pandemia no solo porque los clientes que se sentían nerviosos gravitaban hacia sus productos de mayor precio, sino también porque los problemas de la cadena de suministro de los fabricantes de marcas privadas eran más intensos. haciéndoles difícil satisfacer la demanda. Ahora las ofertas de marca propia son más fáciles de encontrar y los consumidores vuelven a ellas.

Que a las empresas les gustaría aumentar los precios más rápido que los costos (inflación codiciosa) no debería sorprender. Después de todo, en el siglo XVIII, el economista Adam Smith expuso cómo se comportan los actores económicos en su propio interés. La otra cosa que dijo Smith fue que la competencia actuaba como un regulador del interés propio, con la interacción de los dos actuando como una mano invisible que guiaba la economía. Entonces, tal vez lo que estamos viendo ahora es que la competencia por los clientes y la mano de obra está eliminando una parte de los grandes márgenes de ganancias de las empresas.

Por supuesto, todavía les encantaría aumentar los precios y reducir los costos laborales. Pero todos los negocios tienen un plan hasta que la mano invisible les da un puñetazo en la boca.

Fuente: https://www.wsj.com/articles/companies-and-the-terrible-horrible-no-good-very-bad-earnings-season-fe6f1d5b?mod=latest_headlines&mod=djemMoneyBeat_us