Las elecciones estadounidenses pueden ser el comienzo de un repunte masivo del dólar, pero los mercados aún no se han dado cuenta de ello. De hecho, sin mucha claridad sobre lo que está por venir, los mercados están recauchutando la acción del precio después de la victoria de Donald Trump en 2016. Las expectativas de una política fiscal más flexible están elevando las expectativas de crecimiento, impulsando el mercado de valores, mientras que el aumento de las tasas de interés estadounidenses frente al resto del mundo impulsa al dólar.

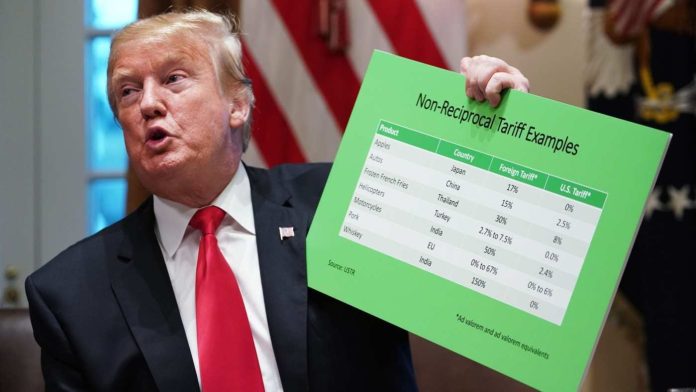

Pero, si el presidente electo cumple con los aranceles, se avecinan cambios mayores. En 2018, después de que Estados Unidos impusiera un arancel del 25 por ciento a la mitad de todo lo que importaba de China, el renminbi cayó un 10 por ciento frente al dólar, en lo que fue casi una compensación de uno por uno. Como resultado, los precios de las importaciones denominadas en dólares en Estados Unidos cambiaron poco y los aranceles hicieron poco para alterar el equilibrio de baja inflación antes de la pandemia de Covid. La lección de ese episodio es que los mercados negocian aranceles como si se tratara de un shock adverso en los términos de intercambio: la moneda del país sujeto a aranceles cae para compensar el golpe a la competitividad.

Si Estados Unidos impone aranceles adicionales y quizás mucho mayores, los argumentos a favor de una depreciación del renminbi son urgentes. Esto se debe a que China ha luchado históricamente contra la fuga de capitales cuando las expectativas de depreciación se afianzan entre su población. Cuando esto sucedió en 2015 y 2016, provocó grandes salidas de dinero que le costaron a China 1 billón de dólares en reservas oficiales de divisas.

Tal vez las restricciones a los flujos de capital se hayan endurecido desde entonces, pero la principal lección de ese episodio es permitir una gran caída anticipada del renminbi, de modo que los hogares no puedan anticipar la depreciación. Cuanto mayores sean los aranceles estadounidenses, más importante se vuelve esta justificación. Tomemos el caso de un arancel del 60 por ciento sobre todas las importaciones procedentes de China, una cifra que el presidente electo planteó durante la campaña. Teniendo en cuenta los aranceles que ya están vigentes desde 2018, esto podría requerir una caída del 50 por ciento en el renminbi frente al dólar para mantener estables los precios de las importaciones estadounidenses. Incluso si China impone aranceles de represalia, lo que reducirá esta cifra, la escala de la depreciación necesaria del renminbi probablemente no tenga precedentes.

Para otros mercados emergentes, una depreciación tan grande será sísmica. Las monedas de toda Asia caerán a la par que el renminbi. Eso, a su vez, arrastrará a la baja las monedas de los mercados emergentes en el resto del mundo. Los precios de las materias primas también caerán por dos razones. Primero, los mercados verán una guerra arancelaria y toda la inestabilidad que conlleva como algo negativo para el crecimiento global. En segundo lugar, el comercio mundial está denominado en dólares, lo que significa que los mercados emergentes pierden poder adquisitivo cuando el dólar sube. De hecho, las condiciones financieras se endurecerán, lo que también afectará a las materias primas. Eso sólo aumentará la presión depreciadora sobre las monedas de los exportadores de materias primas.

En un entorno así, el gran número de tipos vinculados al dólar en los mercados emergentes son especialmente vulnerables. La presión depreciadora se volverá intensa y muchas paridades estarán en riesgo de sufrir devaluaciones explosivas. Las paridades notables incluyen Argentina, Egipto y Turquía.

En todos estos casos, la lección es la misma: éste es un momento singularmente malo para vincularse al dólar. Estados Unidos tiene más espacio fiscal que cualquier otro país y parece decidido a utilizarlo. Eso es positivo para el dólar. Los aranceles son sólo una manifestación de la desglobalización, un proceso que traslada el crecimiento de los mercados emergentes a Estados Unidos. Esto también es positivo para el dólar. Por último, el elevado riesgo geopolítico está haciendo que los precios de las materias primas sean más volátiles, aumentando la incidencia de las crisis económicas. Eso hace que los tipos de cambio totalmente flexibles sean ahora más valiosos que en el pasado.

La buena noticia es que la receta política para los mercados emergentes es clara: permitir que su tipo de cambio flote libremente y actuar como compensación de lo que podría ser un shock externo muy grande. La desventaja de esta idea es que las grandes depreciaciones pueden impulsar la inflación, pero los bancos centrales de los mercados emergentes han mejorado en abordar esto. En su mayoría, sortearon el shock inflacionario de Covid mejor que sus homólogos del G10, subiendo sus tasas antes y más rápido. La mala noticia es que otro aumento importante del dólar podría causar un daño duradero a los mercados de deuda en moneda local en todos los mercados emergentes.

Estas economías ya han sufrido porque el enorme aumento del dólar durante la última década acabó con los retornos para los inversores extranjeros al convertirlos nuevamente a sus monedas locales. Otro gran aumento del dólar dañará aún más esta clase de activos y elevará las tasas de interés en los mercados emergentes. Esto hace aún más imperativo que estas economías presupuestaran de manera inteligente y preventiva.

Fuente:https://www.ft.com/content/c9617ae5-8b8d-450d-a45f-6e3b539225a9