- Estados Unidos usa cada vez más la moneda para librar batallas geopolíticas

- Cautelosos líderes mundiales buscan disminuir la dependencia del dólar

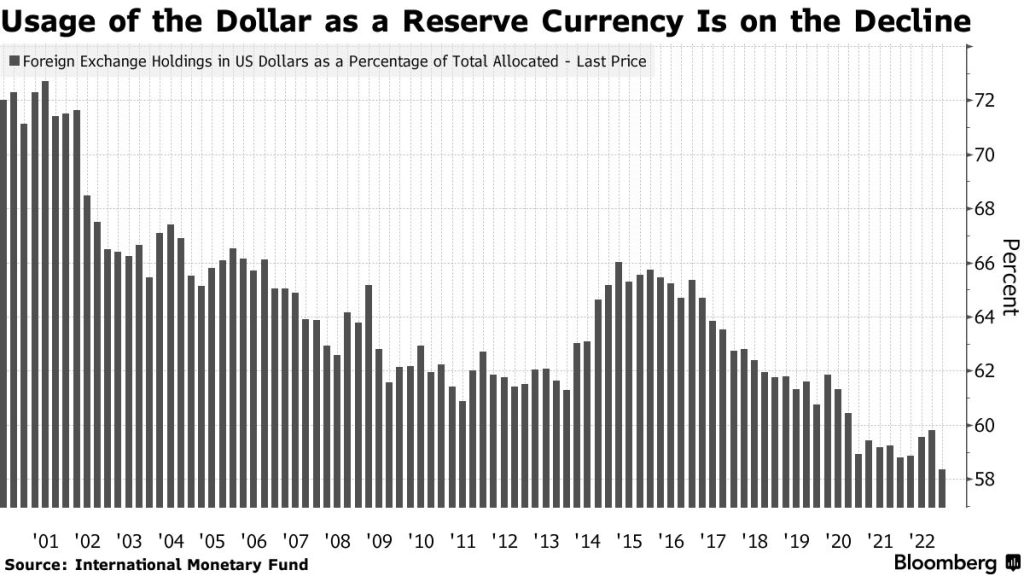

En todo el mundo, una reacción violentase está gestando contra la hegemonía del dólar estadounidense.

Brasil y China llegaron recientemente a un acuerdo para liquidar el comercio en sus monedas locales, buscando evitar el dólar en el proceso. India y Malasia firmaron en abril un acuerdo para aumentar el uso de la rupia en los negocios transfronterizos. Incluso el eterno aliado de EE.UU., Francia, está comenzando a completartransacciones en yuanes.

Los expertos en divisas desconfían de sonar como las Cassandras que, vergonzosamente, predijeron la desaparición inminente del dólar en varias ocasiones durante el último siglo. Y, sin embargo, al observar esta repentina ola de acuerdos destinados a eludir al dólar, detectan el tipo de acción significativa, por pequeña y gradual que sea, que normalmente faltaba en el pasado.

Para muchos líderes mundiales, sus razones para tomar estas medidas son sorprendentemente similares. El dólar, dicen, se está utilizando como arma para impulsar las prioridades de la política exterior de Estados Unidos y castigar a quienes se oponen a ellas.

En ninguna parte ha sido más evidente que en Rusia, donde EE. UU. ha infligido un dolor financiero sin precedentes al régimen de Vladimir Putin en respuesta a la invasión de Ucrania. La administración Biden impuso sanciones, congeló cientos de miles de millones de dólares de las reservas extranjeras de Moscú y, en conjunto con los aliados occidentales, casi expulsó al país del sistema bancario mundial. Para gran parte del mundo, ha sido un claro recordatorio de su propia dependencia del dólar, independientemente de lo que piensen de la guerra.

Y ese es el dilema al que se enfrentan los funcionarios de Washington: al depender cada vez más del dólar para librar sus batallas geopolíticas, no solo corren el riesgo de dañar el lugar preeminente del dólar en los mercados mundiales, sino que en última instancia podrían socavarsu capacidad para ejercer influencia en el escenario mundial. Para garantizar la eficacia a largo plazo, a menudo es mejor dejar las sanciones como una amenaza y no llevarlas a cabo, según Daniel McDowell , autor de Bucking the Buck: US Financial Sanctions and the International Backlash Against the Dollar .

“Ahora, un actor racional que sabe que podría estar potencialmente en esa situación en el futuro se preparará para ese escenario, y hace que sus amenazas coercitivas, sus amenazas disuasorias, sean menos efectivas”, dijo McDowell, directora de estudios de pregrado. en el departamento de ciencias políticas de la Universidad de Syracuse. “Tal vez el cambio sea marginal ahora, pero incluso si en última instancia culmina en algo que no destrone al dólar”, todavía importa cómo “puede reducir el poder económico estadounidense”.

Sin duda, parte del alejamiento del dólar está siendo orquestado por China. El presidente Xi Jinping busca forjar un papel más importante para el yuan en el sistema financiero mundial, y su gobierno ha hecho de la expansión del uso de la moneda en el extranjero una prioridad.

Sin embargo, gran parte del impulso está ocurriendo sin la participación de Beijing.

India, apenas un aliado estratégico de China, y Malasia anunciaron en abril un nuevo mecanismo para realizar el comercio bilateral en rupias. Es parte de un esfuerzo más amplio de la administración de Narendra Modi, que no se ha sumado a la campaña de sanciones dirigida por Estados Unidos contra Rusia, para evitar el dólar en al menos algunas transacciones internacionales.

Un mes después, la Asociación de Naciones del Sudeste Asiático acordó impulsar el uso de las monedas miembros para el comercio y la inversión regionales.

Y Corea del Sur e IndonesiaHace apenas unas semanas firmó un acuerdo para promover los intercambios directos del won y la rupia.

El presidente brasileño, Luiz Inacio Lula da Silva, arremetió contra el dominio del dólar durante su visita a Shanghái en abril. De pie en un podio rodeado por las banderas de Brasil, Rusia, India, China y Sudáfrica, las llamadas naciones BRICS, hizo un llamado a las economías en desarrollo más grandes del mundo para que presenten una alternativa para reemplazar el dólar en el comercio exterior, pidiendo “¿Quién decidió que el dólar era la moneda (comercial) después del final de la paridad del oro?”

Fotógrafo: Gao Feng/Xinhua/Getty Images

Estaba retrocediendo a principios de la década de 1970, cuando se estaba desmoronando el acuerdo posterior a la Segunda Guerra Mundial, conocido como Bretton Woods, que había convertido al dólar en el centro de las finanzas mundiales. El colapso del acuerdo hizo poco para mitigar la posición preeminente del dólar. Hasta el día de hoy, sirve como la moneda de reserva dominante en el mundo, lo que ha impulsado la demanda de bonos estadounidenses y ha permitido que el país incurra en déficit comerciales y presupuestarios masivos.

La centralidad de la moneda en el sistema de pagos global también permite que Estados Unidos ejerza una influencia única sobre el destino económico de otras naciones.

Alrededor del 88% de todas las transacciones de divisas a nivel mundial, incluso aquellas que no involucran a los EE. UU. o empresas estadounidenses, se realizan en dólares, según los datos más recientes del Banco de Pagos Internacionales. Debido a que los bancos que manejan los flujos de dólares transfronterizos mantienen cuentas en la Reserva Federal, son susceptibles a las sanciones estadounidenses.

Si bien la campaña de castigos financieros contra Rusia es el último y más destacado ejemplo, tanto las administraciones demócratas como las republicanas han aplicado sanciones a países como Libia, Siria, Irán y Venezuela en los últimos años.

La administración Biden ha promediado 1151 nuevas designaciones por año en la lista de ciudadanos especialmente designados de la Oficina de Control de Activos Extranjeros , según un informe reciente del Centro de Investigación Económica y Política. Eso es más que un promedio de 975 durante la administración Trump y 544 durante el primer mandato de cuatro años del presidente Obama.

“Los países se han irritado durante décadas bajo el dominio del dólar estadounidense”, dijo Jonathan Wood , director de asuntos globales de la consultora Control Risks. “El uso más agresivo y expansivo de las sanciones estadounidenses en los últimos años refuerza esta incomodidad y coincide con las demandas de los principales mercados emergentes de una nueva distribución del poder global”.

Un representante del Tesoro se refirió a Bloomberg a los comentarios que hizo la secretaria Janet Yellen en una entrevista con CNN a mediados de abril, en los que reconoció que “existe un riesgo cuando usamos sanciones financieras que están vinculadas al papel del dólar que con el tiempo podría socavar la hegemonía del dólar”.

Pero señaló que el billete verde “se usa como moneda global por razones que no son fáciles para que otros países encuentren una alternativa con las mismas propiedades”.

Los observadores del mercado están de acuerdo. A pesar de que más países buscan disminuir su dependencia del dólar, pocos esperan que su posición preeminente en el comercio y las finanzas globales se vea amenazada en el corto plazo.

Por un lado, hay pocas señales de que cualquier otra moneda pueda proporcionar el mismo nivel de estabilidad, liquidez y seguridad, dicen. Es más, la gran mayoría de los aliados de las economías avanzadas de EE. UU., que representan más del 50 % del producto interno bruto mundial, han mostrado poca urgencia en pivotar desde el dólar.

De hecho, el dólar ha subido frente a la mayoría de sus pares principales desde que EE. UU. intensificó sus sanciones contra Rusia el año pasado, una señal de que cualquier declive en su estatus global probablemente sea un proceso largo y lento.

“No veo ningún activo que reemplace al dólar como moneda dominante, no para la próxima generación”, dijo George Boubouras, un veterano de los mercados de tres décadas y jefe de investigación de K2 Asset Management en Melbourne. “Nada se acerca al poder de la economía estadounidense. China tiene sus problemas con el envejecimiento demográfico, y el euro ha tenido problemas para ganar terreno. El dólar no será destronado en el futuro previsible”.

Reacción BRICS

Aún así, el tamborileo de la desdolarización continúa sin cesar en el mundo en desarrollo.

Pakistán busca pagar las importaciones de crudo ruso en yuanes, dijo el mes pasado el ministro de energía del país, mientras que a principios de este año los Emiratos Árabes Unidos dijeron que estaban en conversaciones iniciales con India sobre formas de impulsar el comercio no petrolero en rupias.

A principios de esta semana, las naciones BRICS pidieron al banco especialmente creado por el bloque que brinde orientación sobre cómo podría funcionar una nueva moneda compartida potencial , incluida la forma en que podría proteger a los países miembros del impacto de sanciones como las impuestas a Rusia.

“Sin duda, la desdolarización se está acelerando y continuará en los próximos años”, dijo Vishnu Varathan, jefe de economía y estrategia de Mizuho Bank Ltd. en Singapur. “Estados Unidos tomó una decisión calculada de usar el dólar para infligir dolor, y es probable que haya consecuencias a largo plazo”.

Por: Michelle Jamrisko y ruth carson

Con la asistencia de Monique Vanek, Mbongeni Mguni, Paul Dobson, Paul Richardson, Daniel Flatley y Christopher Condon

Fuente: