- Dice que la curva de rendimiento invertida apunta a una recesión en 18 meses

- Michele favorece las duraciones de calidad y evita el crédito de alto rendimiento

El repunte de los bonos que estalló después del informe de inflación de EE. UU. de esta semana fue el momento que el veterano de Wall Street, Bob Michele, estaba esperando.

El director de inversiones de renta fija de JP Morgan Asset Management se ha estado preparando para un repunte de los bonos desde fines del año pasado, comprando bonos gubernamentales de alta calidad, crédito y deuda de mercados emergentes a medida que caían a mínimos de varios años. Durante mucho tiempo ha creído que la economía estadounidense entrará en recesión ya que la Reserva Federal fue demasiado lejos al aumentar las tasas de interés.

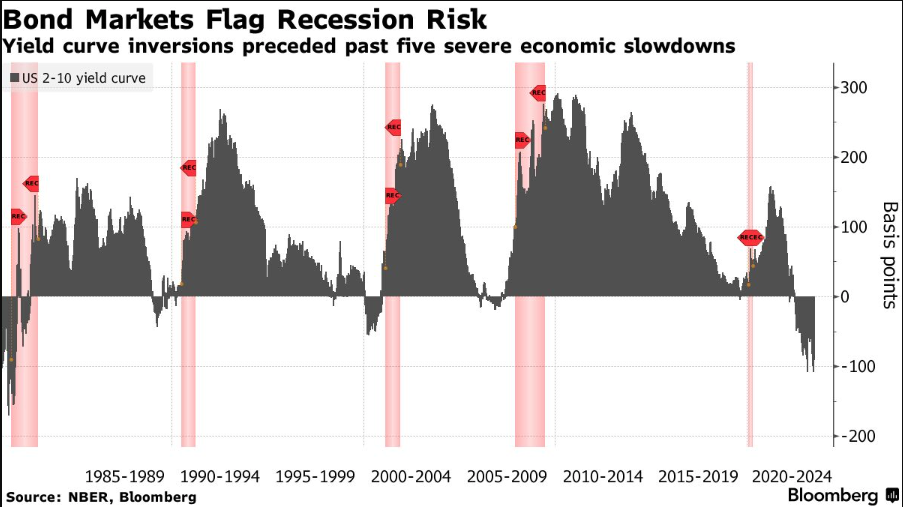

Entonces, cuando vio que la inflación en la economía más grande del mundo se enfrió más de lo que habían pronosticado los economistas, se convenció de que era el comienzo de un repunte prolongado. Michele, que ha estado en el mercado durante más de cuatro décadas , dice que la curva de rendimiento profundamente invertida de EE. UU. significa problemas y que la Fed se verá obligada a recortar las tasas a fines de este año.

“Cada vez más indicadores están en niveles que solo se ven en recesión. Estamos comprando cada respaldo en rendimientos”, dijo Michele. “El considerable endurecimiento del banco central está comenzando a afectar con fuerza a la economía real”.

Su posición de larga duración es ahora la más grande desde el comienzo de la pandemia.

La visión alcista de Michele fue puesta a prueba repetidamente por los mercados en los últimos meses, ya que los datos económicos más sólidos de EE. UU. llevaron a los inversores a apostar que la Reserva Federal continuaría aumentando las tasas hasta fin de año y las mantendría altas por más tiempo. Eso envió los rendimientos del Tesoro a los niveles más altos desde la crisis financiera mundial, golpeando a inversionistas como él.

El JPMorgan Global Bond Opportunities Fund de Michele ganó un 2% este año, quedando casi un 70% por detrás de sus pares, según datos compilados por Bloomberg. Pero su historial a largo plazo es alentador, con el fondo superando al 95% de sus pares en los últimos tres años y al 97% en cinco años.

En 2019, Michele aprovechó la tendencia alcista de los bonos estadounidenses y predijo que los rendimientos «se dirigían a cero » cuando el índice de referencia a 10 años se cotizaba al 2 %. Cosechó las recompensas cuando el rendimiento cayó al 0,5% en un año.

En octubre de 2021, cuando la mayoría de los economistas encuestados por Bloomberg esperaban que la Fed mantuviera las tasas cerca de cero hasta fines de 2022, Michele dijo que el banco central estaba muy por detrás y tendría que luchar agresivamente contra la inflación.

Ahora, Michele dice que es difícil ser optimista sobre la economía. Una Reserva Federal reciente informe mostró que el 37% de las empresas estadounidenses están en dificultades, más que durante la mayoría de los episodios de ajuste desde la década de 1970.

Otros datos altos en su radar incluyen el ingreso interno bruto y el Encuesta de opinión de los funcionarios sénior de préstamos de la Fed

- Los cuales pintan una perspectiva sombría.

“Con base en todo el estrés que estamos viendo en el sistema, estamos bastante seguros de que vamos a ver un fuerte aumento en el desempleo”, dijo Michele. “Se sentirá como un aterrizaje suave hasta que realmente llegue a una recesión”.

Fuente: https://www.bloomberg.com/news/articles/2023-07-14/jpmorgan-asset-s-michele-says-global-bond-rally-is-just-starting?sref=DPtqrPAJ