Reducir las megacapitalizaciones permitirá que el punto de referencia tecnológico más conocido ofrezca una mejor diversificación y recupere su equilibrio.

Nasdaq toma nota

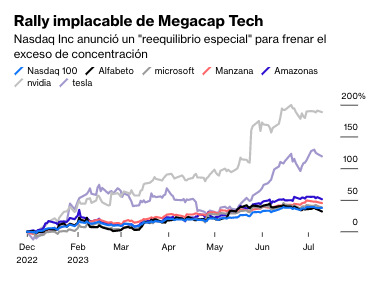

Las acciones tecnológicas de Megacap han impulsado seis meses fantásticos para el mercado de valores. Su repentino resurgimiento después de un terrible 2022, alimentado en gran parte por el frenesí por la inteligencia artificial, ha sido el tema inesperado del año. Tanto es así que el avance del S&P 500, según Bloomberg Intelligence, ha sido más concentradoentre sus acciones más grandes que en cualquier período de seis meses desde el cambio de milenio.

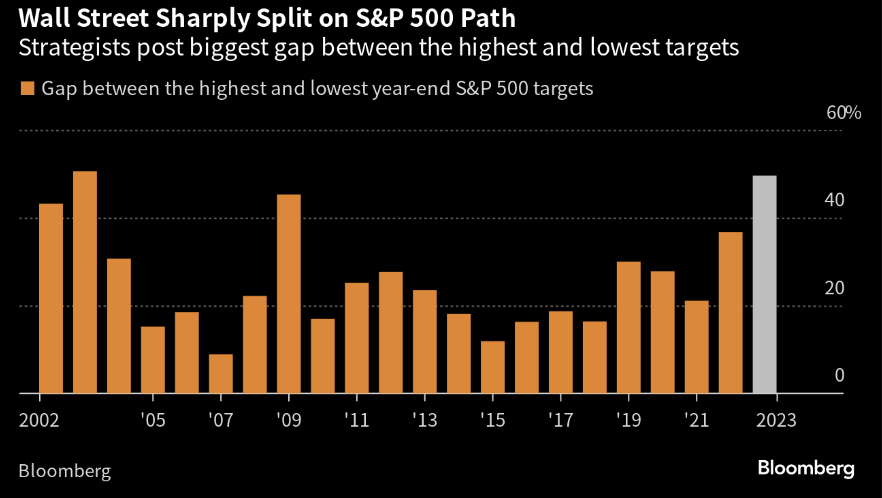

Cogidos por sorpresa, los estrategas, uno tras otro, han aumentado sus objetivos de precio de fin de año para el indicador de referencia mientras lidian con cómo operar en el mercado de valores después de un repunte que nadie vio venir y una recesión que se niega a comenzar. ¿El resultado? Una diferencia del 50% entre las predicciones más alcistas (Fundstrat, que ve al S&P 500 subiendo casi un 10% más a 4.825) y las predicciones más bajistas (Piper Sandler, un 27% menos a 3.225), según el equipo de activos cruzados de Bloomberg. El abismo de mitad de año no ha sido tan amplio en dos décadas.

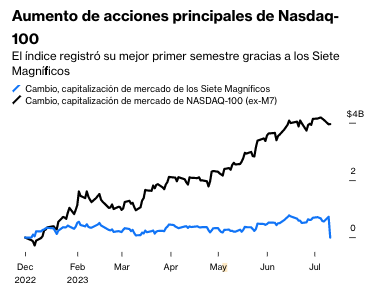

También ha habido un abismo dentro del Nasdaq-100, el indicador más importante del sector tecnológico. Acaba de publicar su mejor primera mitaden la historia, superando incluso la burbuja de Internet de finales de los 90. Eso ha despertado la preocupación por el exceso de concentración. Solo seis de los miembros más grandes del índice ahora comprenden más del 50%. Seguir el Nasdaq-100 ahora significa inevitablemente hacer una gran apuesta en un puñado de nombres tecnológicos gigantes. Tal estrechez despoja el índice de diversificación hasta el punto en que sus proveedores tuvieron que tomar medidas.

Por lo tanto, se anunció un «reequilibrio especial» para reducir la influencia de seis gigantes: Microsoft Corp. , Apple Inc. , Alphabet Inc. , Nvidia Corp. , Amazon.com Inc. y Tesla Inc. (Meta Platforms Inc., el miembro final de los «Siete Magníficos», no pasó el corte), que han superado el límite superior, mientras aumentan la presencia de otros miembros en el Nasdaq-100. El proveedor del índice dijo el reequilibrio entrará en vigencia el 24 de julio y busca «abordar la sobreconcentración en el índice mediante la redistribución de las ponderaciones». El reequilibrio especial no resultará en la eliminación o adición de valores. Los cambios se revelarán el viernes. Lu Wang de Bloomberg escribió:

- Si bien los detalles sobre la acción son escasos, un documento en el sitio web de Nasdaq dice que se pueden solicitar reequilibrios especiales en ciertas circunstancias cuando la porción representada por los miembros más grandes del índice supera un umbral preestablecido. En un escenario, dice el documento, las ponderaciones pueden reducirse si la influencia combinada de las empresas más grandes (aquellas que representan el 4,5 % o más del indicador) suma más del 48 %.

Los datos recopilados por Bloomberg el 3 de julio muestran que el peso de las seis empresas alcanzó el 50,9%. Por lo tanto, el documento de metodología de Nasdaq implicaría que la influencia del grupo debe reducirse al 40%.

La noticia provocó un retroceso a 2011 , cuando el Nasdaq recortó la participación de Apple a alrededor del 12% desde el 20%. La compañía, en auge con la reciente introducción del iPad en ese momento, se mantuvo como la acción más grande del índice. Un grupo que incluye a Microsoft, Oracle Corp., Intel Corp. y Cisco Systems Inc. fue el que más aumentó su ponderación.

También tiene ecos de 1998., cuando el índice pasó de estar ponderado por capitalización de mercado a una capitalización de mercado modificada o índice ajustado. Ese fue un gran avance en el crecimiento de la industria de fondos cotizados en bolsa. Tal como estaban, Microsoft e Intel, que en ese momento proporcionaban componentes vitales para la gran mayoría de las computadoras, eran demasiado grandes para que un ETF que rastreara el índice calificara como una compañía de inversión regulada, según la legislación vigente desde 1940. Una vez que se realizó el cambio, en unos meses se lanzó el Invesco QQQ Trust Series 1, ticker QQQ , ahora de $ 203 mil millones.

Ahora, una vez más, la tendencia de los grandes a crecer ha forzado un cambio. “Tiene sentido dado el aumento masivo que hemos tenido en algunas de estas acciones. No quiere que se conviertan en todo el mercado”, dijo Nadia Lovell, estratega senior de acciones de UBS Global Wealth Management. “Creo que esto va a ser un proceso continuo”.

No es inusual que el mercado se reduzca, por supuesto. Pero la escala de la concentración actual es realmente inusual. Incluso si usamos el Wilshire 5000, el índice popular más amplio del mercado de valores de EE. UU., el alcance del dominio de unas pocas empresas es claro. Ni siquiera la burbuja de las puntocom hace casi un cuarto de siglo vio tal agrupación en unos pocos nombres. Points of Return discutió la sobreconcentración tecnológica a principios de junio aquí . Este gráfico refleja la posición a finales de mayo:

Es posible argumentar que el dominio de unas pocas grandes plataformas de Internet no es tan malo porque, como señaló Eric Balchunas de Bloomberg en Twitter, «cada uno de esos gigantes es en realidad muchas empresas en una». Esto, dice, hace que parezca menos preocupante y más lógico que tengan un gran peso en el índice, o lideren el repunte. El argumento sería que el mercado es simplemente un síntoma de un notable grado de concentración en el sector empresarial. Ciertamente hay un caso para eso.

El incidente también revela las contradicciones cada vez más profundas de la inversión indexada. El concepto depende en parte de la diversificación; compre todo el mercado, o un gran índice representativo, y no se perderá a los ganadores y nada le dolerá demasiado. También depende de la sencillez; acaba de comprar al precio que ofrece el mercado. La queja ha sido que a medida que el dinero fluya hacia los fondos indexados, más se destinará a empresas que ya están sobrevaluadas. Eso eventualmente conduce a aceptar el juicio del mercado de que unas pocas grandes empresas merecen ser grandes y hacerlas aún más grandes. La noción de «indexación fundamental» (ponderación de acuerdo con factores económicos subyacentes como ganancias o dividendos) o la ponderación directamente igual comienza a parecer más atractiva si los indexadores se ven obligados a reducir la ponderación de las empresas que han crecido demasiado de vez en cuando.

Otro problema es que es difícil que un vehículo de inversión tan grande como QQQ sea «pasivo» de manera significativa. En lugar de simplemente reflejar el mercado y aceptar su veredicto, los administradores de las Q se han visto obligados a tomar decisiones. Sus decisiones moverán los mercados. El propio fondo QQQ tendrá que vender acciones de los seis grandes y comprar muchas otras, lo que inevitablemente hará subir los precios. Y esto también afectará a aquellos que acaban de compararse con el Nasdaq-100. Con unas pocas acciones tan dominantes, muchos gerentes se sintieron obligados a mantener muchas de ellas. Desviarse demasiado del índice y correr el riesgo de verse mucho peor que sus pares. Ahora, algunos se enfrentarán al dilema de vender estas grandes acciones que, en primer lugar, no querían poseer.

Fotógrafo: Victor J. Blue/Bloomberg

Steve Sosnick, estratega jefe de Interactive Brokers, dice que el reequilibrio era necesario. “Es realmente difícil considerar al Nasdaq-100 como un punto de referencia serio del mercado cuando está concentrado en más del 50% en siete empresas ”, dijo. Sosnick añadió que QQQ y todos los demás ETF y carteras referenciados al índice se verán obligados a vender los nombres cuya ponderación se está reduciendo y comprar otros que aumentarán.

Para los estrategas de Wells Fargo & Co. encabezados por Christopher Harvey, el reequilibrio especial de Nasdaq probablemente afectará el repunte.en los ganadores de este año, incluidos Nvidia y Tesla. Espera ver presión de venta entre ahora y el 24 de julio. Cuando se produjo un reequilibrio en 2011, las acciones que se redujeron quedaron entre un 2 % y un 3 % durante un período similar, escribieron. “El próximo reequilibrio de Nasdaq-100 está reduciendo el riesgo de concentración pero creando una presión de venta de gran capitalización”, dijo Harvey.

En nuestra opinión, al igual que en 2000, una Fed agresiva que empuja a los EE. UU. a la recesión es lo que en última instancia deshace las operaciones de súper capitalización y de la «nueva economía». Mientras la economía permanezca en un estado de malestar (es decir, no en una recesión), las primas de valoración más bien optimistas y las estimaciones de crecimiento son difíciles de refutar.

A corto plazo, es probable que la mudanza cause un lío (manejable). Terminará con un punto de referencia más defendible. El futuro a largo plazo de la indexación probablemente requerirá algo más radical.

—Isabelle Lee

Momentos de Minsky: una cuestión de tiempo

El problema de predecir exactamente cuándo el dinero escasea lo suficiente como para poner fin a las operaciones de la “nueva economía” es difícil. Para darle una etiqueta diferente, vivimos a la sombra de un posible «Momento Minsky». El problema es que ninguno de nosotros puede predecir el momento. Entonces, ¿cómo lidian los inversores con esto?

Retrocediendo un poco, el economista Hyman Minsky trabajó en la teoría de que el sistema financiero estaba indisolublemente ligado a la economía real y que los modelos económicos debían incluirlo. Su advertencia fue que la estabilidad engendró inestabilidad: años de finanzas exitosas con baja volatilidad convencerían a los jugadores de tomar más y más riesgos, sobre todo endeudándose más, hasta que se derrumbara el castillo de naipes. Ese es el Minsky Moment, un término acuñado por Paul McCulley, entonces de Pimco. El ejemplo más famoso, con diferencia, se produjo, por supuesto, en 2008, precipitado por la caída de Lehman Brothers.

Fotógrafo: Jeremy Bales

Pero el propio Minsky no pasó mucho tiempo con la noción de un «momento». Incluso el gran desastre de hace 15 años implicó una serie de momentos en los que los comerciantes se dieron cuenta de que sus deudas no serían pagadas o que sus activos no valían lo que pensaban. No hay ninguna razón por la que el modelo de Minsky, que ahora se acepta casi universalmente como parte del marco de cómo las burbujas especulativas se inflan y luego estallan, requiera un instante en el que se active el interruptor. Eso lleva a otro concepto de James Montier de GMO en Boston: los «Momentos Minsky de combustión lenta».

Montier sugiere que cualquier situación caracterizada por “procesos económicamente insostenibles de vulnerabilidades sistémicas que se acumulan durante los ‘buenos tiempos’ es potencialmente un momento Minsky de combustión lenta. Vale la pena leer el documento completo y se puede encontrar aquí .

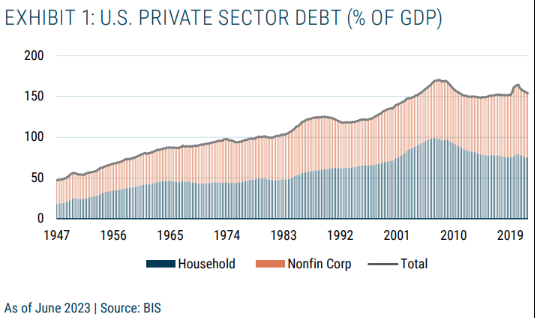

Los puntos principales son que la deuda del sector privado (empresas y hogares) está por encima del 150% del producto interno bruto en los EE. UU., y ha sido más o menos constante durante 20 años. Minsky no se habría sorprendido y sugeriría que fomentaría la inestabilidad:

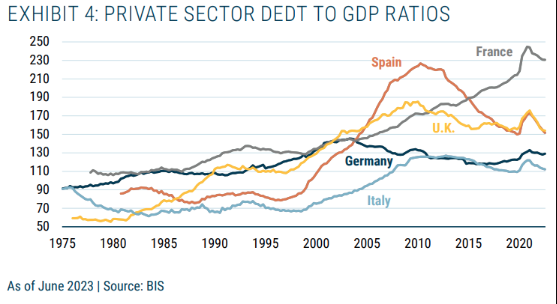

El mismo ejercicio para Europa, que también utiliza datos del Banco de Pagos Internacionales, muestra una imagen variada en todo el continente, pero sugiere una tendencia preocupante para el Reino Unido y una francamente alarmante para Francia:

Sin embargo, de manera crucial, estas grandes cargas de deuda no están creciendo tan rápido como durante las burbujas anteriores. Como dice Montier: “Tenemos las huellas dactilares de un momento Minsky de combustión lenta, pero no de un auge crediticio masivo”.

Ahora llegamos al problema que siempre persigue a los inversores cuando intentan protegerse contra los malos resultados. Es imposible calcular el momento exacto en que ocurre un Momento Minsky, y la vida se vuelve aún más difícil si sucede lentamente y no le da un tiempo claro para actuar. El efectivo es más atractivo de lo que ha sido en dos décadas, pero aún no ofrece rendimientos convincentes. En cambio, el objetivo debe ser comprar un seguro contra riesgos de cola cuando la prima es barata. En 2008, estar en el lado correcto de los credit default swaps por muy poco dinero resultó ser muy lucrativo. No hay nada tan claramente mal de precio y atractivo en la actualidad.

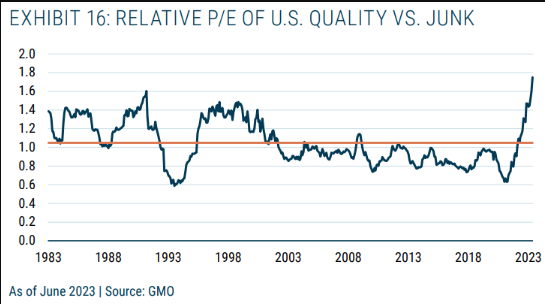

Una estrategia obvia podría ser comprar volatilidad, como el índice VIX, pero eso ofrece la oportunidad de perder dinero durante mucho tiempo antes de entrar repentinamente en acción. No funciona como depósito de valor. Así que, en cambio, Montier sugiere comprar «calidad», lo que generalmente significa compañías con balances sólidos y ganancias consistentes, mientras corta «basura», acciones con mayor riesgo de quedarse sin dinero.

Sin embargo, a diferencia de los credit default swaps de hace 15 años, actualmente la calidad no tiene un precio que haga que los seguros sean muy baratos. Montier considera que es tan caro en relación con la chatarra como nunca lo ha sido en cuatro décadas:

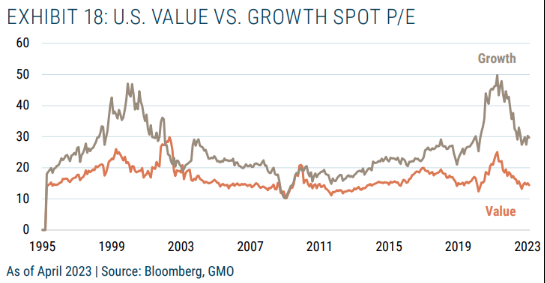

Eso lleva a una opción final, que es el valor. Como hemos visto, el mercado de alto nivel ha dejado a las empresas en crecimiento recibiendo múltiplos mucho más generosos que las alternativas más baratas.

Por definición, las acciones de valor siempre serán más baratas, pero la brecha actual sugiere que este no es un mal momento para comprar acciones de valor como seguro de cola.

Fuente: https://www.bloomberg.com/opinion/articles/2023-07-12/nasdaq-rebalance-why-the-big-six-like-nvidia-and-apple-needed-kneecapping?sref=DPtqrPAJ