Washington está cortejando a los fabricantes de chips y baterías con grandes subsidios, pero exige que aflojen los lazos con su otro mercado importante.

La visita de Xi Jinping a una fábrica de LG Display en la ciudad de Guangzhou, en el sur de China, la primera visita a una empresa de propiedad coreana, fue ampliamente interpretada como un intento de señalar que China sigue siendo un socio amistoso para las empresas tecnológicas coreanas.

Pero la visita, en abril, también tuvo un toque de amenaza y resaltó la difícil posición de Corea del Sur entre China y Estados Unidos, sus dos mayores socios comerciales y partes opuestas en una guerra tecnológica cada vez más tensa.

Desde semiconductores y baterías para vehículos eléctricos hasta biotecnología y telecomunicaciones, las empresas coreanas son actores cruciales en sectores críticos para la seguridad nacional y la estrategia industrial tanto en Washington como en Beijing.

Los fabricantes de chips Samsung Electronics y SK Hynix, junto con los fabricantes de baterías LG Energy Solution, SK On y Samsung SDI, recibirán miles de millones de dólares en subsidios estadounidenses a medida que la administración Biden busca atraer la tecnología y la destreza de fabricación coreanas.

Pero a cambio, deben cumplir con una serie de restricciones estadounidenses sobre sus actividades en China y sus asociaciones con empresas chinas, lo que aumenta el espectro de represalias de Beijing.

A principios de este mes, China respondió a las restricciones impuestas por Estados Unidos a las ventas de semiconductores al restringir las exportaciones de galio y germanio, dos metales utilizados en la fabricación de chips y equipos de comunicaciones. Beijing también prohibió a los operadores de la infraestructura clave de China comprar chips de su rival estadounidense Micron, alimentando los temores coreanos de que sus empresas también podrían ser atacadas.

En junio, Xing Haiming, embajador de China en Seúl, advirtió públicamente a Corea del Sur que no se “desvinculara” de la economía china bajo la influencia de Estados Unidos.

“Les puedo asegurar que aquellos que apuestan por la derrota de China definitivamente lo lamentarán”, dijo Xing, ganándose una reprimenda del Ministerio de Relaciones Exteriores de Corea del Sur.

Mientras que el presidente conservador de Corea del Sur, Yoon Suk Yeol, irritó a Beijing con comentarios que culpaban a China de las tensiones regionales sobre Taiwán, otros ministros adoptaron un tono más conciliador. “No debemos considerar los esfuerzos para reforzar la relación con Estados Unidos como un movimiento para ignorar a China”, dijo el ministro de finanzas, Choo Kyung-ho, en una sesión parlamentaria en mayo. “Nunca hemos anunciado un plan para desvincularnos de China y no tenemos intención de hacerlo”.

Pero los economistas coreanos, los ex funcionarios comerciales y los ejecutivos de la empresa señalan que, le guste o no a Beijing, Corea del Sur ya se ha embarcado en un giro inequívoco, aunque no anunciado, para alejarse de la economía china.

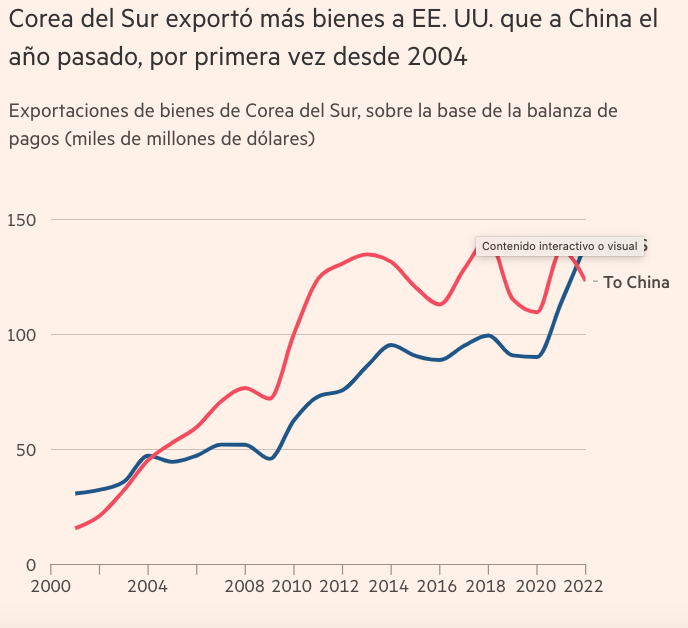

Según los datos publicados por el Banco de Corea en junio, Corea del Sur exportó más bienes a EE. UU. en 2022 que a China por primera vez desde 2004, cuando el producto interno bruto nominal de China aún era menor que el del Reino Unido.

El ministro de comercio de Corea, Ahn Duk-geun, dijo que la política de Beijing de “interferir arbitrariamente en las empresas”, así como sus políticas de sustitución de importaciones de “doble circulación”, estaban impulsando a las empresas coreanas a reducir su exposición a China.

La pregunta para los políticos coreanos, dicen los observadores, es si las principales empresas del país pueden explotar con éxito el entorno geopolítico en rápido cambio en el que se encuentran, aprovechando al máximo los incentivos que ofrece EE. UU. y limitando las consecuencias de cualquier posible reacción negativa de Beijing.

“Las tensiones entre Estados Unidos y China están poniendo nerviosa a la gente”, dice Yeo Han-koo, quien hasta el año pasado se desempeñó como ministro de comercio de Corea del Sur y ahora es miembro principal del Instituto Peterson de Economía Internacional. “Pero pueden ser una gran oportunidad para Corea del Sur”.

Orientación este y oeste

La relación económica de Corea del Sur con China se transformó después de 1992, cuando los dos países establecieron relaciones diplomáticas plenas tras el colapso de la Unión Soviética.

Desde entonces, el valor anual del comercio entre China y Corea del Sur ha aumentado de 6.000 millones de dólares a poco más de 300.000 millones de dólares en 2022, cuando China representaba más de una cuarta parte de las exportaciones de Corea del Sur y Estados Unidos menos del 15 %.

La relación económica fue impulsada por la demanda china de experiencia coreana en procesos de fabricación complejos para componentes consumidos por el sector tecnológico en auge de China , sobre todo en el sector de semiconductores, que representa el 20 por ciento del valor de las exportaciones totales de Corea del Sur.

Hasta mediados de la década de 2010, el “enfoque dual” de Corea del Sur hacia EE. UU. y China, en el que Washington actuó como su principal socio de seguridad y Beijing como su principal socio económico, parecía satisfacer sus necesidades en ambas esferas.

Las empresas coreanas aprovecharon al máximo su acceso a ambos mercados, absorbiendo las tecnologías y prácticas comerciales estadounidenses mientras se beneficiaban de la creciente demanda y peso de la fabricación de China.

Seúl podría depender de las garantías de seguridad de Estados Unidos en su actual enfrentamiento con Corea del Norte, mientras que Beijing sirvió como conducto para el compromiso con Pyongyang y cooperó con los intentos occidentales de frenar el desarrollo de las armas nucleares de Corea del Norte.

“En ese momento, creíamos que teníamos una muy buena relación con China”, dice Je Hyun-jung, representante principal de la oficina de Washington de la Asociación de Comercio Internacional de Corea. “La gente de ambos países sintió que somos amigos, que compartimos una cultura asiática o confuciana común”.

Los programas de televisión coreanos y la música pop disfrutaron de un auge de popularidad en China, mientras que millones de turistas chinos visitaron Corea del Sur para comprar y viajar.

Esa amistad se hizo añicos en 2016 después de que Corea del Sur adquiriera el sistema de misiles antibalísticos Terminal High Altitude Area Defense (Thaad) de fabricación estadounidense para protegerse contra los ataques con misiles de Corea del Norte.

Afirmando que el sistema Thaad representaba una amenaza directa para el territorio chino, Beijing impuso un bloqueo económico no oficial. El turismo chino se agotó, los K-dramas ya no fueron recogidos por las estaciones de televisión chinas y las marcas coreanas fueron boicoteadas.

“Después de la guerra fría, pensamos que podíamos separar los problemas económicos de los problemas de seguridad, y durante un tiempo eso fue posible”, dice Yeo, del Instituto Peterson. “Pero ahora, esa separación ha terminado. No podemos seguir sacando consuelo de una era pasada”.

Troy Stangarone, director sénior y miembro del Instituto Económico de Corea de América, dice que EE. UU. no hizo nada para demostrar que «apoyaba a Corea» mientras soportaba la ira de Beijing. Por otra parte, el entonces presidente Donald Trump amenazó con retirar las tropas estadounidenses de la península de Corea, acusando a Seúl de eludir sus responsabilidades financieras.

Los nuevos presidentes, Joe Biden en Washington y el ferozmente proestadounidense Yoon en Seúl, llevaron a mejores relaciones, y Biden prometió un “compromiso férreo” para defender a sus aliados de Asia oriental y consultarlos sobre su agenda de seguridad económica.

Pero Yeo dice que persisten las preocupaciones sobre las posibles consecuencias de una nueva era de política industrial proteccionista de EE. UU. y su impacto en industrias coreanas clave como los semiconductores y la fabricación de automóviles.

La pregunta de los 369.000 millones de dólares

Esas ansiedades salieron a la luz el verano pasado después de que se promulgó la emblemática Ley de Reducción de la Inflación de Biden, que proporciona $ 369 mil millones en apoyo estatal y federal para proyectos relacionados con la energía limpia y el clima.

Aunque la IRA ofrece una bonanza potencial en subsidios para las empresas coreanas que fabrican baterías para vehículos eléctricos, hubo consternación en Seúl cuando se supo que los vehículos mismos quedarían excluidos de los generosos créditos fiscales al consumidor si se ensamblaran en Corea en lugar de en América del Norte.

“En Corea, la industria del automóvil sigue siendo un símbolo del renacimiento del país de las cenizas de la Guerra de Corea, cuando ni siquiera podíamos fabricar una bicicleta”, dice Yeo.

Yeo señala que la legislación climática se produjo justo después de que el Congreso de EE. UU. aprobara la Ley de ciencia y chips, que prohíbe a los beneficiarios de subsidios estadounidenses ampliar o mejorar su capacidad de fabricación de chips avanzados en China durante 10 años. Unos meses más tarde, EE. UU. impuso amplios controles a la exportación de herramientas críticas para la fabricación de chips a China.

En 2022, más de la mitad de los envíos de chips de Corea del Sur fueron a China. SK Hynix, que fabrica chips de memoria en China, podría verse afectada por la oposición de EE. UU. a que el fabricante de equipos holandés ASML exporte a China las máquinas de litografía ultravioleta extrema utilizadas en la fabricación de chips.

“Es natural que los políticos coreanos estén nerviosos porque, durante décadas, Corea del Sur se basó en una economía china de rápido crecimiento, sin la cual podríamos haber tenido que soportar algunos cambios estructurales dolorosos”, dice Yeo.

Sin embargo, hay muchos que creen que los temores de quedar excluidos del mercado chino son exagerados y que los esfuerzos de EE. UU. para reducir la presencia de China en las cadenas de suministro de tecnología crítica en realidad ofrecen un salvavidas a las empresas coreanas amenazadas por la competencia china.

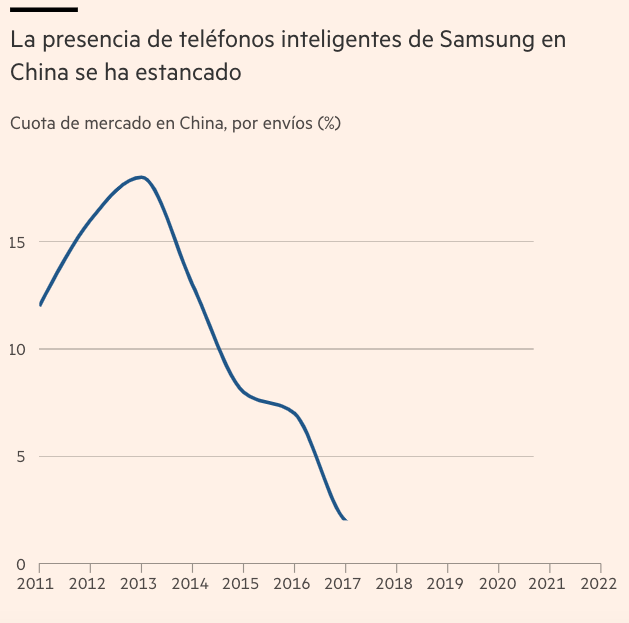

Argumentan que la dependencia de las empresas coreanas de China estaba disminuyendo mucho antes de las recientes tensiones entre China y Estados Unidos por la tecnología. A fines de la década de 2000, el aumento de los costos los animó a comenzar a trasladar la producción fuera de China, mientras que la competencia de los rivales chinos se intensificó en sectores que van desde los teléfonos inteligentes hasta la construcción naval.

Las políticas industriales de Beijing también fueron un factor. Un paquete de subsidios para los fabricantes nacionales introducido en 2016 obligó a los fabricantes de baterías coreanos a abandonar el floreciente mercado de vehículos eléctricos de China.

A medida que ha crecido la experiencia tecnológica de China, la demanda china de empresas coreanas especializadas en fabricación compleja ha disminuido drásticamente. “Muchas empresas chinas están fabricando bienes intermedios, que exportamos principalmente”, dijo Rhee Chang-yong, gobernador del Banco de Corea, a los legisladores en mayo. “El apoyo de una década del auge económico chino ha desaparecido”.

Je de Kita señala que EE. UU. superó a China como destino de la inversión coreana ya en 2011. «Washington ofrece incentivos y protección de los [rivales] chinos complementa una estrategia de diversificación que las empresas coreanas ya habían iniciado», dice, citando el ejemplo. de la división de teléfonos móviles de Samsung. Es el fabricante de teléfonos inteligentes más grande del mundo, pero su participación de mercado en China es solo del 1 por ciento. Samsung comenzó a trasladar la producción de China a Vietnam en 2008 y para 2019 había cerrado su última planta de teléfonos inteligentes en China.

“Lo que Samsung demostró es que no es necesario fabricar en China y ni siquiera es necesario depender del consumidor chino, siempre y cuando esté preparado para diversificarse”, dice Yeo.

Del mismo modo, los ingresos chinos de Hyundai Motor cayeron un 76 por ciento entre 2016 y 2022, según la puntuación del CEO de la firma de investigación de mercado con sede en Seúl. El fabricante de automóviles está vendiendo dos de sus cuatro plantas restantes en China a medida que traslada la producción a Indonesia y EE. UU., donde la fuerte demanda lo llevó a una ganancia operativa récord en el segundo trimestre de este año.

Excluyendo los sectores de chips y baterías, los ingresos generados por las operaciones de las empresas coreanas en China se redujeron en un 37,3 % entre 2016 y 2022, dice CEO Score.

Kwon Goo-hoon, economista sénior de Goldman Sachs en Hong Kong, señala que la fuente final de demanda de componentes coreanos enviados a China muy a menudo se encuentra fuera de China, y que la importancia del mercado chino para Corea «ha sido exagerada». .

Los datos del Banco de Corea muestran que, incluso en el sector de los chips, China representa aproximadamente el 22 % de la «demanda final» de las exportaciones coreanas, en comparación con el 27 % de EE. UU. y un poco más del 50 % del resto del mundo.

Chris Miller, profesor asociado de la Escuela Fletcher de la Universidad de Tufts y autor de Chip War: The Fight for the World’s Most Critical Technology , dice que en áreas donde China aún no puede igualar la tecnología coreana, como en la avanzada «memoria dinámica de acceso aleatorio» (Dram) chips, no tiene más remedio que seguir comprando a proveedores coreanos.

“China necesita los chips, y ha demostrado repetidamente que está dispuesta a comprar chips fabricados en el extranjero si sus empresas nacionales están significativamente atrasadas, como lo están con Dram hoy”, dice Miller.

“Beijing solo tomará represalias contra ti en lugares donde pueda reemplazarte, y si está en condiciones de reemplazarte, seguirá adelante y lo hará de todos modos”, agrega Miller. “Esa ha sido la estrategia todo el tiempo: guerra tecnológica o no guerra tecnológica”.

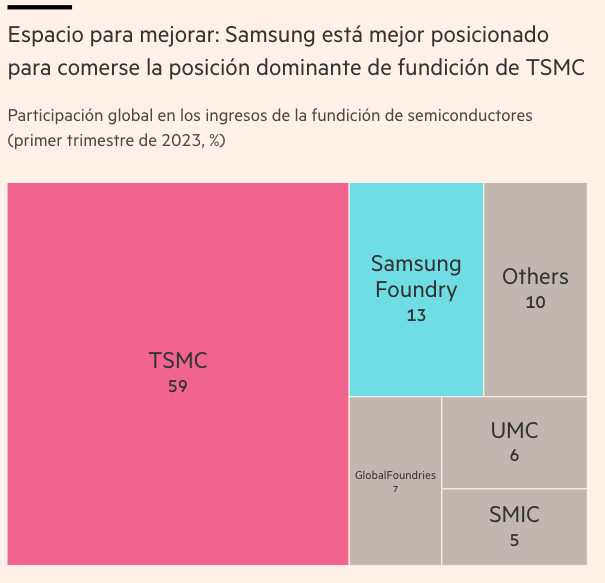

La industria coreana de semiconductores también se beneficiará de las crecientes tensiones entre China y Taiwán, ya que los clientes extranjeros buscan reducir su dependencia de los chips de fundición avanzada, o «sin memoria», producidos por TSMC de Taiwán, el líder del mercado mundial.

En julio, el director ejecutivo del fabricante estadounidense de chips AMD dijo que «consideraría otras capacidades de fabricación» además de las que ofrece TSMC, ya que buscaba una mayor «flexibilidad».

“Corea se beneficiará de que las empresas y los inversores adopten una estrategia de ‘China más uno’”, dice Kwon. «Pero también puede beneficiarse de ‘Taiwán más uno'».

La mano amiga de Estados Unidos

Las empresas coreanas aún dependen de los componentes, los conocimientos de fabricación y las materias primas de China en varias industrias identificadas por EE. UU. como cruciales para su seguridad económica.

Pero los funcionarios estadounidenses y coreanos reconocen que, al implementar sus nuevas reglas, Washington se ha equivocado hasta ahora por el lado de la «flexibilidad», permitiendo que las empresas coreanas continúen trabajando con socios chinos cuando no existe una alternativa realista para hacerlo.

El Tesoro de los EE. UU. emitió pautas a principios de este año que facilitan que las empresas coreanas produzcan más componentes de baterías a nivel nacional y aún califiquen para los créditos fiscales de los EE. UU., a pesar de que las empresas chinas han invertido más de $ 4 mil millones en la industria coreana de baterías solo este año.

Washington también ha señalado a las principales empresas de chips de Corea del Sur que les extenderá el permiso para enviar todas las herramientas de fabricación de chips estadounidenses, excepto las más sofisticadas, a sus plantas en China.

La concesión permitirá a Samsung y SK Hynix mantener su ventaja tecnológica sobre sus competidores chinos mientras les da tiempo para identificar posibles alternativas a largo plazo para sus plantas de chips chinas existentes.

“La situación actual está obligando a Corea del Sur a hacer dos cosas que debería hacer de todos modos: reducir su dependencia de China e invertir más en Corea”, dice Yeo, del Instituto Peterson.

Je describe cómo, en los últimos años, las empresas coreanas en sectores que van desde la energía nuclear hasta el K-pop han intensificado sus esfuerzos para ingresar a los mercados de Europa, India, Medio Oriente, América Latina y el sudeste asiático.

“Corea es un país pequeño atrapado entre países grandes”, señala. “Eso alimenta una sensación perpetua de crisis, esta negatividad que puedes observar ahora. Pero es precisamente esta sensación de crisis lo que impulsa al país a tener éxito”.

Fuente: https://www.ft.com/content/c164c880-a832-422f-8fb4-29b2185d4982?shareType=nongift