Demasiado rápido demasiado usurario

Dejar que la gente use su dinero es riesgoso para los bancos. Esa es la conclusión sorprendente de una nota de Barclays, un banco, que analiza los beneficios y las consecuencias de las transferencias de efectivo sin fricciones.

El gancho es FedNow, el sistema unificado de pagos en tiempo real de la Reserva Federal, que se puso en marcha este mes .

Cualquiera que necesite saber sobre la mecánica de la compensación y liquidación de depósitos probablemente ya lo sepa, por lo que seremos breves en la explicación. Todos los bancos mantienen sus propios libros de contabilidad de los saldos de las cuentas de los depositantes. Cada instrucción de pago debe cotejarse con los libros de contabilidad mantenidos por el remitente y el receptor, así como con el libro de contabilidad maestro de saldos de liquidación bancaria de la Reserva Federal.

En la práctica, el volumen de transacciones requiere un total diario de entradas y salidas para que el saldo pueda ser compensado con la Fed. Nada se mueve hasta que los tres libros de contabilidad coincidan, por lo que no puede suceder mucho durante los días festivos o fuera del horario diurno habitual.

FedNow hace que las instrucciones de pago sean instantáneas, 24/7. Esta no es la solución tokenizada prometida por las CBDC minoristas , ni es la casa intermedia de una red de responsabilidad regulada de un solo libro mayor.(abre una nueva ventana)actualmente en discusión. El desarrollo importante es que todo en FedNow, incluso las transacciones más pequeñas, se puede rastrear en tiempo real en términos brutos.

Eso solo va a cambiar la forma en que los inversores piensan sobre el efectivo y la liquidez preventiva, dice el analista de Barclays Joseph Abate:

Si los saldos se pueden mover a la posición al instante, hay menos necesidad de preposicionarlos en las cuentas con anticipación. En su lugar, será posible coordinar las entradas y salidas simultáneamente para una liquidación instantánea mientras se elimina (o al menos se reduce) el riesgo de sobregiros. La liquidación instantánea coordinada significa que los depositantes no necesitan mantener efectivo adicional en sus cuentas de transacciones para evitar sobregiros potenciales creados por el desfase de los flujos de pago. Asimismo, los bancos no necesitarían saldos de reserva tan grandes en la Fed, por la misma razón. Los pagos justo a tiempo deberían reducir la demanda agregada de saldos líquidos.

Creemos que esto tiene dos implicaciones. En prmer lugar, significa que la demanda de depósitos para transacciones bancarias es menor. Los clientes ahora pueden transferir dinero a estas cuentas según sea necesario. Pueden mover más de su efectivo hacia alternativas de mayor rendimiento y, al mismo tiempo, reducir los sobregiros en sus cuentas de transacciones. Los bancos, a su vez, perderían una parte de los aproximadamente 4,5 billones de dólares en depósitos adhesivos de bajo coste.

Por supuesto, esto también se aplica a los propios bancos. Los bancos ya no necesitan mantener tanto efectivo inactivo en sus cuentas en la Reserva Federal; como resultado, su demanda de reservas es menor. A su vez, la Fed podría operar con un balance más reducido; es decir, QT podría continuar por más tiempo, ya que el nivel menos cómodo de reservas (LCLoR) es más bajo.

Los sorteos paralelos de Barclays son con kanban , o el sistema de gestión de inventario justo a tiempo más estrechamente asociado con la industria automotriz.(abre una nueva ventana). La reducción de la fricción en el sistema de pagos permite a los inversores y bancos minimizar los “inventarios” de efectivo de bajo rendimiento en la compensación de saldos, dice. Los “envíos”, o transferencias de saldo, ocurren solo cuando se requieren pagos.

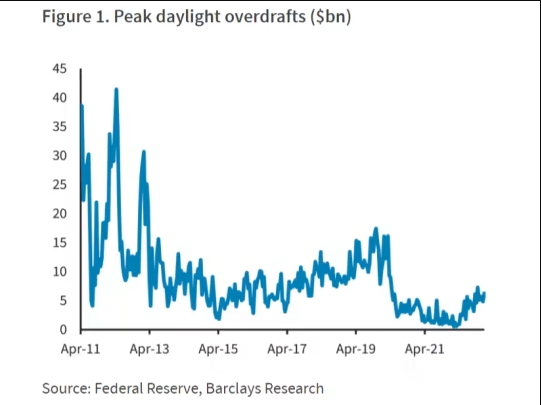

A raíz de la GFC, la Fed ha estado presionando a los bancos para que reduzcan los préstamos de los proveedores de crédito intradía (conocidos como bancos de repos tripartitos).(abre una nueva ventana)) en previsión de la liquidación de sus operaciones de financiación. Ha tenido bastante éxito.

Pero no por razones de eficiencia. En cambio, QE creó fondos para sobornos. Como dice Barclays:

Las compras de activos de la Fed impulsaron las reservas bancarias a más de 4 billones de dólares en 2022, y los saldos de compensación de los bancos se saturaron significativamente.

Sin embargo, los pagos justo a tiempo son más efectivos para reducir las necesidades de liquidez intradía y el riesgo crediticio de la contraparte. Esto se debe a que la liquidez adicional creada por las compras de activos de la Fed aumentó los costos de capital de los bancos. Desde 2021, las reservas bancarias (y los bonos del Tesoro) se han incluido en el requerimiento de capital SLR [Supplementary Leverage Ratio] de los grandes bancos. Como resultado, así como una mejor gestión del inventario puede liberar capital de trabajo, creemos que una gestión de efectivo más eficiente libera capital bancario.

¡Excelente! ¿Cuál podría ser la trampa?

Por supuesto, la demanda de reservas de los bancos no está determinada únicamente por su necesidad de liquidar saldos. Probablemente esté más ligado a las regulaciones de liquidez. Además, si bien los flujos de pago pueden estar más coordinados en el futuro, es probable que un ciclo de acceso instantáneo a los saldos las 24 horas del día, los 7 días de la semana signifique que los bancos sean más vulnerables a las corridas de depósitos: los retiros de saldos ya no se limitarán al horario bancario. [ . . . ]

Creemos que esto hace que los reguladores desconfíen un poco de la reducción de la liquidez al igual que sospechamos que los bancos no están dispuestos a reducir sus métricas internas de prueba de estrés de liquidez. Los escasos inventarios que dependían demasiado de las entregas rápidas de piezas para mantener la línea de producción en movimiento probablemente se sumaron a la escasez de suministro tras la invasión de Ucrania. Para evitar efectos de liquidez en cascada, nuestra sensación es que la Fed y otros reguladores pueden necesitar crear reguladores o límites en los pagos para frenar o cortocircuitar las salidas a fin de evitar corridas bancarias instantáneas que pueden ocurrir las 24 horas del día, los 7 días de la semana.

Fuente: https://www.ft.com/content/50dd7e1b-941c-4b72-a602-a68146e21563?segmentId=0fc62d53-ea95-d3de-ed07-69b4b8ee45b3