A medida que los gobiernos occidentales evitan la reducción de la deuda y las reformas estructurales, los inversores deben reevaluar su visión de los activos “seguros”

Por: John Plender APRIL 15 2024

Desde la gran crisis financiera de 2007-2008, los reguladores han emprendido el mayor esfuerzo para eliminar riesgos del sistema financiero global desde la década de 1930. Sin embargo, la inestabilidad y la gestión defectuosa del riesgo han demostrado ser extraordinariamente resistentes a este ataque regulatorio.

El colapso el año pasado del Silicon Valley Bank, el decimosexto más grande de Estados Unidos, expuso errores muy básicos, entre ellos la falta de protección contra el riesgo de que el aumento de las tasas de interés minara el valor de sus tenencias de bonos del gobierno estadounidense. A esto siguió una corrida de depósitos de una velocidad hasta ahora inimaginable en el SVB y otros bancos regionales.

Esto, junto con la venta forzosa en Europa del fallido Credit Suisse a su rival UBS, llevó a Agustín Carstens, director del Banco de Pagos Internacionales, a declarar que “los modelos de negocio eran deficientes, los procedimientos de gestión de riesgos lamentablemente inadecuados y la gobernanza deficiente”.

Luego ha habido repetidos episodios de turbulencia en el mercado del Tesoro estadounidense de 26 trillones de dólares, el máximo paraíso financiero del mundo. El caso más extremo fue la carrera por conseguir dinero en efectivo en marzo de 2020, cuando la propagación del Covid-19 se aceleró. La volatilidad se ha visto exacerbada por la reducción de la capacidad de creación de mercado de los grandes bancos, resultado irónico de la respuesta regulatoria a la crisis financiera.

En un mercado que proporciona un apoyo vital a las operaciones de garantía y cobertura de los inversores globales, se teme que las arriesgadas estrategias de negociación de fondos de cobertura que implican grandes préstamos representen una amenaza desestabilizadora constante. Mientras tanto, el mercado de bonos gubernamentales del Reino Unido entró en crisis en 2022, mientras las estrategias de inversión basadas en pasivos de los fondos de pensiones luchaban por hacer frente a un aumento repentino de los rendimientos.

Esta actividad desestabilizadora se ve fomentada, entre otras cosas, por un marcado crecimiento de los mercados privados y un sistema bancario en la sombra que incluye fondos del mercado monetario, fondos de cobertura, operadores electrónicos de alta velocidad y otros que operan en un entorno menos transparente y menos regulado que los bancos.

La proporción de activos financieros globales en poder de estas instituciones financieras no bancarias ha aumentado del 25 por ciento después de la crisis de 2007-08 al 47,2 por ciento en 2022, más que el 39,7 por ciento de los bancos convencionales. Nadie puede estar seguro de qué amenazas cibernéticas o de criptoactivos podrían acechar en este campo de aventuras financieras donde proliferan productos financieros complejos.

Si bien los mercados privados han aumentado, el capital público se ha reducido. Según la OCDE, más de 30.000 empresas han dejado de cotizar en todo el mundo desde 2005, sobre todo en Estados Unidos y Europa. Estas eliminaciones de la lista no han coincidido con nuevos listados. Las recompras de acciones han contribuido aún más a la contracción.

En este entorno, que parece crónicamente vulnerable a las crisis, los inversores han llegado a esperar constantes rescates de los bancos centrales, un incentivo moralmente peligroso para asumir más riesgos y acumular más deuda.

Cada una de estas perturbaciones del mercado puede explicarse como producto de circunstancias particulares. Sin embargo, todos ellos reflejan cambios profundos de largo plazo en el papel y la estructura del sistema financiero mundial.

En el período inmediato de posguerra, la tarea central de este sistema era simple. El sector de los hogares en el mundo desarrollado ahorró por razones de precaución y para la jubilación. Pasó esos ahorros, a través del sistema bancario y los mercados de capital, a los gobiernos para financiar los déficits presupuestarios y al sector empresarial para financiar el capital de trabajo y la inversión.

No es así hoy. Una combinación de globalización, aumento de la deuda y cambios en la estructura industrial han reducido la intensidad de capital de los sectores corporativos en las economías avanzadas. Las viejas certezas financieras están desapareciendo y otras nuevas aún deben reemplazarlas.

Una parte de vital importancia de esta evolución ha sido la creciente dependencia de muchos países desarrollados, incluidos Estados Unidos y el Reino Unido, de la deuda para impulsar el crecimiento económico.

Según el FMI, la deuda en las 39 economías que avanzó aumentó del 110 por ciento del producto interno bruto en la década de 1950 al 278 por ciento en 2022.

El aumento fue financiado sustancialmente desde la década de 1980 por los países asiáticos emergentes, sobre todo China, que aplicaban tipos de cambio infravalorados para facilitar el crecimiento impulsado por las exportaciones. Los superávits comerciales resultantes, combinados con sistemas bancarios subdesarrollados y una deficiente provisión de bienestar en esos países, llevaron a enormes superávits de ahorro nacional sobre inversión.

Contrariamente al patrón establecido por Gran Bretaña a finales del siglo XIX, cuando los británicos exportaban grandes sumas de capital principalmente a países recién asentados y de bajos ingresos, los fondos fluían desde los pobres asiáticos hacia los ricos occidentales. Este exceso de ahorro asiático fue luego complementado por Japón, donde el envejecimiento de la población significó menores oportunidades de inversión y mayores ahorros a medida que los baby boomers se acercaban a la jubilación.

Antes de la crisis financiera de 2007-08, el exceso de ahorro importado contribuyó a las bajas tasas de interés y a una burbuja crediticia que financió auges inmobiliarios en Estados Unidos y otros lugares. Cuando recurrieron a las crisis, esos ahorros se dirigieron a deuda pública y corporativa no financiera.

Los mercados financieros facilitaron una enorme operación de reciclaje para abordar estos desequilibrios, y los instrumentos de deuda terminaron financiando el consumo de los hogares a través del sistema bancario e inversiones en hipotecas titulizadas.

Si bien la dimensión asiática de este exceso ha atraído la mayor atención, el exceso de ahorro ha sido un fenómeno mucho más amplio. En un artículo para la Oficina Nacional de Investigación Económica, Peter Chen y sus colegas han demostrado que desde principios de la década de 1980, la inversión en todo el mundo pasó de estar financiada principalmente por el ahorro de los hogares a estar financiada en casi dos tercios por el ahorro corporativo, derivado del efectivo operativo. el flujo está muy por encima de la inversión de capital.

La crisis del mercado laboral mundial derivada de la incorporación de China y otros países en desarrollo al sistema de comercio internacional había dado lugar a menores costos laborales y mayores márgenes de beneficio empresarial. Los costos de financiación y los impuestos corporativos cayeron, mientras que los dividendos no aumentaron tan rápidamente como las ganancias. De este modo, el sector empresarial mundial pasó de ser un prestatario neto a un ahorrador neto.

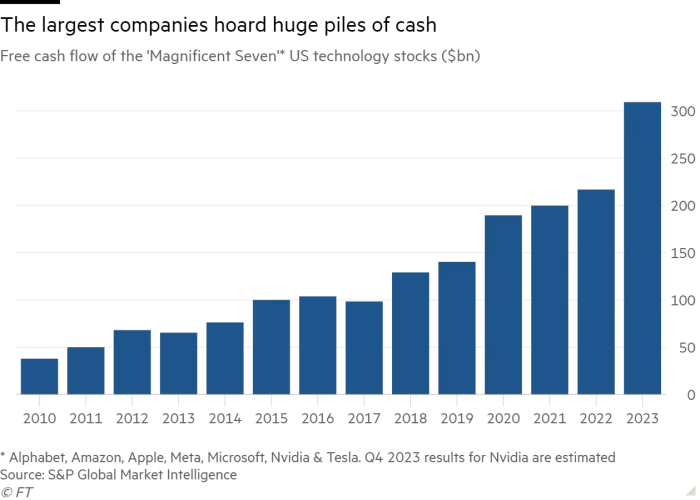

Los acaparadores de efectivo más notorios hoy en día son los llamados Siete Magníficos gigantes tecnológicos estadounidenses que han impulsado el aumento de las acciones estadounidenses durante el último año: Amazon, Alphabet, Nvidia, Tesla, Meta, Apple y Microsoft. Se calcula que sus ahorros en 2023 habrán superado los 300.000 millones de dólares.

Los propietarios finales de estos ahorros son los hogares ricos que, directa o indirectamente, poseen acciones en dichas empresas. La proporción del ingreso disponible que va a parar a los muy ricos ha ido aumentando constantemente desde 1980, aumentando la desigualdad dentro de muchos de los países más grandes del mundo.

Dado que los ricos ahorran una mayor parte de sus ingresos, la desigualdad ha llevado a la acumulación de un gran superávit de ahorro entre los individuos ricos que ha aumentado a la par de las ganancias corporativas.

Los economistas Atif Mian, Ludwig Straub y Amir Sufi calculan que el aumento del ahorro de los ricos ha igualado el exceso de ahorro que entra a Estados Unidos desde el extranjero. Estos fondos se destinaron a pagarés del gobierno estadounidense (los llamados activos seguros) y a préstamos a través del sistema bancario y los mercados de capital a los hogares estadounidenses.

La combinación de desequilibrios financieros globales y una política monetaria ultralaxa después de la crisis financiera resultó en un aumento acelerado de la deuda. Desde mediados de la década de 2000 hasta 2022, la deuda pública en las economías avanzadas aumentó del 76,8 por ciento al 113,5 por ciento del PIB, lo que refleja no solo las fuertes intervenciones necesarias por esa crisis y la pandemia de Covid-19, sino también la facilidad del servicio de la deuda cuando se gravan impuestos. Los ingresos impulsados por el crecimiento económico superaron los bajos costos de financiación del gobierno. Hasta ahora, estos niveles de deuda no se han visto fuera de tiempos de guerra.

Una historia similar ocurrió entre las corporaciones no financieras, donde los bonos en circulación alcanzaron un récord de 16,6 billones de dólares en 2021, más del doble que en 2008. Estados Unidos representó el 40 por ciento de la emisión total durante ese período.

Como lo ha dicho Michael Howell de Cross Border Capital: “Con vastas y visibles reservas de acumulación de capital en el pasado, el capitalismo moderno tiene que operar un enorme sistema de refinanciación”. Su objetivo principal es refinanciar la deuda que ha mantenido el crecimiento económico, en lugar de recaudar capital fresco. Howell señala que los bancos en la sombra suelen participar en dos tercios de este reembolso.

Al mismo tiempo, la emisión de acciones en el mundo desarrollado se ha desplomado y lo que queda se ha desplazado hacia el este. En la década de 1990, las empresas no financieras europeas representaron el 41 por ciento de todo el capital obtenido a través de ofertas públicas iniciales, con más de 3.500 cotizaciones durante el período. Sin embargo, recaudaron sólo el 19 por ciento entre 2012 y 2022, una caída mucho mayor que la de Estados Unidos.

3,2 billones de dólares

Cantidad de activos no vendidos en poder de empresas de capital privado

A las autoridades europeas les preocupa que los mercados bursátiles nacionales no hayan logrado promover el crecimiento económico. Pero las cifras cuentan una historia sobre la polarización de la industria global y un desplazamiento hacia Asia, donde la inversión todavía se destina en gran medida a plantas físicas y maquinaria, ávidas de capital, en lugar del capital humano y otros activos intangibles que dominan las necesidades de financiación de las empresas occidentales.

Otra razón para la disminución de las OPI es que muchas empresas de capital privado pagaron de más por sus adquisiciones durante el período de tasas de interés ultrabajas. Tienen 3,2 billones de dólares en activos no vendidos que se muestran reacios a vender nuevamente en los mercados públicos hasta que los precios de las acciones aumenten lo suficiente como para minimizar las pérdidas o generar ganancias.

Además de proporcionar rutas de salida para los propietarios privados, la principal función financiera del mercado mundial de acciones es ahora proporcionar capital fresco para reforzar la solvencia corporativa en tiempos de tensión.

En 2009, por ejemplo, después de la crisis financiera, las empresas no financieras que cotizan en bolsa recaudaron una cifra récord de 511.000 millones de dólares en nuevo capital a través del mercado de valores. El patrón se repitió durante la pandemia de 2020, cuando el mercado recaudó 626 mil millones de dólares en capital nuevo para empresas no financieras que cotizan en bolsa.

¿Qué peligros plantea este panorama financiero complejo y cargado de deudas para la economía y la estabilidad financiera? Es evidente que una acumulación de deuda superior al crecimiento del ingreso nacional no puede continuar para siempre y plantea interrogantes sobre la sostenibilidad de la deuda. Entre los requisitos previos para la reducción de la deuda soberana se encuentran el crecimiento económico, tasas de interés relativamente bajas y superávits presupuestarios primarios excluyendo los costos de intereses. Pocas de las principales economías exhiben todo esto.

El problema de la deuda que se ha utilizado para financiar el consumo es que los prestatarios tienen que reducir el consumo para poder pagar a sus prestamistas. Esto deprime la demanda agregada, porque esos ahorradores son reacios a gastar los fondos reembolsados en consumo.

Esto alimenta un panorama de crecimiento ya deprimido. El FMI proyecta que el crecimiento dentro de cinco años caerá al nivel más bajo en décadas gracias al crecimiento mediocre de la productividad, una demografía más débil, niveles de inversión débiles y las continuas cicatrices de la pandemia.

Además, los gobiernos están bajo intensa presión tanto para aumentar el gasto público como para reducir los impuestos. Es una expectativa cada vez más irreal; Desde el regreso de la inflación, el mayor aumento de las tasas de interés en décadas ha intensificado la carga del servicio de la deuda.

En cuanto a la estabilidad financiera, Atif Mian señala que una economía que depende de un suministro constante de nueva deuda para generar demanda siempre es susceptible a perturbaciones en los mercados financieros. Eso implica que no hay escapatoria para que los bancos centrales tengan que proporcionar un respaldo siempre listo, eliminando el riesgo de los mercados públicos y al mismo tiempo asumiendo más riesgos en sus propios balances.

Todo esto puede exigir un replanteamiento más amplio de la naturaleza del riesgo en los mercados financieros. Los economistas y actuarios se han referido durante mucho tiempo a los bonos soberanos como activos “seguros” que ofrecen un rendimiento libre de riesgo. Muchos también afirman que los bonos proporcionan un seguro contra la volatilidad de las acciones «arriesgadas».

Para ser considerado genuinamente libre de riesgo, un bono soberano debería, como mínimo, ofrecer un riesgo de incumplimiento insignificante y el respaldo de un gobierno fiscalmente conservador. Históricamente, tales credenciales han faltado y la inflación ha convertido la seguridad en un absurdo. Los inversores en títulos públicos durante el período inflacionario de 1972 a 1974, por ejemplo, perdieron la mitad de su riqueza real.

44%

Proporción del mercado mundial de bonos soberanos representado por EE. UU.

En el Anuario de retornos de inversiones globales de la UBS, los académicos Elroy Dimson, Paul Marsh y Mike Staunton muestran que las caídas del mercado de bonos (caídas de picos a mínimos) han sido históricamente mayores y/o más largas que las de las acciones. Concluyen sin rodeos que los bonos no son activos “seguros”.

También señalan que si bien las correlaciones negativas entre acciones y bonos desde finales de la década de 1990 han convertido a los dos activos en una cobertura mutua, este período fue la excepción, no la regla. Fue esencialmente el producto de una política monetaria extrañamente laxa y una inflación muy baja.

Los problemas del creciente riesgo de impago, el despilfarro fiscal y la alta volatilidad plantean interrogantes particulares para Estados Unidos, que representa el 44 por ciento del valor del mercado mundial de bonos soberanos. También gestiona la principal moneda de reserva del mundo y es el proveedor principal de activos “seguros” para inversores globales reacios al riesgo.

Esos inversores no pueden escapar de la creciente realidad de los crecientes déficits fiscales y deuda, primero bajo la administración Trump y ahora bajo el presidente Joe Biden. El propio Tesoro estadounidense ha declarado insostenible la carga de la deuda pública, y las constantes batallas partidistas en el Capitolio sobre el techo de la deuda gubernamental han llevado a Estados Unidos peligrosamente cerca del default.

¿Se podría destronar también al poderoso dólar? Estas predicciones datan de hace mucho tiempo y siempre han resultado erróneas porque aquellos países que ofrecen activos genuinamente seguros, en particular Alemania y los estados nórdicos de Europa, sólo pueden proporcionar suficientes para satisfacer una pequeña fracción de la demanda global. Incluso con su política caótica, su creciente fragilidad fiscal y sus mercados de deuda pública cada vez más turbulentos, todavía no existe una alternativa realista a la hegemonía financiera estadounidense.

Todo lo cual sugiere que la Reserva Federal necesitará seguir respaldando al mercado del Tesoro y al sistema bancario. Mientras Estados Unidos y muchos otros responden al crecimiento dependiente de la deuda aplicando remedios fiscales y monetarios de corto plazo en lugar de reformas estructurales, el sistema financiero seguirá actuando como un gigantesco parche para abordar los desequilibrios endémicos y las crisis periódicas.

FUENTE: https://www.ft.com/content/0b78c68b-c65c-4080-b779-17041c290eaa?shareType=nongift