El momento de alto riesgo para la economía mundial requiere una dirección cuidadosa

Habiendo cerrado los libros en un año tumultuoso para los mercados globales y la geopolítica, se puede perdonar a uno por reflexionar sobre lo que 2023 podría tener reservado con cierta inquietud. ¿La inflación finalmente disminuirá? ¿Cuándo terminarán las subidas de tipos y cuándo podríamos ver un giro moderado sostenido por parte de los bancos centrales? ¿Encontrará resolución la guerra de Ucrania? ¿Cómo se desarrollará la reapertura de China? ¿Qué otros riesgos podrían estar al acecho en las sombras esperando atrapar a los participantes del mercado?

El nivel de incertidumbre sigue siendo extremadamente alto. Por segundo año consecutivo, el rango en torno a las previsiones de “consenso” es enorme. Ya sea que mire las previsiones de consenso de Bloomberg* para la inflación del índice de precios al consumidor de EE. UU. (4,0 % de mediana, con un máximo de 7,5 % y un mínimo de 2,4 %) o para el crecimiento del producto interno bruto de la zona del euro (-0,1 % de mediana, con un 0,9 %). % alto y -0,9% bajo), la idea misma de una opinión de consenso parece esquiva.

Desafortunadamente, esta es probablemente la situación más traicionera para los inversores. Si los inversores saben con certeza que las cosas van a ir mal, toman las decisiones de asignación de cartera adecuadas y se apegan a ellas. Pero, ¿y si la situación resulta ser mucho mejor? Lo que parecía la inversión correcta puede que ya no funcione como se esperaba.

¿Entonces lo que hay que hacer? Por el momento, los inversores deben elegir entre las dos narrativas macro principales que compiten ferozmente por la atención en el mercado. En primer lugar, existe un escenario de aterrizaje suave, basado en una visión constructiva de la inflación que exige que se desarrolle un poderoso episodio desinflacionario lo suficientemente temprano y convincente como para facilitar un giro moderado por parte de los bancos centrales antes de que causen un daño devastador en los mercados laborales y desplacen la economía mundial. en recesión.

La alternativa es un escenario más duro, con más baches, si no un aterrizaje forzoso. El progreso insuficiente en la inflación obliga a los bancos centrales a seguir un camino de ajuste aún más agresivo que hace que algo en la economía se rompa. Que la grieta no aparezca por primera vez en el mercado laboral (dado un punto de partida sólido) solo envalentona la postura agresiva de los responsables políticos. Y, sin embargo, algo, en algún lugar, se rompe, desencadenando una reacción en cadena de estrés en el mercado financiero que repercute en toda la economía real, provocando un cambio abrupto de la apariencia de resiliencia a la amenaza de fracaso.

Seguimos a favor del primer escenario, aunque con menos confianza que hace tres meses. Las últimas señales de la Reserva Federal y el Banco Central Europeo siguen siendo bastante agresivas a pesar de lo que parecen ser indicadores adelantados de inflación muy mejorados y datos de inflación claramente mejorados. Los riesgos de ajuste excesivo han aumentado. Los costos de endeudamiento elevados en el contexto de una rápida disminución del exceso de ahorro, la desaparición de la demanda acumulada, poco o ningún espacio para la expansión fiscal y las tensiones geopolíticas crean un telón de fondo peligroso a medida que ingresamos en 2023.

Un punto de inflexión en la política del Banco de Japón ha introducido una nueva fuente de incertidumbre; Incluso si la inflación se modera como esperamos, poniendo fin al ciclo de aumento de tasas de la Fed, ¿podría una menor demanda de bonos del Tesoro por parte del BoJ, China y la Fed sesgar los rendimientos de los bonos a pesar de todo?

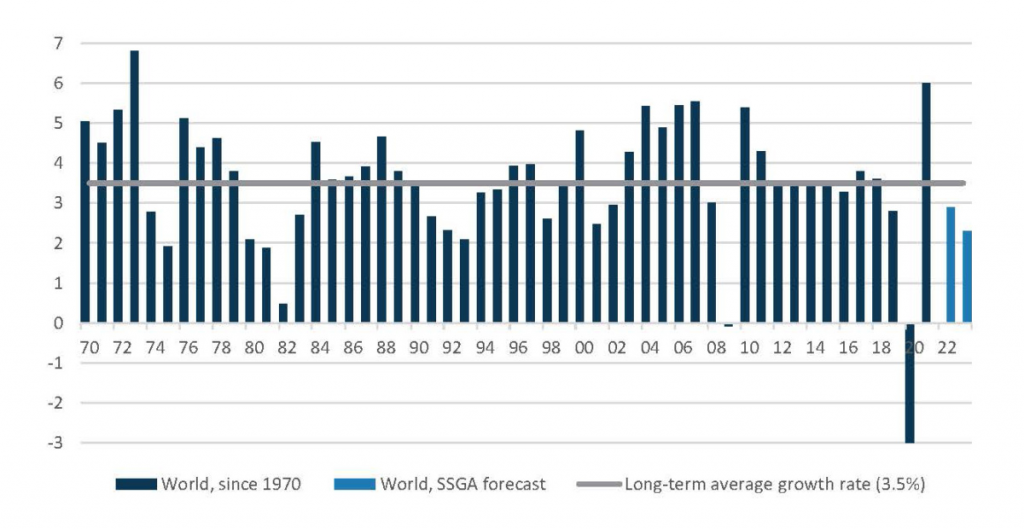

Figura 1. Se intensifica la desaceleración mundial

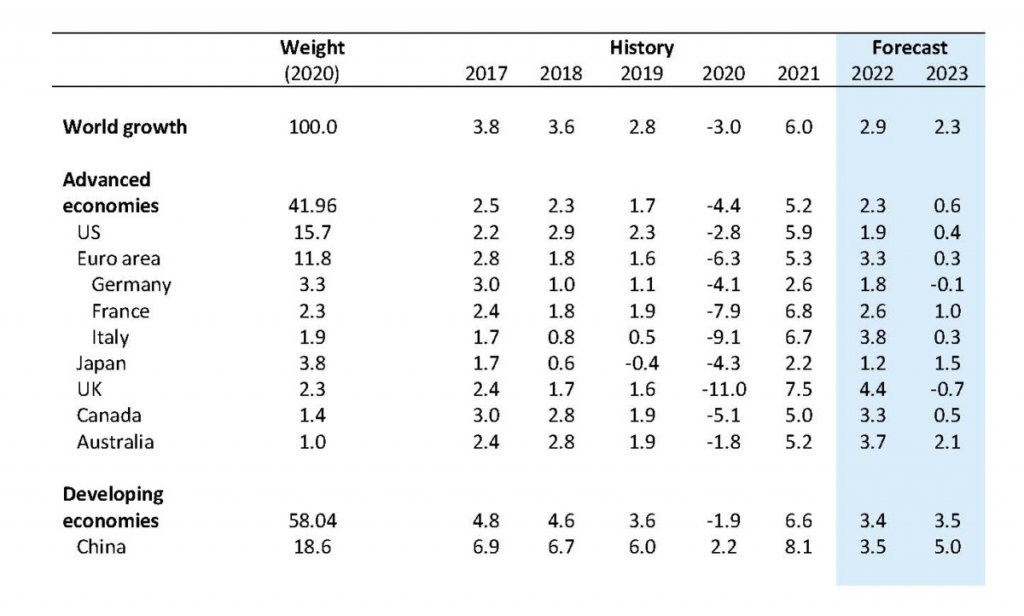

Figure 2. Summary of world output and inflation

(Annual percentage change)

Note: Country weights based on PPP exchange rates.

As things stand, our forecast is for global growth to slow sharply to 2.3% in 2023 from 2.9% in 2022 (Figure 1). This would mark a 30-year low, yet is nothing akin to genuine crises like 2009 or 2020. Perhaps surprisingly, our growth forecasts for the US and euro area have been unchanged since September, at 0.4% and 0.3%, respectively. We still don’t believe a US recession is a given, rather, we put the odds at a frustrating 50/50.

Growth profiles have worsened for the UK, Canada and Australia but Japan holds up well and China becomes a source of resilience on reopening efforts. Downgrades to several other economies flatten the anticipated rebound in emerging market growth next year.

All in all, this is a high-risk moment for the global economy that requires careful steering by policy makers. But it’s not too late to engineer a safe – if not particularly soft – landing.

FUENTE: https://www.omfif.org/2023/01/outlook-2023-not-too-late-for-a-safe-landing/?utm_source=omfif&utm_medium=partner&utm_campaign=efi2022