Perspectivas trimestrales sobre qué esperar de la política monetaria

Una subida más de la Fed y una pausa podrían presagiar un giro de los pares

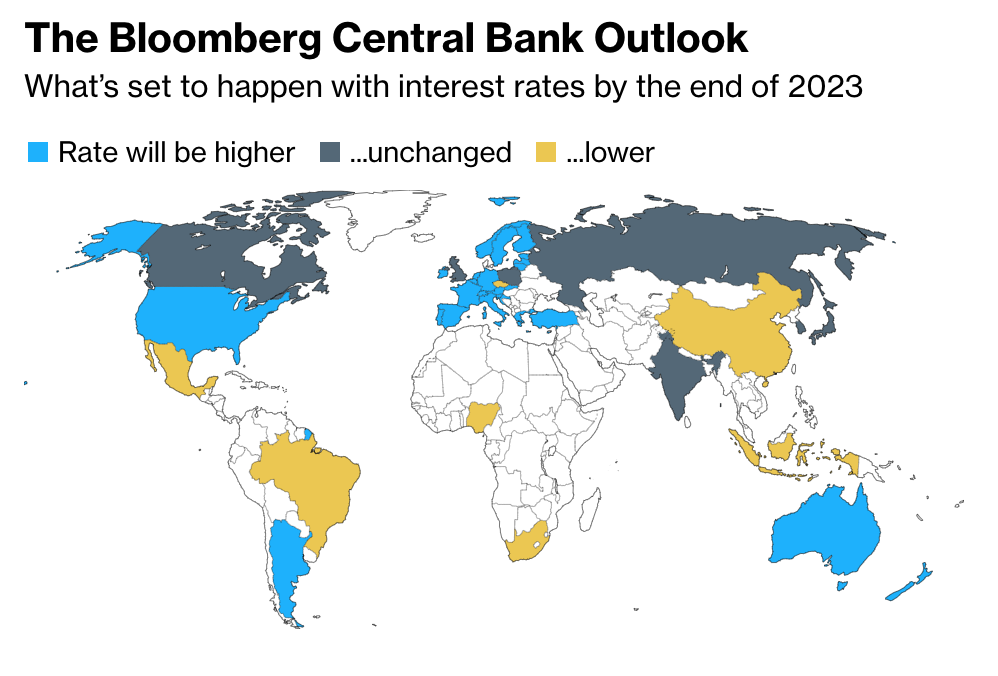

La mayoría de los bancos centrales mundiales pueden estar cerca de un pico o ya han terminado con el aumento de las tasas de interés, lo que augura una pausa antes de que aparezca una posible relajación monetaria.

Con los primeros signos de mellas en el crecimiento económico ahora visibles y las consecuencias persistentes de las tensiones en los mercados financieros, cualquier pausa por parte de la Reserva Federal después de al menos un aumento más en mayo podría cimentar un giro en lo que ha sido el ciclo de ajuste global más agresivo visto. en décadas.

El final puede estar a la vista para el ciclo global de aumento de tasas a medida que la Fed se acerca al pico

Perspectivas trimestrales sobre qué esperar de la política monetaria

Una subida más de la Fed y una pausa podrían presagiar un giro de los pares

La mayoría de los bancos centrales mundiales pueden estar cerca de un pico o ya han terminado con el aumento de las tasas de interés, lo que augura una pausa antes de que aparezca una posible relajación monetaria.

Con los primeros signos de mellas en el crecimiento económico ahora visibles y las consecuencias persistentes de las tensiones en los mercados financieros, cualquier pausa por parte de la Reserva Federal después de al menos un aumento más en mayo podría cimentar un giro en lo que ha sido el ciclo de ajuste global más agresivo visto. en décadas.

El Banco Central Europeo y sus contrapartes regionales podrían seguir adelante e incluso aspirar a mantener los entornos restrictivos, pero un cambio de rumbo para la política monetaria de EE. UU. liderado por el presidente Jerome Powell sería una señal importante para sus pares globales.

Desde Brasil hasta Indonesia, un giro hacia los recortes de tasas podría comenzar tan pronto como este año, con muchos funcionarios del mundo avanzado no muy lejos. En general, se prevé que al menos 20 de las 23 jurisdicciones principales monitoreadas por Bloomberg reduzcan los costos de endeudamiento en 2024.

El pico de corta duración para las tasas globales, según un indicador calculado por Bloomberg Economics, será del 6% en el tercer trimestre. Para fines del próximo año, se espera que esa medida caiga al 4,9%.

Como en ciclos anteriores, Japón puede destacarse del resto. Bajo el nuevo gobernador Kazuo Ueda, se prevé que su tasa, actualmente la más baja del mundo, permanecerá sin cambios hasta el próximo año, cuando finalmente se prevé un aumento a cero.

Lo que dice la economía de Bloomberg:

“Desde principios de año, los bancos centrales han sido golpeados por fuerzas rivales. Una reapertura más rápida de China, Europa esquivando una recesión y los mercados laborales ajustados de EE. UU. abogan por tasas más altas. El colapso de Silicon Valley Bank y Credit Suisse empuja en la dirección opuesta. Hasta ahora, con signos limitados de una crisis bancaria más amplia, son los argumentos para endurecer los que están ganando el día. Las tasas máximas están a la vista, pero todavía no hemos llegado”.

—Tom Orlik, economista jefe

Aquí está la guía trimestral de Bloomberg de 23 de los principales bancos centrales del mundo, que cubre el 90% de la economía mundial.

GRUPO DE LOS SIETE

Reserva Federal de EE. UU.

Tasa actual de fondos federales (límite superior): 5%

Previsión de Bloomberg Economics para finales de 2023: 5,25%

Previsión de Bloomberg Economics para finales de 2024: 4,25%

Los funcionarios de la Fed parecen estar en camino de seguir subiendo las tasas a pesar de las recientes tensiones bancarias, y es probable que los precios más altos del petróleo endurezcan su determinación de subir las tasas en su reunión a principios de mayo.

Si bien los formuladores de políticas enfatizan la paciencia al evaluar lo que significa el colapso de SVB para la economía de EE. UU., no ha habido muchos cambios en su retórica sobre la necesidad de enfriar las presiones de precios.

Los funcionarios pronostican que las tasas alcanzarán el 5,1% este año, lo que implica otro aumento de 25 puntos básicos desde el rango objetivo de referencia actual de la Fed de 4,75% a 5%.

Dicho esto, las condiciones financieras se han endurecido tras la quiebra de SVB y los funcionarios no descartan que esto ayude a frenar la economía estadounidense, lo que podría reducir la necesidad de nuevas subidas.

Los inversores predicen que las tasas alcanzarán un máximo por debajo del 5% y que la Fed las recortará aproximadamente 50 puntos básicos antes de finales de 2023.

Lo que dice la economía de Bloomberg:

“Esperamos que la Fed suba otros 25 puntos básicos en su reunión de mayo, cuando el límite superior de las tasas de los fondos federales alcance el 5,25%. Con los recientes recortes de producción de la OPEP+ y el mercado laboral de EE. UU. aún ajustado, es probable que la inflación se mantenga en torno al 4 % en 2023 y evitará que la Fed recorte las tasas, como prevén actualmente los mercados. Vemos que la Fed mantiene las tasas en el nivel máximo durante este año, incluso cuando es probable que se desarrolle una recesión leve a fines de 2023”.

—Ana Wong

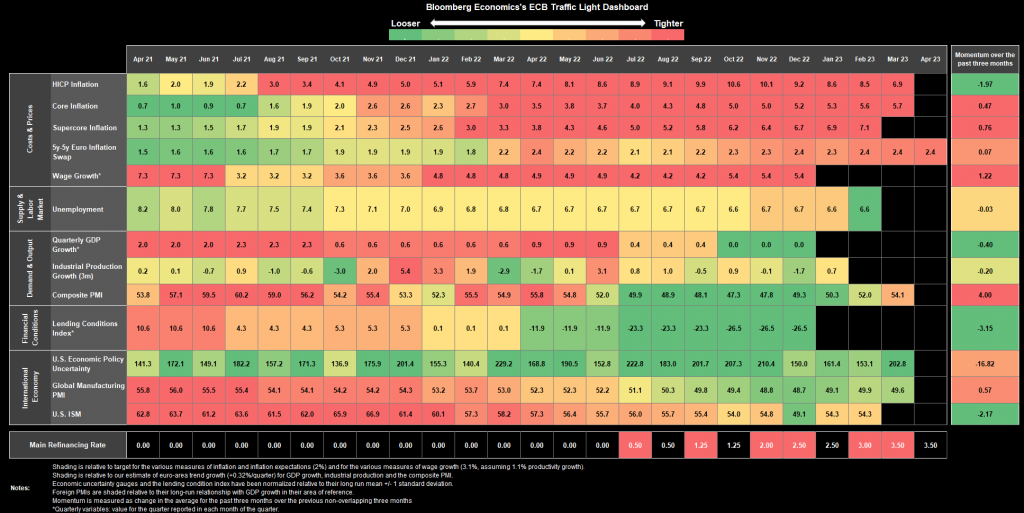

Banco central europeo

Tasa de depósito actual: 3%

Previsión de Bloomberg Economics para finales de 2023: 3,5%

Previsión de Bloomberg Economics para finales de 2024: 2,5%

Los funcionarios del BCE están señalando cada vez más que su período más agresivo de subidas de tipos puede estar llegando a su fin. Quedan algunos aumentos probablemente más pequeños, para abordar la inflación subyacente que rompió otro récord en marzo y se mantendrá elevada. Pero con las ganancias de los precios generales dirigiéndose firmemente hacia el objetivo del 2%, la mayor parte del ajuste (350 puntos básicos desde julio pasado) está completo.

Las discusiones sobre el final del ciclo siguen a los recientes alborotos dentro del sector financiero. Algunos legisladores creen que los prestamistas pueden frenar el crédito como resultado de esa turbulencia, un paso que pesaría sobre el crecimiento económico y la inflación. Mientras tanto, ha comenzado otro frente en la batalla con los precios, ya que el BCE permite un promedio de 15.000 millones de euros (15.800 millones de dólares) al mes para salir de su balance entre marzo y junio. Se puede permitir una cantidad mayor más allá de eso.

Lo que dice la economía de Bloomberg:

“El BCE tiene un acto de equilibrio difícil. Tiene que lidiar con una alta inflación, una economía en desaceleración y problemas en el sector bancario global.

El Consejo de Gobierno no proporcionó orientación en marzo sobre su próximo movimiento. Si se mantiene la estabilidad financiera, Bloomberg Economics espera aumentos adicionales de 25 pb en mayo y junio, lo que llevará la tasa de depósito al 3,50%. Los riesgos están sesgados hacia otro movimiento del mismo tamaño en julio. Una larga pausa en territorio restrictivo (nuestra estimación de neutral es de 1,50% a 1,75%) es probable después”.

—David Powell

Banco de Japón

Saldo actual de la tasa de política: -0.1%

Previsión de Bloomberg Economics para finales de 2023: -0,1%

Pronóstico de Bloomberg Economics para fines de 2024: 0%

El Banco de Japón ahora está dirigido por su primer nuevo gobernador en una década. Este trimestre será clave para establecer el tono del mandato de cinco años de Kazuo Ueda. Hasta ahora, ha dado fuertes indicios de seguir con el estímulo, pero el mercado se está concentrando en si el veterano profesor de economía hará ajustes en el control de la curva de rendimiento del BOJ y cuándo lo hará.

Eso probablemente significa que todas las reuniones de políticas de este trimestre serán en vivo, especialmente después de que el banco insinuó que cualquier cambio en el YCC podría ser una sorpresa. Junio es el momento más popular para un cambio de política entre los observadores del BOJ, pero no hay duda de que Ueda estará bajo un intenso escrutinio en su primera reunión a finales de este mes.

Lo que dice la economía de Bloomberg:

“Es difícil ver que el BOJ cambie de rumbo este año. Ueda puede cambiar a un sesgo neutral en abril. Dudamos que deseche YCC. Las condiciones para una inflación estable en torno al 2% aún no se dan. La última estimación del BOJ mostró que la brecha de producción negativa se amplió en el 4T22, un contexto difícilmente favorable para reducir el estímulo. Mirando hacia 2024, vemos que el BOJ eleva el objetivo de punto medio para el rendimiento JGB a 10 años del 0 % al 0,25 % en el 1T24 y sale de su tasa negativa a corto plazo en el 2T24”.

Un salto inesperado en la inflación del Reino Unido ha dejado a los economistas e inversores divididos acerca de si el Banco de Inglaterra continuará con su ajuste monetario más rápido en tres décadas. Los mercados monetarios anticipan un último aumento de la tasa de interés de un cuarto de punto al 4,5% para mediados de año, pero los economistas se inclinan marginalmente contra cualquier cambio adicional.

Los formuladores de políticas encabezados por el gobernador Andrew Bailey han evitado dar más orientación sobre sus próximas decisiones, señalando fuerzas en conflicto que sacuden las perspectivas. Se espera que la inflación caiga bruscamente junto con los precios de la energía, y la agitación que rodea a los rescates de Credit Suisse y Silicon Valley Bank puede aumentar el costo de financiamiento para los bancos. Pero, al mismo tiempo, la economía está funcionando mejor de lo previsto y las expectativas sobre aumentos de salarios y precios se han mantenido persistentemente por encima del objetivo del 2%.

Lo que dice la economía de Bloomberg:

“El debilitamiento del crecimiento de los salarios y la perspectiva inminente de una fuerte caída en la inflación general impulsada por la energía deberían ser suficientes para que el BOE termine su ciclo de alzas, con la tasa de política en 4.25%. El banco central mantiene un sesgo restrictivo en vista de las sorpresas de datos positivos, lo que crea un riesgo al alza para nuestra previsión de una pausa prolongada. Creemos que el comité necesitaría ver una fortaleza renovada en el mercado laboral, un crecimiento salarial rígido y una relajación en las condiciones crediticias para impulsar las tasas al alza”.

—Ana Andrade

Banco de Canadá

Tasa actual de préstamos a un día: 4.5%

Pronóstico medio de los economistas para finales de 2023: 4,5 %

Pronóstico medio de los economistas para finales de 2024: 3%

El Banco de Canadá anunció en enero que planea mantener las tasas estables en 4,5 %, una pausa condicional que depende de que la inflación se reduzca a 3 % a mediados de este año, y un regreso al objetivo de 2 % en 2024.

Antes de la reciente turbulencia de depósitos, los operadores de swaps apostaban a datos económicos mejores de lo esperado y una perspectiva de tasa terminal más alta para la Reserva Federal obligaría al gobernador Tiff Macklem a mantenerse al margen para ajustar aún más los costos de los préstamos. Ahora, se incluye un recorte de 25 puntos básicos para fines de 2023.

Si bien la mayoría de los economistas esperan que el país entre en una recesión técnica a mediados de año, las presiones inflacionarias subyacentes son difíciles, lo que desafía el cálculo de Macklem mientras equilibra el impacto de los riesgos financieros globales frente a una economía que se suponía que se había estancado en este punto.

BANCOS CENTRALES BRICS

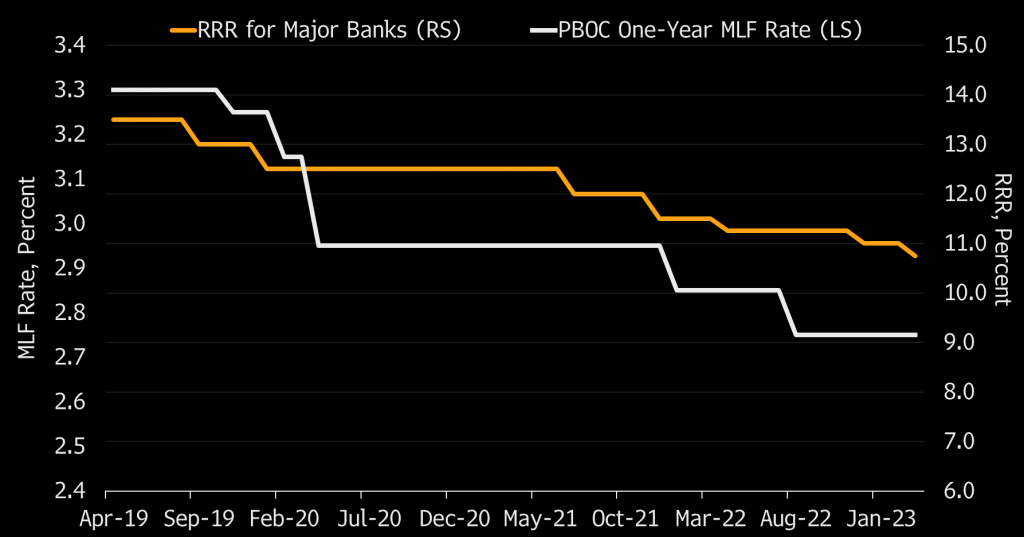

Banco Popular de China

Tipo de interés actual de los préstamos a medio plazo a 1 año: 2,75 %

Previsión de Bloomberg Economics para finales de 2023: 2,55%

Previsión de Bloomberg Economics para finales de 2024: 2,45%

La recuperación económica de China está cobrando fuerza después de que las restricciones de Covid se eliminaran abruptamente y el mercado inmobiliario se estabilizara, aunque el repunte aún es bastante irregular y los formuladores de políticas aún no tienen intención de reducir el apoyo monetario. Sin embargo, en lugar de las tasas de interés, el PBOC está utilizando otras herramientas de política, como el índice de requisitos de reserva, que redujo en marzo, para ayudar a estimular los préstamos y el crecimiento de la economía.

El gobernador Yi Gang, quien fue reelegido en su cargo en marzo, dijo recientemente que los niveles de tasas actuales son apropiados y que el banco central no inundará el sistema con estímulos. Los economistas esperan que la inflación se mantenga bastante benigna este año, justo por encima del 2%, lo que les da a los funcionarios margen para mantener la política monetaria relativamente acomodaticia por ahora.

Lo que dice la economía de Bloomberg:

“El recorte de 25 pb del PBOC al índice de reserva requerida a fines de marzo liberó alrededor de 500 mil millones de yuanes en efectivo para que los bancos presten y respalden una recuperación que enfrenta vientos en contra de una recesión global y una caída de la vivienda. Destaca un sesgo de relajación: esperamos un recorte de tasas de 10 pb en el 2T y vemos que el PBOC recorta aún más el RRR y las tasas de política en el 2S23 «.

—David Qu

Tasa RRR y MLF a un año

Banco de Reserva de la India

Tasa de recompra RBI actual: 6.5% VERIFICAR

Pronóstico de Bloomberg Economics para fines de 2023: 6.5% VERIFICAR

Pronóstico de Bloomberg Economics para fines de 2024: 5.5% VERIFICAR

El Banco de la Reserva de la India se une a algunos bancos centrales de la región, incluidos Indonesia, Corea del Sur y Malasia, en la pausa de su ciclo de ajuste de un año. El 6 de abril, la autoridad monetaria se mantuvo firme en las tasas de interés para evaluar el impacto acumulativo del aumento de 250 puntos básicos en el costo de los préstamos en la medida en que el crecimiento se enfríe y surjan nuevos desafíos para la economía global.

El gobernador Shaktikanta Das dijo que el proceso de desinflación sería «gradual y prolongado» para la tercera economía más grande de Asia, pero agregó que la autoridad monetaria estará «lista para actuar apropiadamente» si es necesario y su última decisión es una «pausa, no un giro».

Lo que dice la economía de Bloomberg:

“La decisión del RBI de sorprender al mercado con una pausa en la tasa en su revisión del 6 de abril, en línea con nuestra llamada, indica un cambio en el enfoque hacia el apoyo al crecimiento. El debate sobre los próximos trimestres ahora debería cambiar al momento de los recortes de tasas, a medida que el ciclo global alcanza su punto máximo y la desinflación interna comienza a materializarse. Vemos que el RBI permanecerá en suspenso durante el resto del año y comenzará a bajar las tasas en el 1T24, reduciéndolas al 5,5% en el 4T24″.

—Abhishek Gupta

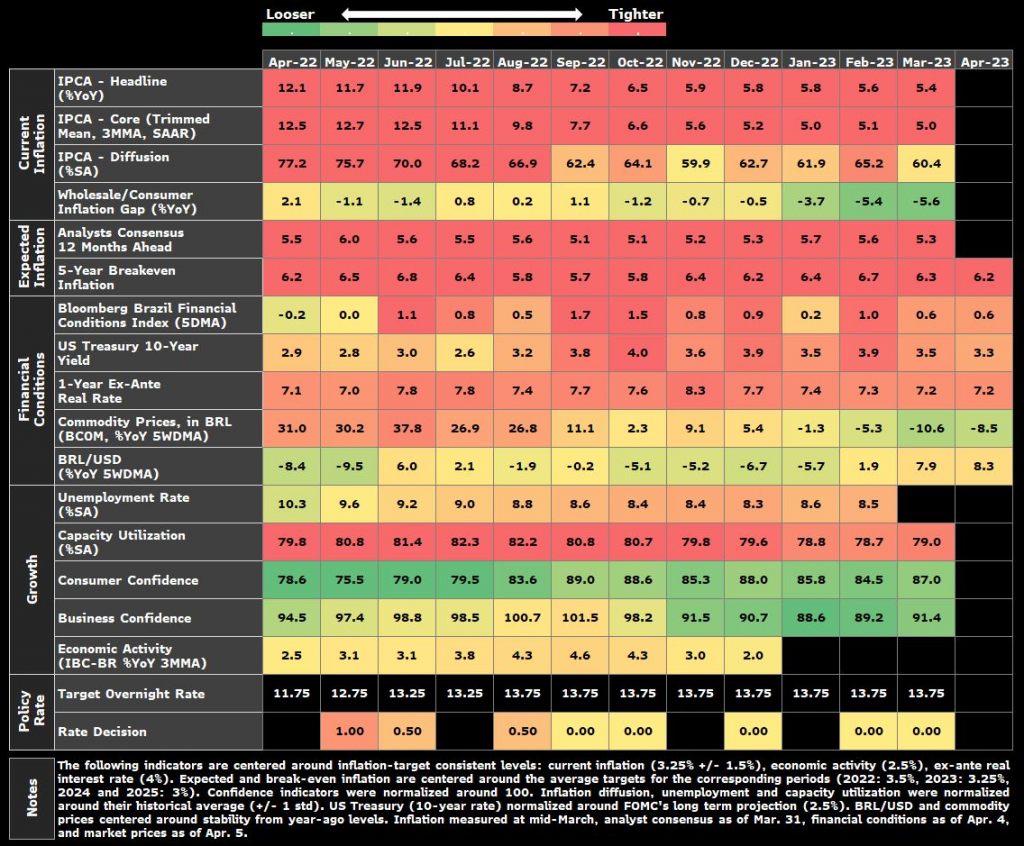

Banco Central de Brasil

Tasa objetivo Selic actual: 13,75%

Pronóstico de Bloomberg Economics para fines de 2023: 12%

Pronóstico de Bloomberg Economics para fines de 2024: 9%

El banco central de Brasil no ha dado indicios de que esté listo para comenzar a reducir su tasa de referencia desde un máximo de seis años, desafiando la intensa presión política por una política monetaria más flexible. Mientras que el presidente Luiz Inacio Lula da Silva, su equipo económico y muchos líderes empresariales se quejan de que los costos de endeudamiento están asfixiando a la economía más grande de América Latina, los banqueros centrales insisten en que el costo de reducir la inflación a la meta sería aún mayor en el futuro si fueran a vacilar. en su lucha ahora.

La autoridad monetaria autónoma que encabeza Roberto Campos Neto ha mantenido el índice de referencia Selic en 13,75% durante cinco reuniones consecutivas, luego de subirlo desde un mínimo histórico de 2% durante la pandemia. Incluso con la desaceleración de la inflación durante 10 meses consecutivos a mediados de marzo, el banco central todavía está tratando de enfriar el sector de servicios mientras lucha contra un aumento reciente en las expectativas de inflación para los próximos tres años. Un plan para apuntalar las finanzas del gobierno propuesto por el equipo de Lula podría ayudar al banco a reducir las tasas en el futuro, pero no antes de que sea aprobado por el Congreso.

Lo que dice la economía de Bloomberg:

“La inflación está cayendo en Brasil y el gobierno ha elaborado un nuevo marco fiscal, pero las condiciones aún no justifican un recorte de tasas. El BCB querrá ver una mayor caída en la inflación subyacente, las expectativas de inflación a largo plazo convergen hacia la meta y una mejor perspectiva del mercado para la deuda pública. No vemos que eso suceda hasta el 3T. Después de eso, un camino de relajación gradual debería mantener la política estricta hasta finales de 2024”.

—Adriana Dupita

banco de rusia

Tasa clave actual: 7,5%

Previsión de Bloomberg Economics para finales de 2023: 7,5%

Previsión de Bloomberg Economics para finales de 2024: 7,5%

Es probable que el Banco de Rusia mantenga la tasa de referencia donde ha estado desde septiembre, en 7,5%, pero reafirme su compromiso de subirla si comienzan a surgir riesgos inflacionarios. Si bien el crecimiento de los precios en el país se está desacelerando, junto con las expectativas de inflación, la gobernadora Elvira Nabiullina se enfoca en un aumento del gasto fiscal, el deterioro de los términos del comercio exterior y un mercado laboral más ajustado, lo que conduce a un crecimiento continuo de los salarios reales este año.

Aún así, el riesgo y el marco de tiempo de cualquier presión inflacionaria elevada no están claros y crean cierta incertidumbre en las expectativas del mercado. Aunque el consenso sugiere que la tasa clave se mantendrá sin cambios este trimestre, varios bancos, incluidos UBS y Goldman Sachs, ya prevén un aumento en los próximos meses.

Lo que dice la economía de Bloomberg:

“Los registros recientes de inflación en Rusia han sido débiles. Esto ha empujado las expectativas de aumento de tasas hasta la segunda mitad de 2023, pero eventualmente se necesitará una política más estricta. El aumento de la inflación subyacente y la fuga de capitales hacia activos en moneda fuerte probablemente obligarán al Banco de Rusia a subir las tasas del 7,5% actual al 8,0% para fin de año”.

—Alejandro Isakov

Banco de la Reserva de Sudáfrica

Tasa promedio actual de reporto: 7.75%

Pronóstico medio de los economistas para finales de 2023: 7,25 %

Después de sorprender a los mercados financieros con un aumento de 50 puntos básicos mayor de lo esperado en medio de presiones inflacionarias persistentes en marzo, el Banco de la Reserva de Sudáfrica puede optar por dejar su tasa de referencia sin cambios en el nivel más alto en más de una década, o aumentar los costos de endeudamiento. Aún más.

Su decisión dependerá de la rapidez con la que la inflación que actualmente está siendo avivada por los severos cortes de energía y las restricciones de la red logística regrese al 4,5%, el punto medio del rango objetivo en el que prefiere anclar las expectativas de crecimiento de precios. El banco elevó su pronóstico de inflación para este año a 6% desde 5,4%.

“El objetivo de la política es anclar las expectativas de inflación con más firmeza alrededor del punto medio de la banda objetivo y aumentar la confianza de alcanzar la meta de inflación de manera sostenible a lo largo del tiempo”, dijo el gobernador Lesetja Kganyago.

MENTA BANCOS CENTRALES

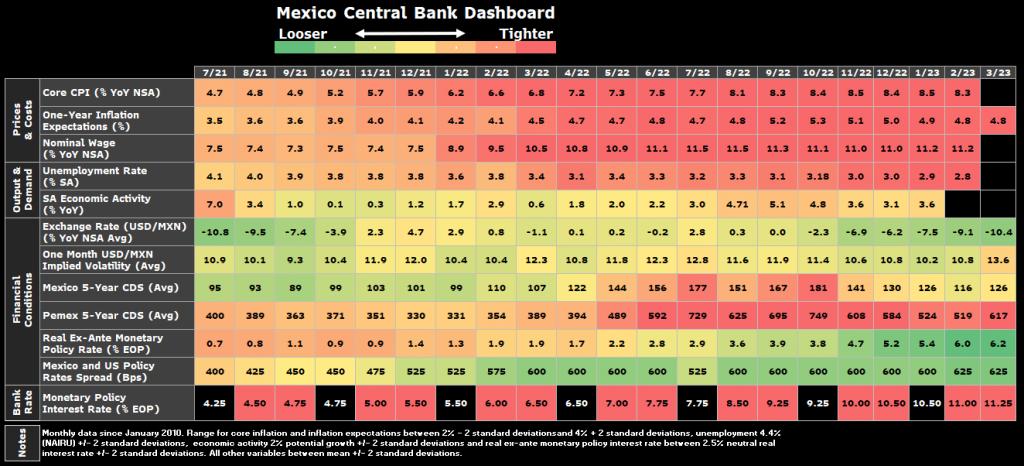

banco de mexico

Tasa nocturna actual: 11,25%

Previsión de Bloomberg Economics para finales de 2023: 10,75%

Previsión de Bloomberg Economics para finales de 2024: 6,75%

Banco de México se acerca al final de su campaña de ajuste luego de subir la tasa de referencia durante 15 reuniones consecutivas a 11.25%. Banxico, como se conoce al banco central, desaceleró el ritmo de los aumentos de tasas el 30 de marzo, logrando un aumento de un cuarto de punto que bien podría ser el último.

Si bien los miembros de la junta dirigidos por Victoria Rodríguez Ceja advirtieron en su declaración posterior a la reunión que las presiones persistentes en los precios podrían justificar «esfuerzos monetarios adicionales», enfatizaron que ahora dependen de los datos y no están comprometidos con ningún movimiento en particular. Las cifras de inflación publicadas después de esa decisión brindaron cierto alivio: los precios al consumidor subieron un poco menos de lo esperado por los economistas en marzo, aunque las medidas subyacentes se desaceleraron menos de lo previsto.

Lo que dice la economía de Bloomberg:

“Con las condiciones monetarias en México ya ajustadas, la actividad por debajo del potencial y la inflación desacelerándose a medida que disminuye la presión de la cadena de suministro y la guerra en Ucrania, la necesidad de más aumentos de tasas está disminuyendo. Eso pronto abrirá la puerta a recortes para evitar ajustes adicionales en términos reales. La incertidumbre sobre el crecimiento global y la estabilidad financiera son riesgos que limitan la flexibilidad de la política de Banxico. Bloomberg Economics prevé un aumento de un cuarto de punto en mayo, aterrizando en una tasa terminal del 11,5 %, y un posible recorte inicial de la tasa en el 4T”.

—Felipe Hernández

Banco de Indonesia

Tasa repo inversa actual de 7 días: 5.75%

Previsión de Bloomberg Economics para finales de 2023: 5,25%

Previsión de Bloomberg Economics para finales de 2024: 4,75%

Bank Indonesia ha mantenido su tasa de política sin cambios en las últimas dos reuniones, y el gobernador Perry Warjiyo dijo que el banco central ha hecho lo suficiente para controlar la inflación después de entregar un total de 225 puntos básicos de aumentos de agosto a enero.

Si bien las ganancias generales de los precios se mantienen por encima del objetivo de la autoridad monetaria, están en camino de volver a la banda objetivo del 2% al 4% a finales de este año. La rupia es la principal ganadora frente al dólar entre las monedas más activas de Asia en lo que va del año, lo que le da al banco central un margen adicional para permanecer en una larga pausa mientras la economía más grande y rica en recursos del sudeste asiático registró su mejor desempeño en nueve años en 2022. , gracias en gran parte al auge de las materias primas.

Lo que dice la economía de Bloomberg:

“El Banco de Indonesia ha terminado de subir las tasas este ciclo. La presión a la baja sobre la rupia se ha aliviado con la aparición de la tasa terminal de la Fed. Los precios subyacentes están anclados y la inflación general volverá a la meta en los próximos meses. La brecha de producción negativa debería cerrarse a mediados de año, pero no se adentrará lo suficiente en territorio positivo como para ser una preocupación para la política monetaria. El banco central podría comenzar a reducir las tasas antes de fin de año, si la rupia se mantiene resistente a los temores de desaceleración global”.

—Tamara Henderson

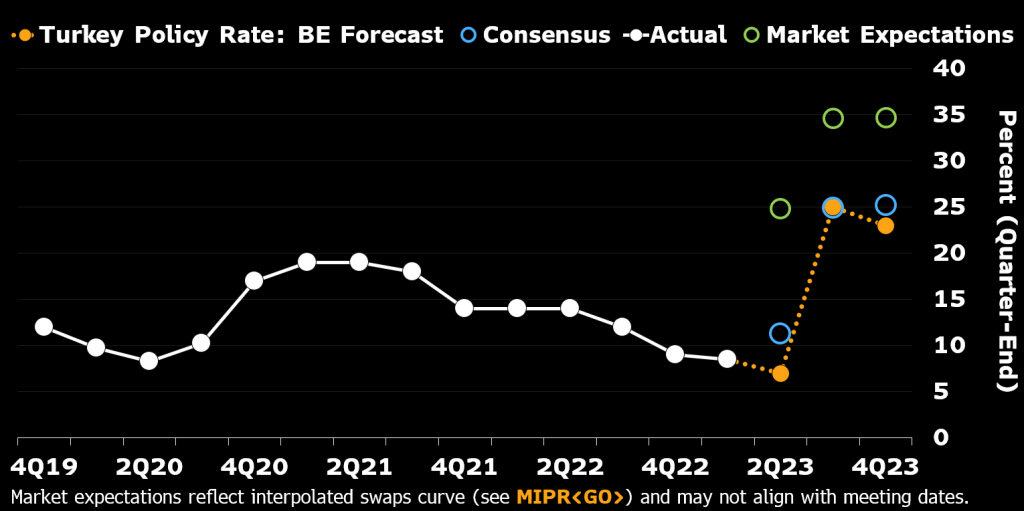

Banco Central de Turquía

Tasa repo actual de 1 semana: 8.5%

Pronóstico de Bloomberg Economics para fines de 2023: 25%

Pronóstico de Bloomberg Economics para fines de 2024: 20%

La perspectiva de la política monetaria turca estará guiada por quién gane las elecciones en mayo. El bloque de oposición de seis partidos, que incluye a tecnócratas y ex pesos pesados económicos del Partido AK del presidente Recep Tayyip Erdogan, está pregonando un regreso a la ortodoxia. Lo más probable es que esto sugiera un aumento significativo en los costos de endeudamiento.

Mientras tanto, Erdogan y sus principales asesores continúan defendiendo los bajos costos de endeudamiento a pesar de la alta inflación, priorizando el crecimiento económico a través de préstamos baratos antes de la votación. Pero independientemente del resultado de las elecciones, los economistas pronostican un aumento significativo en la tasa de referencia a partir del tercer trimestre, destacando que el sistema actual es insostenible y que la lira enfrenta una presión creciente.

Lo que dice la economía de Bloomberg:

“Esperamos que el banco central recorte las tasas en 150 puntos básicos antes de las elecciones de mediados de mayo. Es probable que combine esto con intervenciones monetarias sigilosas y regulaciones bancarias con el objetivo de detener el debilitamiento de la lira. Después de la votación, esperamos un giro hacia la ortodoxia, independientemente del resultado político. Vemos la tasa de política en 25% para fin de año”.

—Selva Bahar Baziki

Banco Central de Nigeria

Tasa actual del banco central: 18%

Pronóstico medio de los economistas para finales de 2023: 17,5 %

Pronóstico medio de los economistas para finales de 2024: 15 %

El banco central de Nigeria todavía está en modo de alza, aunque el ritmo al que aumenta las tasas puede disminuir en los próximos meses. El gobernador Godwin Emefiele y sus colegas banqueros centrales han indicado que planean seguir endureciendo, aunque moderadamente, hasta cerrar el diferencial entre la inflación en 21,9% y la tasa de política en 18%.

El mes pasado, el Banco Central de Nigeria elevó los costos de endeudamiento al nivel más alto desde que adoptó su tasa de política en 2006, elevando el índice de referencia por sexta reunión consecutiva. El movimiento de 50 puntos básicos fue el aumento más pequeño en su actual ciclo de ajuste. El aumento de tasas de marzo significó que el MPC elevó el índice de referencia en 650 puntos básicos desde mayo para moderar una tasa de inflación que ha estado en más del doble del extremo superior de su objetivo de 6% a 9% durante nueve meses.

OTROS BANCOS CENTRALES DEL G-20

banco de corea

Tasa base actual: 3,5%

Previsión económica mediana para finales de 2023: 3,5%

Previsión económica mediana para finales de 2024: 2,5%

El Banco de Corea puede permanecer más tiempo en un modo de espera, ya que la inflación muestra signos de estabilización en el país. El banco central de Corea mantuvo su tasa de referencia en 3,5% en febrero para evaluar el impacto de su ciclo de ajuste de 18 meses y espera que la inflación siga desacelerándose hacia un rango de 3% para fines de año.

Hay otros riesgos que dificultarán que el BOK suba su tasa cuando se reúna el 11 de abril. La preocupación por los incumplimientos por parte de los desarrolladores endeudados está aumentando a medida que el mercado inmobiliario se desploma y la deuda de los hogares también se mantiene elevada. La economía está luchando por recuperarse de una contracción en el cuarto trimestre del año pasado, ya que las exportaciones continúan cayendo en cifras de dos dígitos respecto al año anterior.

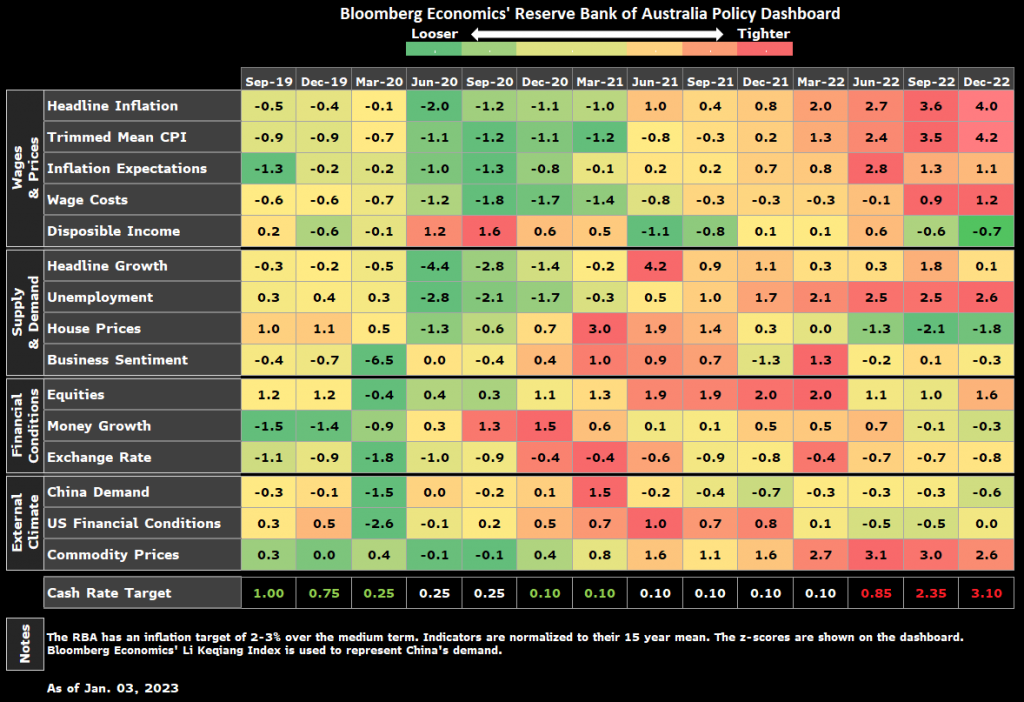

Banco de la Reserva de Australia

Objetivo de tasa de efectivo actual: 3,6%

Previsión de Bloomberg Economics para finales de 2023: 3,85%

Previsión de Bloomberg Economics para finales de 2024: 2,75%

El Banco de la Reserva de Australia detuvo este mes su ciclo de endurecimiento de casi un año y aumentó las tasas en 3,5 puntos porcentuales acumulados.

Si bien los mercados monetarios y algunos economistas ven la tasa de efectivo actual del 3,6% como el pico, el gobernador del RBA, Philip Lowe, rechazó esa opinión en un discurso posterior, diciendo que la decisión de mantenerse firme no implica que las alzas hayan terminado. Tiene la historia de su lado.

Desde fines de la década de 1980, el RBA ha hecho una pausa entre su penúltimo y último movimiento de tasas en cada ciclo de ajuste, excepto uno. Lowe sugirió tanto en su discurso, destacando que los formuladores de políticas australianos a menudo se quedan quietos por un momento para ver cómo se desarrolla el retraso en la política en la economía. Entonces, Australia puede estar en una posición agresiva.

Lo que dice la economía de Bloomberg:

“La pausa de abril del RBA, para evaluar el impacto de los aumentos de 350 pb desde mayo de 2022, puede ser el final del ciclo de ajuste. Se espera que la rápida transmisión de una política más estricta a la economía provoque una importante desaceleración en 2023. Bloomberg Economics prevé que el RBA realice un aumento final de 25 pb en mayo, lo que llevará el objetivo de la tasa de efectivo a un máximo del 3,85 %, pero el riesgo de que el La subida de marzo del RBA puede haber sido su ajuste final.

—James McIntyre

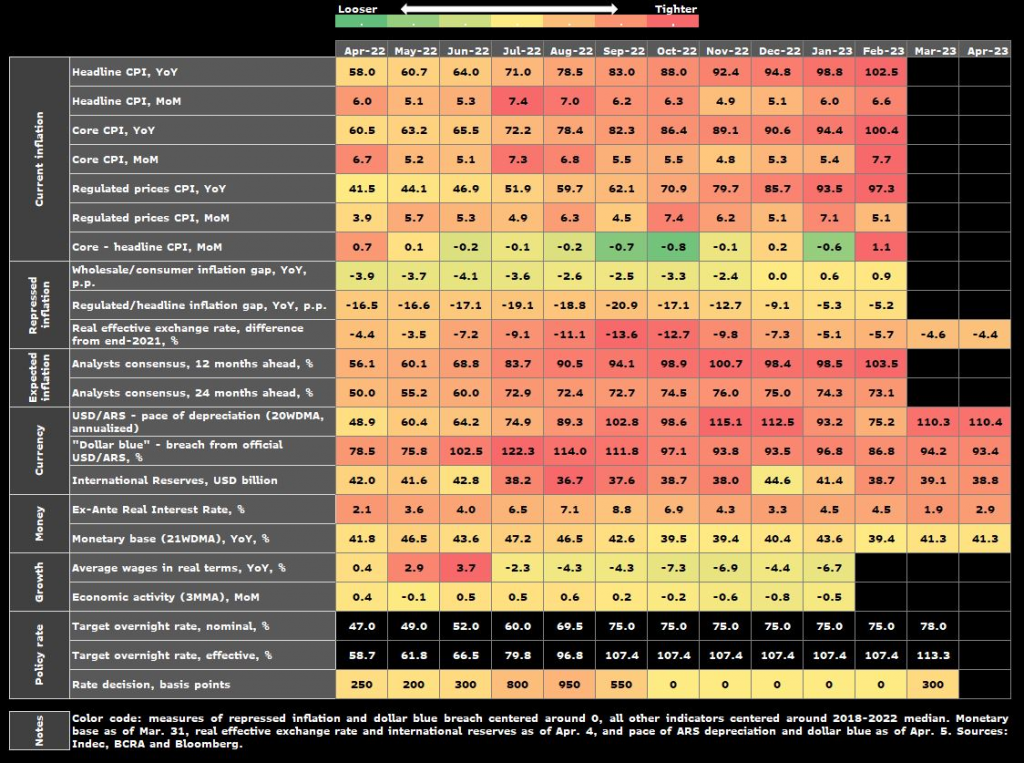

Banco Central de Argentina

Piso de la tasa actual: 78%

Pronóstico de Bloomberg Economics para fines de 2023: 80%

Pronóstico de Bloomberg Economics para fines de 2024: 70%

El banco central de Argentina reanudó el endurecimiento de la política monetaria en marzo, un mes después de que la inflación anual superara el 100%. A medida que los precios siguen subiendo a un ritmo cada vez más rápido, el Fondo Monetario Internacional insta a las autoridades a aumentar aún más las tasas antes de las elecciones presidenciales de octubre.

El banco central está perdiendo reservas de divisas a un ritmo alarmante a medida que una grave sequía asola las exportaciones de materias primas de Argentina. Después de acumular 5.000 millones de dólares en reservas durante todo 2022, la autoridad monetaria ha gastado 5.800 millones de dólares para apuntalar el peso solo en el primer trimestre de 2023, alimentando los temores de larga data de una fuerte devaluación de la moneda. El Fondo también dijo que los «reveses de política» empeoraron la situación de Argentina, aunque aprobó un nuevo desembolso de préstamo como parte de su programa de $44 mil millones para apuntalar la economía del país.

Lo que dice la economía de Bloomberg:

“A pesar de un aumento en marzo, la tasa de política monetaria de Argentina sigue siendo demasiado baja en términos reales. Una recesión inminente y una deuda pública en espiral dejan poco espacio para un mayor ajuste, especialmente a medida que se acerca el ciclo electoral. Esperamos un aumento moderado de las tasas después de la votación de octubre y recortes muy graduales el próximo año, siempre que las políticas fiscales en el próximo período presidencial ayuden a anclar las expectativas del mercado para la economía”.

—Adriana Dupita

MONEDAS DEL G-10 Y ECONOMÍAS DE EUROPA DEL ESTE

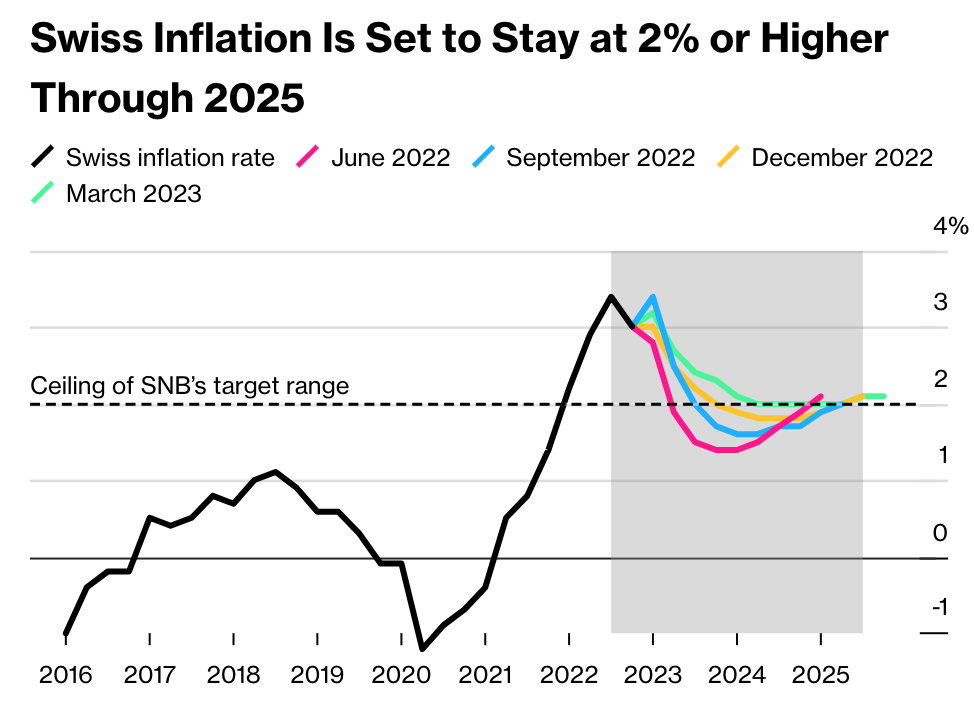

Banco Nacional Suizo

Tasa de política actual: 1,5%

Previsión de Economist para finales de 2023: 1,75%

MONEDAS DEL G-10 Y ECONOMÍAS DE EUROPA DEL ESTE

Banco Nacional Suizo

Tasa de política actual: 1,5%

Previsión de Economist para finales de 2023: 1,75%

El SNB hizo caso omiso de la agitación bancaria suiza el mes pasado para aumentar los costos de endeudamiento en otro medio punto, llevando el actual ciclo de ajuste, que comenzó en junio, a 225 puntos básicos.

Dado que se prevé que la inflación suiza promedie un 2 % o más hasta 2025, el presidente Thomas Jordan sugirió que “no se puede excluir” otra subida de tipos y los economistas apuestan a ver un movimiento en la próxima reunión de junio.

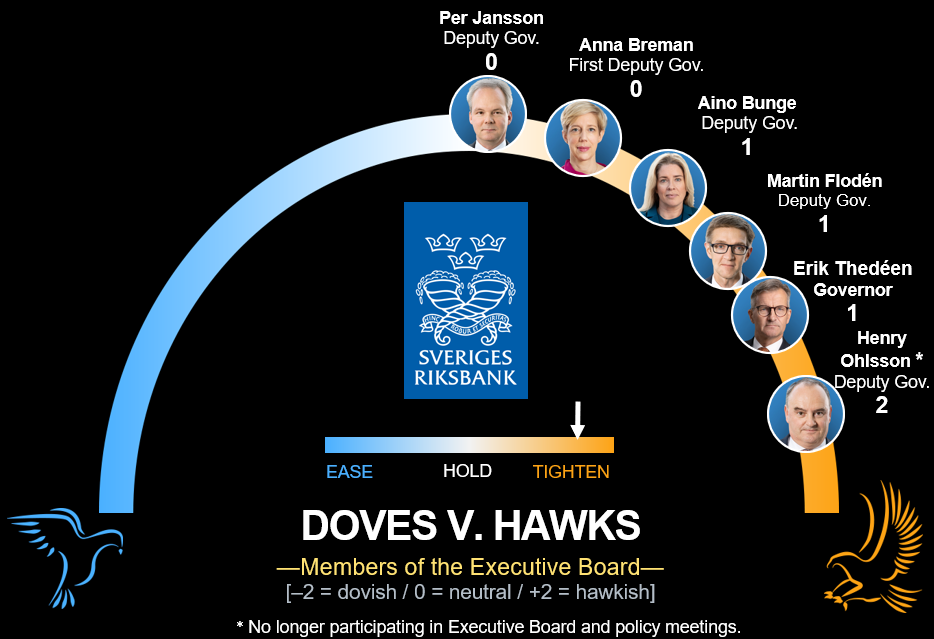

El banco central de Suecia está preparado para mantener el ritmo de ajuste este mes, ya que los datos de inflación han seguido superando sus proyecciones. Un salto récord en los precios de los alimentos en febrero, empeorado por una corona más débil, ha aumentado la urgencia de que los formuladores de políticas entreguen un movimiento de al menos medio punto en la próxima reunión desde el 3%, y un aumento similar en junio.

Eso empeorará la difícil situación de los consumidores en la nación nórdica más grande, que probablemente ya esté en recesión, y puede provocar una caída más pronunciada del precio de la vivienda en lo que es una de las peores rutas inmobiliarias a nivel mundial. Aún así, las apuestas de que el Riksbank puede verse presionado para volver a subir las tasas aún más grandes se han visto atenuadas por un menor riesgo de una espiral de precios y salarios después de un acuerdo salarial más largo de lo previsto alcanzado a principios de este mes.

Lo que dice la economía de Bloomberg:

“El Riksbank subirá las tasas hasta el 2T23 para combatir la inflación elevada y generalizada. Vemos al banco central elevando la tasa de política en 50 pb en abril, seguido de un alza de 25 pb en junio, llevando la tasa máxima para el ciclo de ajuste a 3,75%. Es probable que eso también alivie parte de la presión sobre la corona, ya que los principales bancos centrales en otros lugares también tienen una tendencia agresiva».

—Selva Bahar Baziki

Banco de Noruega

Tasa de depósito actual: 3%

Previsión del banco central para finales de 2023: 3,6%

Previsión del banco central para finales de 2024: 3,45%

El banco central de Noruega está listo para entregar otro aumento de un cuarto de punto en mayo desde el 3% después de que la actividad económica fuera más fuerte de lo esperado y una posible espiral de precios y salarios lo obligó a abandonar los planes para poner fin al ajuste a principios de este año. A pesar de que el ritmo de la inflación se ha desacelerado desde un máximo de 35 años, los mercados laborales y de vivienda han demostrado ser más resistentes a los precios y costos crediticios más altos de lo que esperaban los formuladores de políticas.

Norges Bank ahora espera aumentar la tasa de referencia a alrededor del 3,5% en el verano, mientras que la gobernadora Ida Wolden Bache advirtió el mes pasado que se puede justificar un nivel más alto si la corona, la de peor desempeño este año entre el G-10 espacio de las principales monedas — seguirá a la zaga de las previsiones del banco central.

Banco de la Reserva de Nueva Zelanda

Tasa de efectivo actual: 4,75%

Pronóstico de Bloomberg Economics para fines de 2023: 5%

Previsión de Bloomberg Economics para finales de 2024: 3,5%

El RBNZ entregó una subida sorpresa de 50 puntos básicos a principios de abril, frustrando las expectativas de que continuaría ralentizando el ritmo de ajuste después de un aumento de 50 puntos en febrero y un salto de 75 puntos en noviembre. Los formuladores de políticas han elevado la tasa de efectivo en cinco puntos porcentuales a 5,25%, y los economistas ahora esperan que la lleven a un pico de 5,5% en la próxima reunión en mayo.

La inflación de Nueva Zelanda se mantiene obstinadamente por encima del 7% y el banco central parece decidido a domarla. Corre el riesgo de endurecerse demasiado y llevar a la economía a una profunda recesión. El producto interno bruto se contrajo en el último trimestre de 2022 y muchos propietarios de viviendas tienen hipotecas de tasa fija que aún no se han convertido en un mayor costo de endeudamiento, lo que significa que el impacto total de las alzas del RBNZ hasta la fecha aún está por verse.

Lo que dice la economía de Bloomberg:

“El RBNZ ha continuado con su endurecimiento agresivo en el 1T23, enfatizando los riesgos inflacionarios de la reconstrucción a raíz del clima extremo a pesar de la inminente desaceleración de la demanda. Bloomberg Economics ve el aumento de 50 pb en abril como el movimiento final del RBNZ en este ciclo, aunque la dura postura de inflación del banco central apunta a un riesgo material de un aumento adicional de 25 pb en mayo. La desaceleración del crecimiento y el aumento del desempleo se convertirán en una preocupación más apremiante en los próximos meses, lo que llevará al RBNZ a comenzar a revertir el rumbo en el 4T23″.

—James McIntyre

Banco Nacional de Polonia

Tasa de efectivo actual: 6,75%

Previsión de Bloomberg Economics para finales de 2023: 6,75%

Previsión de Bloomberg Economics para finales de 2024: 5,25%

El banco central de Polonia está ansioso por demostrar que ha luchado por recuperar el control de la inflación a medida que la crisis del costo de vida se convierte en un punto clave de discusión antes de las elecciones parlamentarias previstas para octubre. Después de una campaña de aumentos de tarifas de un año, el gobernador Adam Glapinski ha dicho que «personalmente esperaba» poder comenzar a recortar en el cuarto trimestre.

Si bien la inflación comenzó a disminuir desde su máximo del 18,4 % en febrero, todavía está muy lejos del objetivo del 2,5 % del banco central. Glapinski espera que el crecimiento de los precios al consumidor vuelva a ser de un solo dígito en la segunda mitad del año, allanando el camino para la flexibilización de las políticas.

Lo que dice la economía de Bloomberg:

“La inflación sigue siendo persistentemente alta en Polonia, pero es poco probable que empuje al banco central a subir la tasa de referencia este año. Esperamos que el banco central mantenga la tasa en 6,75%, ya que los formuladores de políticas siguen convencidos de que los choques inflacionarios del país están más allá del control de la política monetaria interna y probablemente serán abordados por otros bancos centrales importantes”.

—Alejandro Isakov

Banco Nacional Checo

Tasa de efectivo actual: 7%

Pronóstico medio de los economistas para finales de 2023: 6%

Pronóstico medio de los economistas para finales de 2024: 3,5 %

El banco central checo cuenta con las tasas más altas desde 1999 para llevar la inflación a un solo dígito en la segunda mitad de este año, desde el 16,7% actual, y espera alcanzar el objetivo del 2% a mediados de 2024.

Los formuladores de políticas enviaron una advertencia de línea dura en marzo, diciendo que es posible que se produzcan más ajustes si el aumento de los salarios amenaza con crear una espiral de salarios y precios.

El gobernador Ales Michl también trató de corregir las expectativas de los inversionistas sobre cuándo el banco podría comenzar a flexibilizar la política monetaria, y calificó de «prematuras» las apuestas sobre los recortes de tasas de verano. Los precios del mercado de dinero ahora muestran apuestas a que los costos de endeudamiento se mantendrán estables al menos hasta agosto, y luego caerán en un punto porcentual completo para fines de año.

— Con la asistencia de Craig Stirling, Scott Johnson, Beril Akman, Clarissa Batino, Walter Brandimarte, Matthew Brockett, Alister Bull, Myungshin Cho, Jeremy Diamond, Toru Fujioka, Patrick Gillespie, Michael Heath, Erik Hertzberg, Harumi Ichikura, Peter Laca, Andrew Langley, Prinesha Naidoo, Ruth Olurounbi, Nasreen Seria, Piotr Skolimowski, Yuko Takeo, Stephen Wicary, Ott Ummelas y Kyungjin Yoo

FUENTE: https://www.bloomberg.com/news/articles/2023-04-09/end-may-be-in-sight-for-global-rate-hike-cycle-as-fed-nears-peak?cmpid=BBD040923_MKT&utm_medium=email&utm_source=newsletter&utm_term=230409&utm_campaign=marketsasia&sref=DPtqrPAJ#xj4y7vzkg