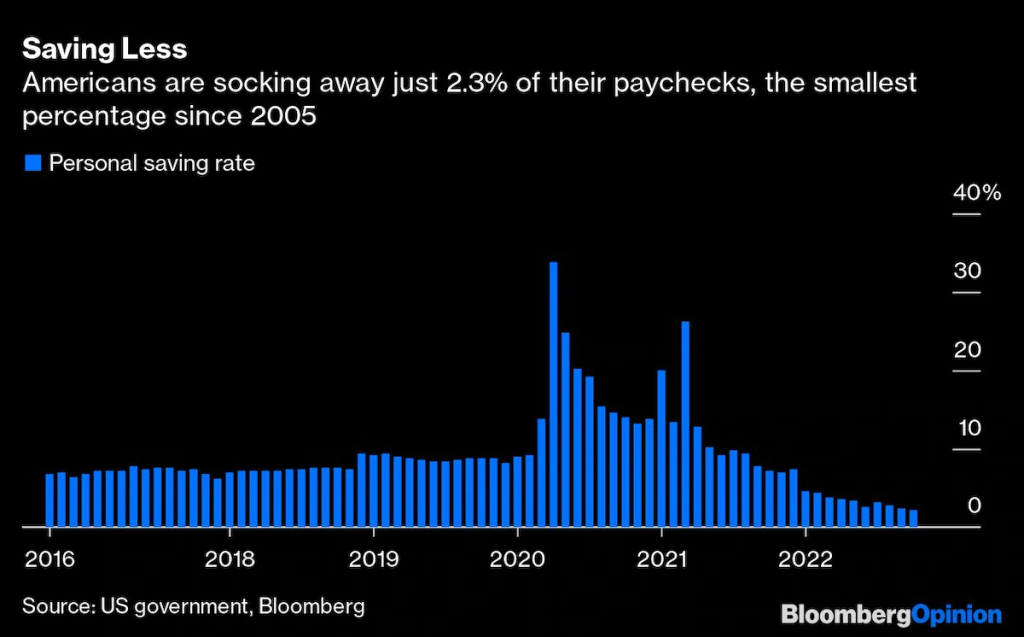

El colapso de la tasa de ahorro personal de EE. UU. a casi un mínimo histórico ha alimentado la narrativa de que los consumidores están claramente atados de cara al 2023. Esto es preocupante porque el gasto del consumidor representa aproximadamente dos tercios de la economía. Diablos, un análisis ampliamente compartido por los analistas de la Reserva Federal estimó que en junio pasado, los hogares habían agotado la mitad del colchón de ahorro acumulado durante la pandemia.

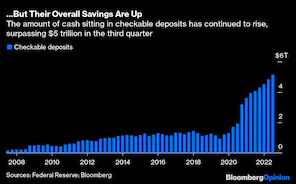

Pero, ¿sería posible que la tasa de ahorro esté enviando un mensaje engañoso? ¿O al menos no contar toda la historia? La cifra más importante podría ser la cantidad de efectivo de reserva que tienen los hogares a mano. Aquí, la señal es más tranquilizadora. De acuerdo con el Flujo de fondos trimestral de la Fed que se acaba de publicar, los depósitos a la vista para hogares y organizaciones sin fines de lucro (nuestro mejor indicador de efectivo disponible) aumentaron a un récord de $5,12 billones al final del tercer trimestre, pasando de $4,28 billones en a fines de 2021. Para comprender cuán grande es esa cifra, considere que los depósitos a la vista eran solo alrededor de $ 1.2 billones antes de la pandemia, después de alcanzar un máximo de $ 1.43 billones en 2018.

Lo que destaca es que la tasa de ahorro y los depósitos a la vista contaron en gran medida la misma historia hasta el primer trimestre de este año. El análisis que utilizó la tasa de ahorro personal fijó el exceso de ahorro, o la cantidad de ahorro por encima de lo que normalmente se esperaría, en $ 2,2 billones a principios de año. Mientras tanto, los depósitos a la vista estaban alrededor de $ 2.4 billones por encima del nivel esperado según la tendencia previa a la pandemia. Solo en los últimos dos trimestres las dos medidas han divergido marcadamente. El exceso de ahorro se ha reducido en unos $500 mil millones, mientras que los depósitos a la vista se han expandido en más de $800 mil millones. Esto lleva a algunas ideas sobre lo que podría estar pasando con los datos.

La primera es que los datos utilizados para compilar la tasa de ahorro son simplemente engañosos. La tasa de ahorro se estima como parte del mismo análisis del gobierno que produce el informe del producto interno bruto. El informe del PIB mostró que la economía se había contraído en los primeros dos trimestres de 2022, lo que cumple con la definición técnica, aunque no oficial, de una recesión. Pero las principales medidas, como el crecimiento del empleo, la producción manufacturera y las ventas minoristas, mostraron una fortaleza constante. Entonces, el anotador oficial de recesiones, la Oficina Nacional de Investigación Económica, se negó a designar uno. Si los datos del PIB fueron atípicos, posiblemente debido al efecto de los retrasos en los envíos sobre las importaciones y exportaciones estimadas, entonces es lógico que la estimación de la tasa de ahorro también haya sido sesgada.

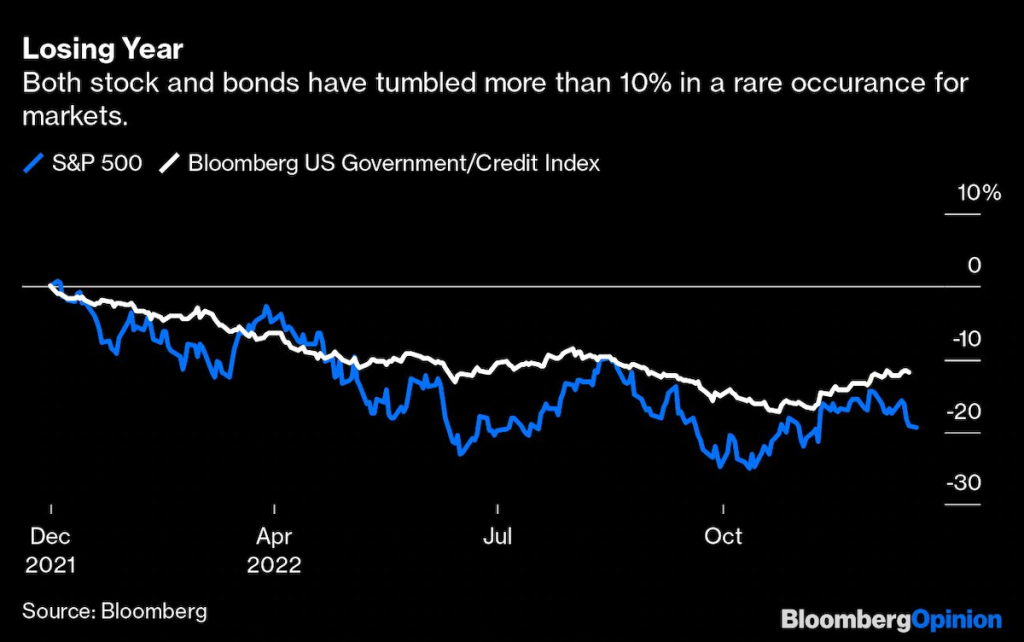

La segunda es que los depósitos a la vista aumentaron porque los hogares estaban cobrando acciones y bonos durante un año terrible para ambos activos. De hecho, el mismo informe de la Reserva Federal sobre la riqueza de los hogares indicó que las tenencias totales de acciones corporativas y fondos mutuos cayeron en la friolera de $ 11 billones durante los primeros tres trimestres de este año. Por supuesto, es imposible saber cuánto de esa caída es el resultado de la salida de los hogares de los mercados frente a una caída en los valores de aquellos que permanecieron invertidos, pero es seguro decir que probablemente sea un poco de ambos.

Una pista importante de que el retiro de efectivo es un contribuyente significativo es que la tenencia de valores del Tesoro de EE. UU. por parte de los hogares creció en más de $ 1 billón en los primeros tres trimestres del año, a pesar de que el valor de los bonos del Tesoro disminuyó durante el mismo período. Otro es la distribución de depósitos a la vista. Muestra que, al menos hasta principios de 2022, los saldos de efectivo del 80% superior de los hogares por ingresos aumentaron constantemente, mientras que el 20% inferior experimentó una fuerte caída. Eso es preocupante desde el punto de vista de la desigualdad de ingresos, pero mitiga la preocupación de que el gasto del consumidor en su conjunto esté preparado para una caída.

Lo que sí sabemos es que los valores de los activos de todo tipo están bajo presión a medida que la Fed continúa aumentando las tasas de interés de referencia, mientras que el costo de los artículos de gran valor, como los automóviles nuevos, la renovación del hogar y los viajes, ha aumentado considerablemente. Eso podría explicar por qué los consumidores han sido más reacios a ahorrar en general, pero más ansiosos por tener efectivo.

Si ese es el caso, es probable que el gasto de los consumidores se debilite a principios del próximo año como resultado de la disminución del valor neto, pero es poco probable que enfrente una caída repentina y pronunciada debido a las limitaciones de efectivo. Esas son buenas noticias para aquellos que esperan que la economía evite colapsar.

FUENTE: https://www.washingtonpost.com/business/the-collapse-in-the-us-saving-rate-is-misleading/2022/12/20/a6a46ab8-805e-11ed-8738-ed7217de2775_story.html