El aumento de los tipos está empezando a afectar los beneficios empresariales

Naturalmente, la matanza de bonos ha estado alimentando la preocupación de que algo en algún lugar se “rompa” de algún modo. MainFT realizó un buen resumen de los sospechosos habituales esta mañana. Pero podría decirse que falta uno.

Gracias al crecimiento resiliente y al notable consumidor estadounidense, las empresas estadounidenses que cotizan en bolsa siguen siendo, en promedio, increíblemente rentables, pero el creciente costo de la deuda está empezando a convertirse en un lastre pequeño pero notable para las ganancias.

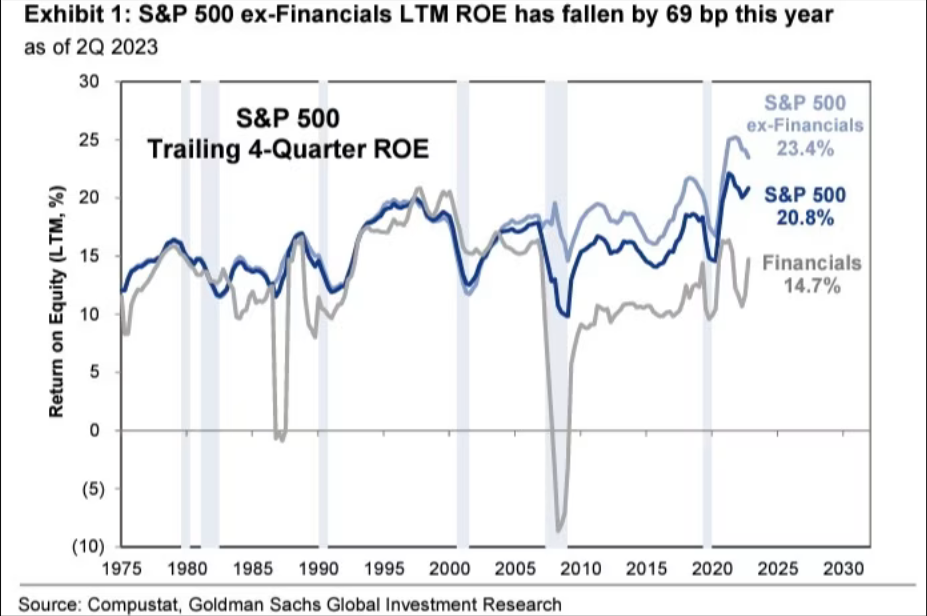

Goldman Sachs estima que los rendimientos sobre el capital del S&P 500 (excluidos los financieros, debido al impacto distorsionante de las ganancias de las inversiones de Berkshire) se han reducido en 69 puntos básicos este año hasta el 23,4 por ciento, y 31 puntos básicos de la contracción se deben a mayores pagos de intereses. .

Obviamente, esto no es un gran problema, y el RoE se mantiene en el percentil 97 desde 1975. Pero es una señal de que uno de los principales impulsores de la rentabilidad corporativa estadounidense y de las valoraciones del mercado de valores durante las últimas tres décadas está tambaleándose.

Como señaló un documento de la Reserva Federal a principios de este año, los menores gastos por intereses y tasas impositivas explican el 40 por ciento del crecimiento real de las ganancias corporativas estadounidenses entre 1989 y 2019 ( Alphaville escribió el mes pasado sobre una versión anterior del documento ).

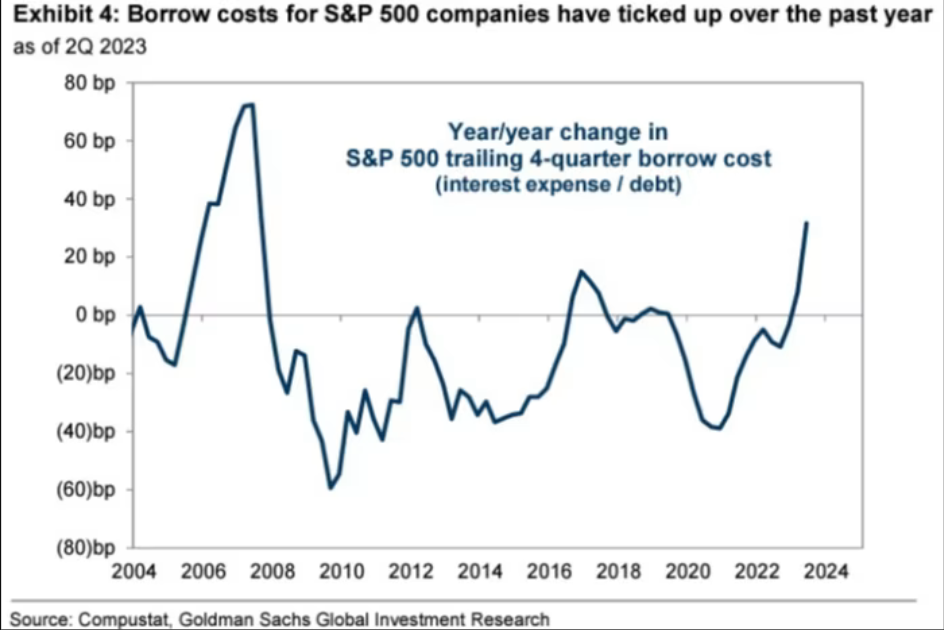

Muchas empresas aseguraron inteligentemente tasas bajas en los últimos años con un derroche de ventas de bonos a largo plazo a tasa fija. Pero David Kostin, de Goldman, considera que el aumento de las tasas se está convirtiendo en un peligro mayor para las ganancias estadounidenses. Su énfasis a continuación:

En el nuevo entorno de tipos de interés “más altos durante más tiempo”, el riesgo clave para el ROE del S&P 500 será mayores gastos por intereses y un menor apalancamiento. Nuestros estrategas de tipos elevaron recientemente su previsión para el UST nominal a 10 años y ahora esperan que los tipos finalicen 2023 en el 4,3% y luego aumenten al 4,6% en el primer semestre de 2024 antes de retroceder al 4,3% a finales de 2024. Aunque los tipos de interés fijos y de vencimiento largo Las estructuras de deuda con tipos de interés de las empresas del S&P 500 generalmente las aíslan de tipos más altos, los costos de endeudamiento para las empresas del S&P 500 han aumentado año tras año en la mayor cantidad en casi dos décadas. Si las tasas continúan subiendo o se mantienen altas por más tiempo, el aumento de los costos de endeudamiento desincentivaría a las empresas a asumir mayores cantidades de apalancamiento.

Un escenario en el que los gastos por intereses y el apalancamiento pesan persistentemente sobre el ROE sería una desviación de la tendencia histórica.La caída de las tasas durante décadas ha permitido a las empresas reducir sus gastos por intereses y utilizar un mayor apalancamiento para impulsar el ROE. Desde 1975, la caída de los gastos por intereses y el mayor apalancamiento han contribuido con 18,5 pp del aumento general de 8,8 pp en el ROE del S&P 500, mientras que los impuestos más bajos han contribuido con 8,9 pp, los mayores márgenes EBIT contribuyeron con 5,9 pp y la menor rotación de activos contribuyó con -24,5 pp durante el mismo período. período. Un artículo reciente de la Reserva Federal encontró de manera similar que los menores gastos por intereses y tasas impositivas corporativas explican más del 40% del crecimiento real de las ganancias corporativas de 1989 a 2019. Nuestro propio análisis de los impulsores de rentabilidad a largo plazo encontró que la disminución del costo de los bienes vendidos ( COGS) ha impulsado el resto de los aumentos del margen de beneficio no impulsados por impuestos o tasas.

Ahora bien, esto claramente no cae en el “¡¡romper!!” categoría. El aumento de los rendimientos de los bonos claramente ha afectado a las acciones últimamente, pero cuando se trata de ganancias corporativas estadounidenses será más un proceso lento que una muerte repentina.

Con una salvedad: la mayoría de las grandes empresas estadounidenses que cotizan en bolsa son generalmente créditos sólidos con grado de inversión, pero como destaca el artículo principal de FT , muchas han consumido con demasiado entusiasmo deuda barata y se encuentran en el territorio basura o se tambalean al borde del mismo.

Y entre las empresas más pequeñas, la situación es más precaria. Distillate Capital acaba de publicar un informe en el que se estima que los pagos de intereses consumirán casi el 20 por ciento del Ebitda de las empresas de pequeña capitalización este año, que podría aumentar a más del 30 por ciento a medida que los bonos se refinancien a las tasas actuales.

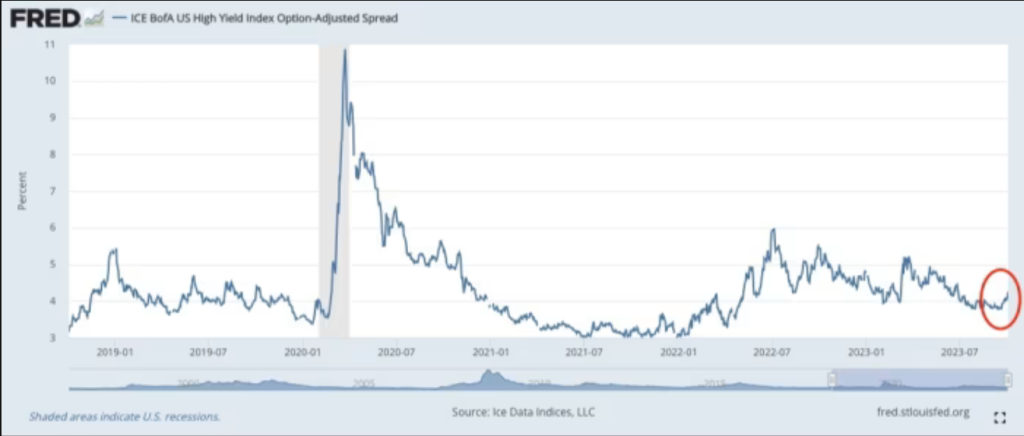

Hasta ahora, los inversores no parecen muy preocupados por el ciclo crediticio estadounidense. Como se puede ver a continuación, el diferencial ajustado por opciones de los bonos de alto rendimiento estadounidenses ha aumentado últimamente, pero en 4,26 por ciento sigue siendo bastante moderado. Los rendimientos totales son mucho más altos, del 9,19 por ciento, debido a la liquidación de los bonos del Tesoro de referencia, pero los diferenciales de crédito no están exactamente gritando pánico.

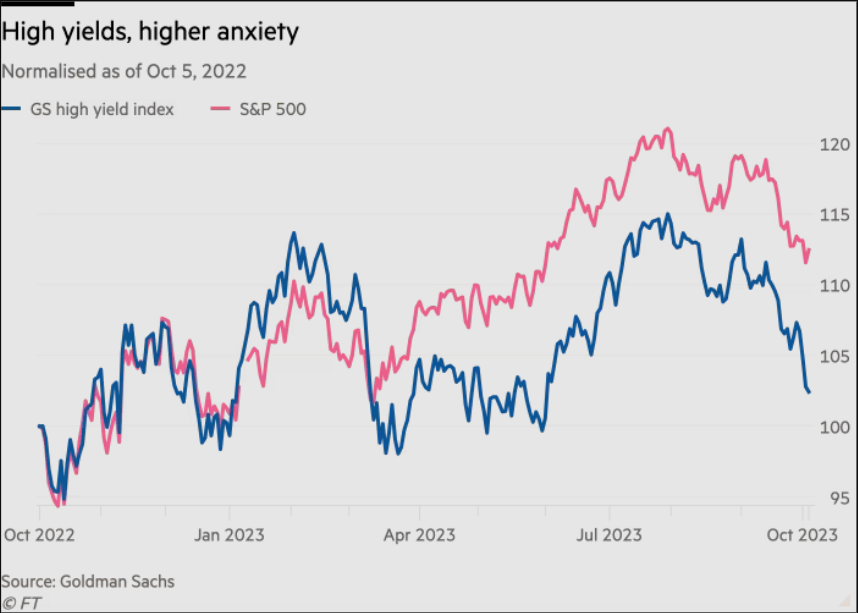

Curiosamente, sin embargo, los inversores en acciones parecen estar cada vez más nerviosos.

Aquí está el índice personalizado de Goldman de acciones estadounidenses calificadas en territorio basura, frente al S&P 500 en su conjunto. Desde finales de la primavera ha habido una clara divergencia en el rendimiento, ya que los inversores han comenzado a evitar las empresas con balances débiles.

¿Quizás esto podría terminar siendo un raro ejemplo de cómo los inversores del mercado de valores husmean y reaccionan ante problemas potenciales antes que los inversores de bonos?

Fuente: https://www.ft.com/content/5bf6f928-4bdf-4499-8cce-47266287b9bf?shareType=nongift