El impacto se sentirá en todo, desde los bolsillos de los compradores hasta los balances de las empresas.

No hace mucho tiempo, las familias, las empresas y los gobiernos vivían efectivamente en un mundo de dinero gratis.

La tasa de interés de referencia de la Reserva Federal de Estados Unidos era cero, mientras que los bancos centrales de Europa y Asia incluso aplicaron tasas negativas para estimular el crecimiento económico después de la crisis financiera y durante la pandemia.

Esos días ahora parecen haber terminado y todo, desde la vivienda hasta las fusiones y adquisiciones, está dando un vuelco, especialmente después de que los rendimientos de los bonos del Tesoro estadounidense a 30 años alcanzaron esta semana el 5% por primera vez desde 2007. Los rendimientos recibieron otro impulso el viernes después de mayores… Aumento mayor de lo esperado en las nóminas estadounidenses que refuerza el argumento a favor de más aumentos de tasas por parte de la Fed .

“Me cuesta ver cómo los recientes movimientos de los rendimientos no aumentan el riesgo de un accidente en algún lugar del sistema financiero dado el final relativamente abrupto en los últimos trimestres de casi década y media en el que las autoridades hicieron todo lo posible para controlar los rendimientos. ”, dijo Jim Reid, estratega de Deutsche Bank AG. «Entonces, tiempos de riesgo».

La importancia de los bonos del Tesoro ayuda a explicar por qué el movimiento del mercado de bonos es importante para el mundo real. Como tasa básica libre de riesgo, todas las demás inversiones se comparan con ella y, a medida que aumenta el rendimiento del Tesoro, eso se extiende a mercados más amplios, afectando desde préstamos para automóviles hasta sobregiros, préstamos públicos y el costo de financiar una adquisición corporativa. .

Y hay mucha deuda ahí fuera: según el Instituto de Finanzas Internacionales, en el primer semestre de 2023 había una cifra récord de 307 billones de dólares pendientes de pago.

Hay muchas razones para el dramático cambio en el mercado de bonos, pero tres destacan.

Las economías, especialmente la de Estados Unidos, han demostrado ser más sólidas de lo previsto. Eso, junto con las anteriores dosis de dinero fácil, mantiene el fuego encendido bajo la inflación, obligando a los bancos centrales a aumentar las tasas más de lo que se pensaba y, más recientemente, a enfatizar que las dejarán así por un tiempo. A medida que los temores de recesión han disminuido, la idea de que las autoridades tendrán que revertir rápidamente el rumbo –el llamado pivote– está perdiendo fuerza rápidamente.

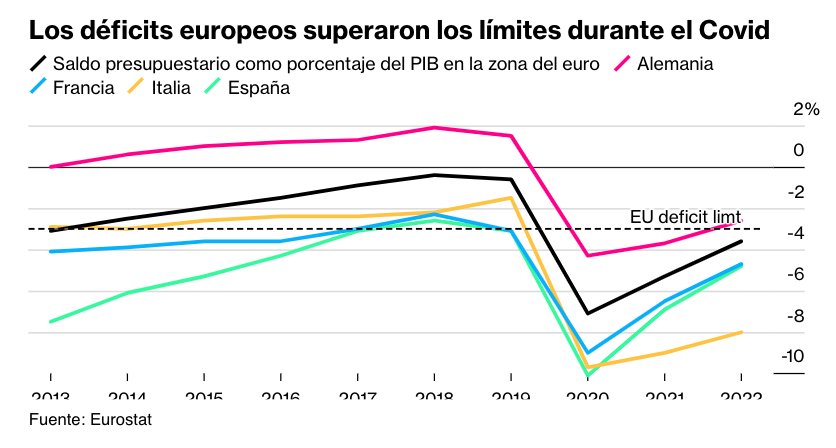

Finalmente, los gobiernos emitieron mucha más deuda (a tasas bajas) durante la pandemia para salvaguardar sus economías. Ahora tienen que refinanciarlo a un precio mucho más costoso, lo que genera preocupaciones sobre déficits fiscales insostenibles. La disfunción política y las rebajas de la calificación crediticia se han sumado a los obstáculos.

Si se junta todo esto, el precio del dinero tendrá que subir. Y este nuevo nivel más alto presagia cambios importantes en todo el sistema financiero y las economías que alimenta.

El viernes, los rendimientos de los bonos del Tesoro a 10 años aumentaron más de 15 puntos básicos hasta el 4,89%. La tasa en Alemania, que ya está cerca de la más alta desde 2011, saltó 8 puntos básicos para acercarse nuevamente al 3%. Las medidas fueron impulsadas por un informe en Estados Unidos que muestra que la economía agregó 336.000 puestos de trabajo el mes pasado, casi el doble de lo previsto.

Dolor en el mercado inmobiliario

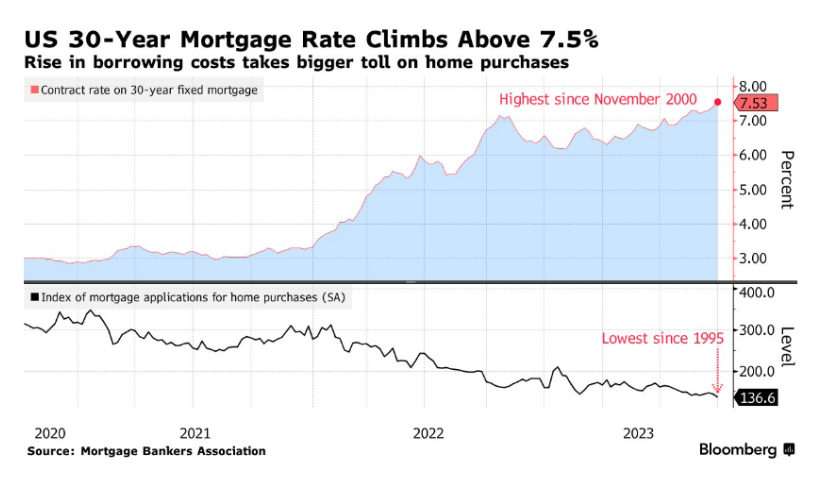

Para muchos consumidores, las hipotecas son el primer lugar donde los cambios dramáticos en las tasas de interés realmente hacen sentir su presencia. El Reino Unido ha sido un excelente ejemplo este año. Muchos de los que aprovecharon el estímulo de la era de la pandemia para cerrar un trato barato ahora tienen que refinanciar y enfrentan un aumento impactante en sus pagos mensuales.

Como resultado, las transacciones están cayendo y los precios de la vivienda están bajo presión. Los prestamistas también están viendo un aumento en los incumplimientos, y una medida en una encuesta del Banco de Inglaterra aumentó en el segundo trimestre al nivel más alto desde la crisis financiera global.

La reducción de los costos hipotecarios es una historia que se desarrolla en todas partes. En Estados Unidos, la tasa fija a 30 años ha superado el 7,5% , en comparación con alrededor del 3% en 2021. Esa tasa de más del doble significa que, para una hipoteca de $500.000, los pagos mensuales son aproximadamente $1.400 adicionales .

Presión del gobierno

Tasas más altas significan que los países tienen que desembolsar más para pedir prestado. En algunos casos, mucho más. En los 11 meses hasta agosto, la factura de intereses de la deuda pública estadounidense ascendió a 808.000 millones de dólares, unos 130.000 millones de dólares más que el año anterior.

Esa factura seguirá aumentando a medida que las tarifas permanezcan elevadas por más tiempo. A su vez, es posible que el gobierno tenga que endeudarse aún más o optar por gastar menos dinero en otra parte.

La secretaria del Tesoro, Janet Yellen, dijo esta semana que los rendimientos son algo que ha estado en su mente. Sumándose a las tensiones del mercado, Estados Unidos ha estado en medio de otra crisis política sobre el gasto, amenazando con un cierre del gobierno.

Otros también están tratando de hacer frente a déficits inflados, en parte resultado del estímulo pandémico. El Reino Unido busca limitar el gasto y algunos políticos alemanes quieren restablecer un límite al endeudamiento conocido como freno de la deuda .

En última instancia, a medida que los gobiernos intentan ser más responsables fiscalmente, o al menos dar esa impresión, la carga recae sobre los hogares. Es probable que enfrenten impuestos más altos que de otro modo, además de sufrir dificultades financieras en los servicios públicos.

Riesgo de mercado de valores

Los bonos del Tesoro de Estados Unidos se consideran una de las inversiones más seguras del planeta, y en la última década las recompensas por conservarlos fueron modestas, dados los rendimientos reducidos. Ahora que se acercan a la marca del 5%, estos bonos parecen mucho más atractivos que los activos de mayor riesgo, como las acciones.

Una métrica que se está analizando de cerca es la prima de riesgo de las acciones, la diferencia entre el rendimiento de las ganancias del índice S&P 500 y el rendimiento de los bonos del Tesoro a 10 años, que es una forma de medir el atractivo de las acciones frente a otros activos. Esta cifra es cercana a cero, la más baja en más de dos décadas, lo que implica que los inversores en acciones no están siendo recompensados por asumir ningún riesgo adicional.

Ian Lyngen, jefe de estrategia de tasas de interés de BMO Capital Markets, advirtió en Bloomberg Television esta semana que si el bono a 10 años alcanza el 5%, eso podría ser un “punto de inflexión” que desencadene una liquidación más amplia de activos de riesgo como las acciones. «Ese es el mayor comodín».

Empresas exprimidas

Las empresas pasaron la última década recaudando efectivo a tasas realmente baratas, basando sus modelos de negocios en el supuesto de que tendrían acceso a los mercados si necesitaran más dinero. Todo eso ha cambiado, pero la mayoría de las empresas recaudaron tanto cuando las tasas estaban cerca de cero que no necesitaron recurrir a los mercados cuando comenzó el ciclo de alzas.

El problema ahora es “más alto por más tiempo”. Las empresas más débiles que habían dependido de sus reservas de efectivo para superar este período de mayores costos de financiamiento podrían verse obligadas a recurrir a los mercados para hacer frente a un muro de deuda que está por vencer. Y si lo hacen, tendrán que pagar casi el doble de sus costos de deuda actuales en efectivo.

Estas tensiones podrían significar que las empresas tengan que reducir sus planes de inversión o incluso buscar ahorros, lo que podría traducirse en pérdidas de empleos. Tales acciones, de generalizarse, tendrían implicaciones para el gasto de los consumidores, la vivienda y el crecimiento económico.

El mundo cambiado también será una prueba para algunos de los rincones más nuevos del financiamiento, como el crédito privado, que aún tiene que mostrar cómo manejaría los incumplimientos corporativos.

Ofertas Sequía

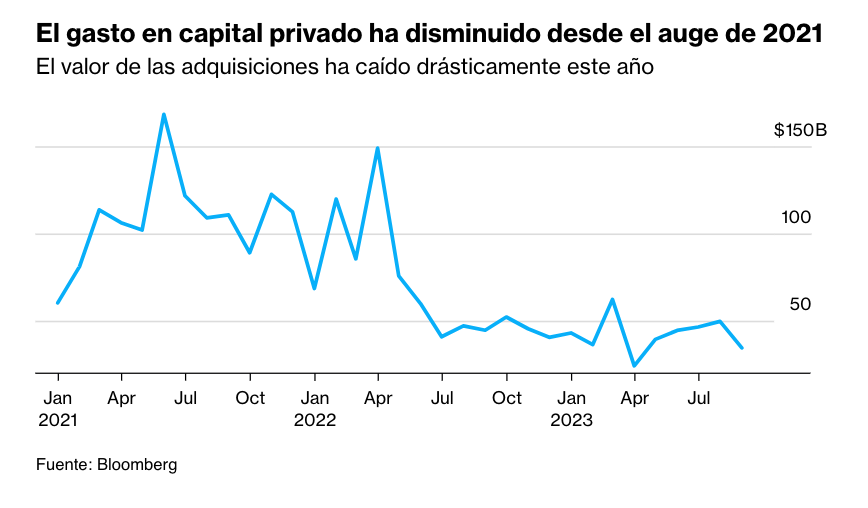

Las tasas más altas han impactado negativamente la disposición de los bancos a respaldar grandes fusiones y adquisiciones en los últimos 18 meses, y los prestamistas temen quedarse con deuda en sus libros que no pueden vender a los inversionistas.

Esto ha llevado a una fuerte caída en las compras apalancadas, un elemento vital de los mercados de fusiones y adquisiciones saludables. Los valores de las transacciones globales ascendieron a 1,9 billones de dólares a finales de septiembre, según muestran datos compilados por Bloomberg, lo que dejó a los negociadores en camino a su peor año en una década.

Las empresas de capital privado se han visto especialmente afectadas, y el valor de sus adquisiciones cayó un 45% este año a unos 384.000 millones de dólares, el segundo año consecutivo de caídas porcentuales de dos dígitos.

En ausencia de deuda barata que ayude a impulsar los retornos, algunas empresas, incluidos gigantes como KKR & Co., han estado emitiendo cheques de capital más grandes para cerrar acuerdos, mientras que otras han optado por compras de participaciones minoritarias. Al mismo tiempo, a las empresas de capital privado les ha resultado más difícil vender activos, lo que ha provocado retrasos en la devolución del dinero a los inversores y ha afectado su capacidad para recaudar nuevos fondos.

Bomba de relojería de la deuda de oficina

El sector inmobiliario comercial es un sector que depende en gran medida del endeudamiento de grandes sumas, por lo que el aumento de los costos de la deuda es un veneno para el sector. Los mayores rendimientos de los bonos han afectado las valoraciones de las propiedades, ya que los compradores exigen rendimientos que ofrezcan una prima sobre la tasa libre de riesgo.

Eso ha aumentado la relación préstamo-valor y ha incrementado el riesgo de incumplir los términos de la deuda. Los prestatarios enfrentan la opción de inyectar más capital, si lo tienen, o pedir más prestado a tasas más costosas.

La otra opción es vender propiedades en un mercado en caída, creando más presión a la baja sobre los precios y, a su vez, causando más problemas financieros.

A todo esto se suma el cambio estructural que está afectando a las oficinas , a medida que los cambios en los hábitos de trabajo y las crecientes regulaciones ambientales se combinan para dejar obsoletos sectores del mayor subsector de bienes raíces, haciéndose eco de la crisis que ya ha golpeado a los centros comerciales.

Si bien una agitación más amplia podría surgir de cualquier lugar, vale la pena señalar que las crisis inmobiliarias han sido con frecuencia el germen de una crisis bancaria más amplia.

Las pensiones se ven afectadas

Últimamente, tanto los bonos como las acciones han estado bajando. Eso no es ideal para los fondos de pensiones de beneficios definidos que tienden a utilizar la clásica estrategia 60/40, de 60% de acciones y 40% de bonos.

Pero una vez que los bonos del Tesoro bajen, las nuevas tasas más altas que ofrecen podrían resultar atractivas para muchos jubilados actuales. Un indicador de rendimientos ajustados a la inflación superó esta semana el 2,40%, lo que es mucho mejor que el 1% negativo observado el año pasado. En medio de una crisis del costo de vida , muchos agradecerían un retorno real positivo.

Si los rendimientos más altos son buenos porque mejoran las posiciones de financiamiento, los aumentos pronunciados pueden generar problemas inesperados. Ese fue el caso en el Reino Unido el año pasado, cuando un impactante anuncio sobre el presupuesto del gobierno provocó el caos en el mercado de bonos, afectando a los planes de pensiones que utilizaban las llamadas inversiones impulsadas por pasivos. Esas operaciones suelen utilizar el apalancamiento para ayudar a los fondos a equiparar activos con pasivos y se vieron afectadas por llamadas de margen después de una venta masiva de bonos.

Otros fondos de pensiones también se han visto afectados por las tasas más altas. La sueca Alecta se vio afectada por una crisis inmobiliaria local debido a su inversión en el propietario fuertemente endeudado Heimstaden Bostad. También perdió 20.000 millones de coronas (1.800 millones de dólares) en apuestas fallidas en prestamistas estadounidenses, incluido Silicon Valley Bank.

Los bancos centrales no flaquean

En medio de las agitaciones en el mercado, los banqueros centrales no dan señales de estar vacilando y dispuestos a apresurarse a salvar el día.

Esto se debe a que el presidente de la Reserva Federal, Jerome Powell, y sus homólogos de todo el mundo se han centrado en tratar de desacelerar sus economías a una velocidad sostenible para reducir la altísima inflación. Existe el riesgo de que la desaceleración sea demasiado pronunciada, pero por ahora, los banqueros centrales parecen decididos en su posición.

«Los inversores han intentado muchas veces poner precio a este giro de la Reserva Federal», dijo Johanna Kyrklund, codirectora de inversiones de Schroder Investment Management. «De hecho, la Reserva Federal ha sido muy consistente al decir que no tienen prisa por recortar las tasas, así que tal vez deberíamos simplemente escuchar lo que dicen».

Ella compara la liquidación de bonos con el estallido de la burbuja de las puntocom hace dos décadas, cuando hubo que revisar algunos “supuestos fundamentales”.

«Lo mismo ha sucedido con el mercado de bonos», dijo Kyrklund. «Se requieren nuevos rangos y en los últimos dos años los inversores en bonos se han acostumbrado a ese hecho y han aceptado que no vamos a volver a lo que fue cierto en los últimos 10 años».

Fuente: https://www.bloomberg.com/news/articles/2023-10-06/bond-market-yields-at-5-or-more-spell-pain-for-everyone?cmpid=BBD100623_businessweek&utm_medium=email&utm_source=newsletter&utm_term=231006&utm_campaign=businessweek&sref=DPtqrPAJ#xj4y7vzkg