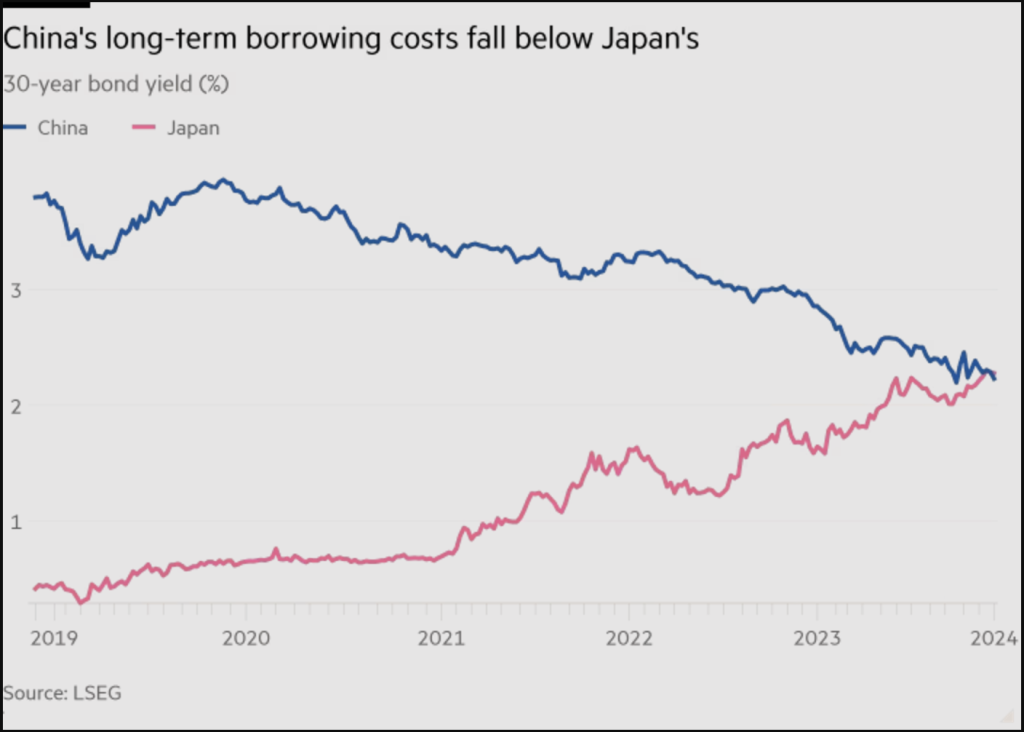

La deflación alimenta una caída «inexorable» de los rendimientos de los bonos soberanos a largo plazo de China, que por primera vez están por debajo de los de Japón.

Los rendimientos de los bonos a largo plazo de China han caído por debajo de los de Japón por primera vez, ya que los inversores apuestan a que la segunda economía más grande del mundo se verá afectada por la deflación que ha afectado durante mucho tiempo a su vecino.

Un repunte de los bonos gubernamentales chinos a 30 años ha hecho bajar su rendimiento del 4 por ciento a fines de 2020 al 2,21 por ciento el viernes, ya que Pekín reduce las tasas de interés para impulsar su debilitada economía y los inversores chinos se acumulan en activos de refugio.

Los rendimientos de los bonos a largo plazo de Japón, que durante años se mantuvieron por debajo del 1 por ciento, han aumentado por encima de los de China hasta el 2,27 por ciento, mientras Tokio normaliza la política monetaria después de décadas de deflación.

El cruce de rendimientos ocurre mientras las autoridades chinas luchan por tratar de respaldar los rendimientos, advirtiendo que una reversión repentina en el mercado podría amenazar la estabilidad financiera en general.

Pero algunos inversores creen que la deflación se ha arraigado demasiado en la economía china como para solucionarla fácilmente mediante políticas fiscales y monetarias, lo que significa que los rendimientos aún tienen que caer más.

“La dirección inexorable que seguirán los bonos del gobierno chino es que los rendimientos seguirán bajando”, dijo John Woods, director de inversiones en Asia del banco Lombard Odier, añadiendo que no estaba “del todo seguro” de cómo las autoridades podrían contener la deflación.

“China está destinada a convertirse –y posiblemente seguir siendo– un entorno de bajo rendimiento”, afirmó.

Algunos inversores creen que ciertas condiciones de la economía china son similares a las que se observaron en Japón en los años 1990, cuando el estallido de una burbuja inmobiliaria condujo a décadas de estancamiento.

En China, la inflación básica, sin contar los combustibles ni los alimentos, se situó en una tasa anual del 0,2% en octubre. En Japón, la inflación básica alcanzó un máximo de seis meses del 2,3%, lo que refuerza los argumentos a favor de nuevas alzas de las tasas.

La promesa del presidente electo estadounidense Donald Trump de aumentar los aranceles a las exportaciones chinas a Estados Unidos en 10 puntos porcentuales también es vista como una amenaza para el crecimiento.

La política monetaria de China probablemente “seguirá siendo acomodaticia durante algún tiempo”, dijo Zhenbo Hou, estratega soberano de mercados emergentes de RBC BlueBay Asset Management, incluso si las medidas para impulsar los mercados de la vivienda y de acciones proporcionaron un impulso temporal a los rendimientos.

“El Japón de los años noventa sigue siendo el modelo a seguir”, añadió.

Pekín ha luchado durante mucho tiempo contra la “japonización” de su economía y ha realizado enormes inversiones en sus sectores de alta tecnología, vehículos ecológicos y eléctricos con el objetivo de impulsar el crecimiento a largo plazo.

Las autoridades también intervinieron recientemente en su mercado de bonos soberanos para tratar de impulsar los rendimientos de los bonos a más largo plazo y advirtieron a los bancos locales sobre una “burbuja” en la deuda a largo plazo que podría conducir a una crisis de liquidez en el sistema financiero.

“Algunos responsables políticos [chinos] parecen considerar los bajos rendimientos a largo plazo como una señal de bajas expectativas de crecimiento interno y de inflación, y les gustaría contrarrestar este sentimiento pesimista”, escribieron los analistas de Goldman Sachs en julio.

Pero las presiones deflacionarias sólo se han intensificado este año, y el debilitamiento de los datos económicos ha llevado a pedidos de un gran paquete de estímulo para impulsar la economía.

A pesar del lanzamiento del mayor estímulo monetario desde la pandemia de Covid-19 y un paquete fiscal de 10 billones de yuanes (1,4 billones de dólares), los rendimientos de los bonos han seguido cayendo a medida que los inversores nacionales buscan alternativas a los golpeados mercados bursátiles o inmobiliarios de China.

“Esto es coherente con esta nueva realidad en los mercados financieros globales, debido a la disociación entre Estados Unidos y China y al riesgo deflacionario de China”, dijo Ju Wang, estratega jefe de divisas y tasas de China en BNP Paribas. “El resto del mundo está viendo un riesgo inflacionario… y en China no hay suficiente demanda para el exceso de capacidad”.

Muchos inversores creen que el gobierno tendrá que hacer más para cambiar la narrativa en el mercado de bonos.

“Será difícil escapar de las presiones deflacionarias a menos que se impulse el consumo y se reduzca la inversión”, dijo Andrew Pease, estratega jefe de inversiones de Russell Investments. “Se trata de un gran cambio de política para [Beijing]”.

Recuperado de: https://www.ft.com/content/d299727e-41a1-480b-a44d-780b290bc3c0?shareType=nongift