- El CEO dice que esta vez los planes para cotizar en EE. UU. tendrán éxito

- La familia Batista obtendría más derechos de voto bajo el plan

JBS SA está avanzando con un plan largamente retrasado para salir a bolsa en los EE. UU.

El proveedor de carne más grande del mundo presentó una solicitud de registro ante la Comisión de Bolsa y Valores de EE. UU. y buscará la aprobación de los accionistas para negociar sus acciones en la Bolsa de Valores de Nueva York a través de una cotización directa, según un documento .. Los recibos de depósito brasileños respaldados por acciones de JBS se negociarán en la bolsa de valores de Sao Paulo, donde actualmente cotiza la empresa.

JBS ha tenido en la mira una cotización en EE. UU. durante más de una década a medida que la compañía se convertía en un gigante mundial a través de acuerdos agresivos. Sin embargo, varios planes para ofertas públicas iniciales se desmoronaron, frustrados por las recesiones económicas y un escándalo de soborno masivo que involucró a miembros de la familia gobernante de la compañía.

El presidente ejecutivo, Gilberto Tomazoni, cree que esta vez será diferente y señala la estructura más simple de este plan que los intentos anteriores.

“Hemos creado todas las condiciones para que éste sea aprobado”, dijo Tomazoni en una entrevista. El plan impulsará sustancialmente la capacidad de la empresa para crecer y utilizar el capital como financiación. «Estoy convencido de que desbloqueará un valor tremendo para el accionista».

JBS planea utilizar una entidad con sede en los Países Bajos como vehículo para la cotización. El modelo propuesto no afectará la forma en que se organizan las operaciones de JBS en todo el mundo ni sus flujos financieros. La empresa seguirá funcionando desde su sede en Sao Paulo.

“Es exactamente el mismo JBS que conocen hoy”, dijo en la entrevista el director financiero, Guilherme Cavalcanti.

La compañía optará por una política de acciones duales que otorgará a sus actuales accionistas mayoritarios, la familia Batista, más derechos de voto. Los propietarios de acciones ordinarias tendrán la opción hasta 2026 de convertirlas en acciones Clase B, que obtienen diez votos cada una, bajo ciertas condiciones.

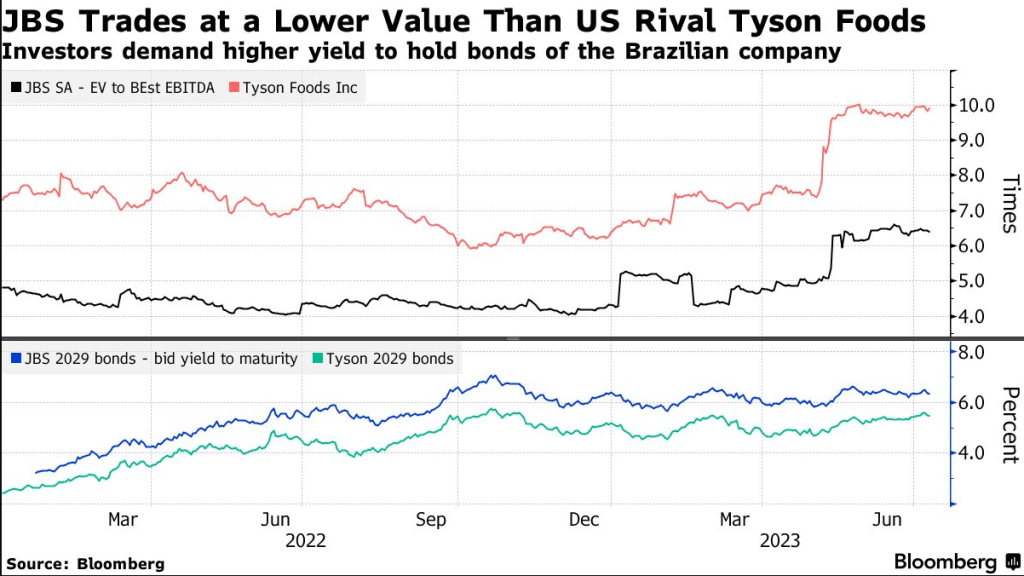

La cotización en EE. UU. se considera clave para que la empresa acceda a un grupo más amplio de inversores institucionales y genere confianza en sus estándares de gobierno corporativo, lo que podría reducir drásticamente sus costos de capital e impulsar la valoración de las acciones en relación con los competidores estadounidenses.

Las operaciones con sede en EE. UU., que incluyen al productor de pollos que cotiza en bolsa Pilgrim’s Pride Corp. , generan casi la mitad de los ingresos de JBS. Brasil, donde se formó la empresa hace 70 años, representa el 12% de las ventas.

En los últimos años, JBS ha logrado reducir sus préstamos bancarios y aumentar los vencimientos de deuda a un costo de servicio más bajo. Más recientemente, las ganancias de la compañía se desplomaron en medio de costos de ganado récord en los EE. UU. y precios elevados de alimentos para animales en un momento en que la inflación ha frenado la demanda.

Por: Gerson Freitas Jr.

Fuente: https://www.bloomberg.com/news/articles/2023-07-12/world-s-top-meat-packer-jbs-seeks-long-awaited-new-york-listing?cmpid=BBD071223_CUS&utm_medium=email&utm_source=newsletter&utm_term=230712&utm_campaign=closeamericas&sref=DPtqrPAJ#xj4y7vzkg