FedNow permitirá que las empresas y los consumidores estadounidenses transfieran dinero al instante, día y noche. ¿Está preparado el sistema bancario?

El dinero es cada vez más rápido. Los reguladores deben adaptarse.

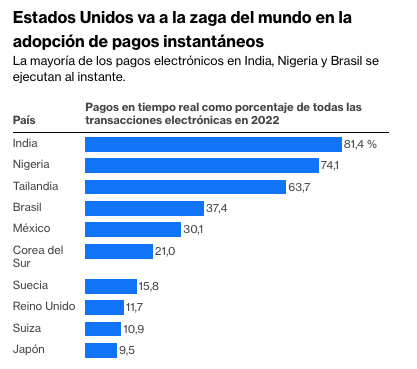

Gracias en parte a la pandemia, el cambio a largo plazo de Estados Unidos hacia el dinero electrónico se ha acelerado . Sin embargo, su sistema bancario no se ha mantenido al día. Aunque las aplicaciones y los sitios web para mover dinero están disponibles día y noche, la mayoría de las transferencias aún se procesan en redes que operan solo durante el horario comercial. Entonces, si bien se puede realizar un pago en segundos, el destinatario deberá esperar horas o días para recibir los fondos si es después de la hora de cierre o en fin de semana.

Eso pronto cambiará. A fines de este mes, la Reserva Federal planea implementar su Servicio FedNow para que los pagos nacionales instantáneos estén disponibles para todos los clientes bancarios, en cualquier momento del día y cualquier día del año. Esta actualización tan esperada es bienvenida, ya que finalmente ayuda a EE. UU. a ponerse al día con el resto del mundo. Las empresas podrán recibir fondos de sus clientes y pagar a sus trabajadores de inmediato, lo que podría simplificar la gestión del efectivo. Los consumidores, especialmente aquellos con los ingresos más bajos, tendrán un acceso más rápido a los salarios y otros pagos, lo que ayudará a evitar la necesidad de pagar tarifas de cobro de cheques o préstamos a corto plazo de alto costo. Una mayor flexibilidad en el momento de pagar las facturas también podría reducir los cargos por pagos atrasados.

Sin embargo, un mundo de transacciones 24/7 también crea nuevos riesgos que la Fed debe monitorear. Estos afectarán tanto a las instituciones financieras como a los consumidores.

Dos colapsos bancarios en marzo demostraron un problema potencial. Para sorpresa de los reguladores, los clientes de Silicon Valley Bank y Signature Bank pudieron utilizar las redes de pago electrónico existentes para drenar los depósitos de ambas instituciones en cuestión de días. SVB no logró asegurar la liquidez de emergencia cuando no pudo encontrar suficiente garantía antes de que la ventanilla de descuento de la Fed, que otorga préstamos a bancos en dificultades, cerrara a las 7 p. m . Signature Bank se apresuró a pedir prestado de la ventanilla solo unos minutos antes de que cerrara.

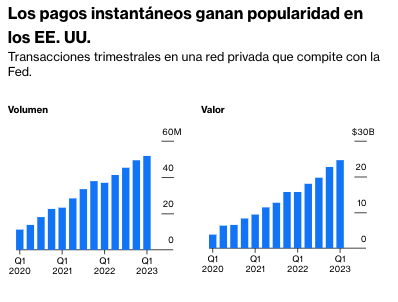

Los pagos instantáneos no generarán riesgos de liquidez de inmediato. Los participantes en FedNow, como los que ya usan una red privada similar llamada RTP, tendrán un margen de maniobra significativo para establecer límites de retiro en cuentas individuales. Muchos prestamistas conectados a RTP restringen las transacciones instantáneas de sus clientes a «solo recibir». Es más, los administradores de riesgos han tomado medidas enérgicas desde las quiebras recientes, dejando a los bancos con una liquidez significativamente más fuerte.

Sin embargo, a largo plazo, es probable que se presenten algunos desafíos. RTP está ganando terreno como una forma para que las empresas paguen a los trabajadores subcontratados de inmediato u ofrezcan a los empleados con salarios bajos acceso en tiempo real a sus salarios ganados en lugar de esperar el ciclo de nómina. FedNow podría aumentar la conciencia de los usuarios sobre los pagos instantáneos. Las instituciones financieras pueden encontrar una ventaja competitiva al ofrecer a empresas y particulares una mayor velocidad y flexibilidad. La gestión de la liquidez, en la vanguardia de las mentes de los banqueros ahora, podría pasar a un segundo plano con el tiempo.

La reducción de la fricción en el sistema financiero también puede plantear riesgos para los usuarios cotidianos. Uno es el fraude, que ya es un tema político candente para el servicio Zelle controlado por los bancos más grandes de EE. UU. A diferencia de las tarjetas de crédito, los pagos a través de Zelle, y los servicios instantáneos como FedNow y RTP, generalmente no son revocables ni reembolsables.

Entonces, ¿qué pueden hacer los reguladores?

Desde al menos 2019, la Fed ha estado analizando si extender el horario de la ventana de descuento para incluir noches y fines de semana. El lanzamiento de FedNow y servicios similares solo fortalecerá el argumento para hacerlo. Los 12 bancos de la Reserva Federal deberían comenzar a realizar inversiones significativas en personal y tecnología para garantizar que estén preparados para tales cambios.

En cuanto a los riesgos de los usuarios, la Oficina de Protección Financiera del Consumidor está liderando conversaciones para encontrar formas de reembolsar a las víctimas de fraude en servicios de pago electrónico como Zelle, y los bancos están tratando de educar a los clientes sobre estafas comunes. Supervisar cómo responden los consumidores a estas herramientas y estar al tanto de las nuevas amenazas debería ser una prioridad.

El hecho es que el mundo de las transacciones digitales 24/7 ya está sobre nosotros. Cuanto antes se pongan al día los reguladores, mejor.

fuente: https://www.bloomberg.com/opinion/articles/2023-07-07/fednow-is-coming-here-are-some-of-the-risks?cmpid=BBD070723_BIZ&utm_medium=email&utm_source=newsletter&utm_term=230707&utm_campaign=bloombergdaily&sref=DPtqrPAJ#xj4y7vzkg