- El celo de los banqueros centrales sobre la inflación está provocando preocupación por el crecimiento

- Pueden ocurrir ‘errores de política’, advierte Hepworth de GAM

Los temores de los inversores de un daño económico creciente amenazan con eclipsar la próxima ronda de subidas de tipos de interés casi prometida por los banqueros centrales desde Washington hasta Fráncfort.

Con el presidente de la Reserva Federal, Jerome Powell, señalando un posible aumento adicional de medio punto y su homóloga del Banco Central Europeo, Christine Lagarde, diciendo que es «muy probable» otro paso de un cuarto de punto, una semana crucial en el calendario monetario ha dejado a los mercados financieros comenzando a contar el costo que puede infligir el endurecimiento incesante.

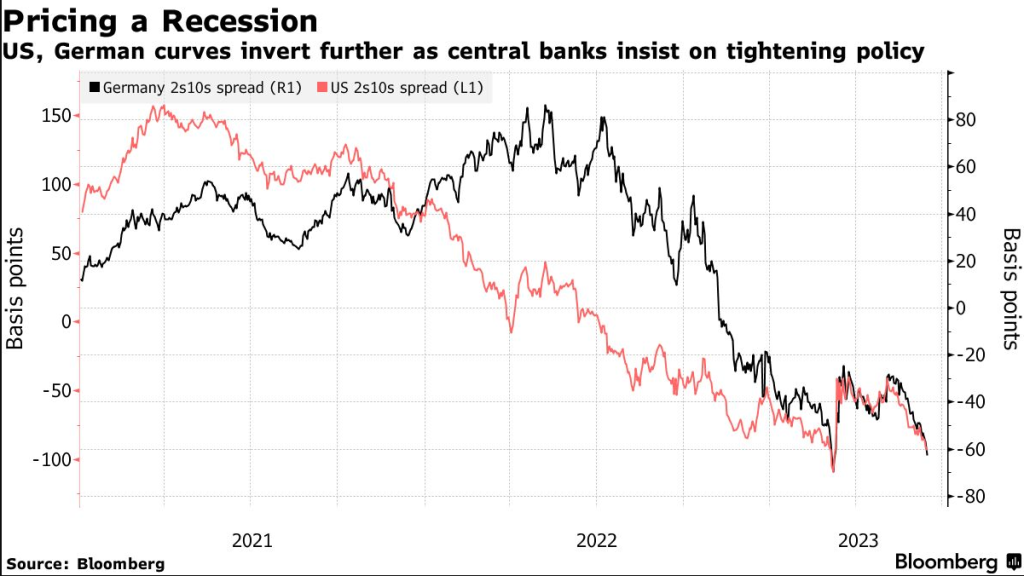

Señalando el escepticismo de que los políticos puedan evitar una recesión en EE. UU., los rendimientos de los bonos a 10 años de EE. UU. y Alemania se cotizan muy por debajo de la tasa de los valores a dos años. La curva de los bonos del Tesoro profundizó levemente su inversión el viernes, cerca de los niveles vistos a principios de marzo, justo antes de que la crisis bancaria regional de EE. UU. sacudiera los mercados globales. Los rendimientos estadounidenses a dos años aumentaron cuatro puntos básicos hasta el 4,68 %, superando el avance de 3 puntos básicos en los rendimientos a 10 años hasta el 3,74 %.

El peligro percibido allí es que el celo de los banqueros centrales para detener la peor inflación en una generación aplastará las economías y forzará cambios de política apresurados a medida que se derrumbe el crecimiento de los precios al consumidor.

El BCE conoce muy bien esa amenaza, ya que dos veces este siglo abortó campañas de aumento de tasas que ahora se perciben como errores de política. Un recordatorio de los peligros llegó el jueves, cuando Nueva Zelanda, uno de los primeros en comenzar el ajuste global, dijo que la producción se contrajo en el cuarto trimestre de 2022 y nuevamente en el primero de este año.

“Los bancos centrales colectivamente ahora parecen pensar que las tasas más altas todavía están justificadas incluso si sus economías se están debilitando o ya están en recesión”, dijo Charles Hepworth, director de inversiones de GAM Investments. “Los errores de política bien podrían ser los resultados no deseados”.

Un renovado apetito por el ajuste ha infectado a los bancos centrales mundiales este mes frente a las obstinadas presiones de precios. Canadá y Australia, cuya curva de rendimiento se invirtió el jueves por primera vez desde la crisis financiera, sorprendieron a los inversores la semana pasada al reanudar el ajuste.

La decisión de la Fed del miércoles, aunque cumplió con la pausa que habían prometido sus funcionarios, también ofreció a los inversores una perspectiva de dos aumentos adicionales de un cuarto de punto este año. Uno de ellos podría llegar el próximo mes, que Powell describió como una reunión «en vivo».

Es «muy probable» que el BCE haga lo mismo con un paso propio al día siguiente, dijo Lagarde el jueves, una semana después de que los datos mostraran que ella y sus colegas ya habían entrado en una recesión leve.

Teniendo en cuenta esos comentarios, los operadores del mercado monetario ven que la Fed eleva el límite superior de su tasa objetivo a casi el 5,5%, el más alto desde el cambio de siglo. Para el BCE, ven incluso probabilidades de una tasa terminal del 4% para octubre, un máximo histórico.

“Creemos que los riesgos para la tasa de depósito terminal del 3,75% están sesgados al alza”, dijo Anna Stupnytska, Economista Global Macro de Fidelity International.

Pero acompañando esas apuestas hay signos de inquietud en el mercado. Una curva de rendimiento con pendiente negativa o invertida es una anomalía. Cuando las tasas a largo plazo son más bajas que los vencimientos a más corto plazo, a menudo sugiere que los operadores esperan que los bancos centrales tengan que bajar las tasas en los próximos años, ya que una recesión eventualmente golpea y permite que la inflación disminuya.

Powell dijo que los funcionarios de la Fed anticipan una expansión «moderada», aunque a un ritmo más rápido este año de lo esperado anteriormente, y que controlar los precios requerirá «un crecimiento por debajo de la tendencia y cierta relajación de las condiciones del mercado laboral».

Los datos estadounidenses del jueves sugirieron que la economía se está manteniendo pero perdiendo fuerza. Las ventas minoristas del mes pasado superaron casi todas las estimaciones, pero ese informe también mostró que la demanda de los consumidores se ha moderado. Por otra parte, la producción de la fábrica se mantuvo lenta y las solicitudes de beneficios por desempleo se mantuvieron en el nivel más alto desde finales de 2021.

Un salto sorpresivo en la tasa de desempleo el mes pasado “sugiere un cambio radicalpuede estar en marcha”, según David Wilcox de Bloomberg Economics, ex alto funcionario de la Fed. “Aún así, está claro que una amplia gama de resultados es plausible, desde esencialmente ningún aumento en el desempleo, la llamada “desinflación inmaculada”, hasta una recesión de gravedad moderada”.

La zona euro, por su parte, muestra signos de atonía tras una recesión que se prolongó durante el primer trimestre. La economía se ha “estancado” y seguirá siendo débil a corto plazo, según Lagarde.

Reconoció que las alzas anteriores se están transmitiendo “con fuerza” a las condiciones de financiamiento y gradualmente a toda la economía, pero advirtió que las presiones salariales alimentan cada vez más la inflación.

“El peligro en este punto es que al centrarse en indicadores económicos lentos y más rezagados, el BCE camina dormido hacia un endurecimiento excesivo de la política”, dijo Joseph Little, estratega jefe global de HSBC Asset Management. «Podemos mirar hacia atrás en estos últimos aumentos del ciclo de ajuste como un ‘error de política'».

Por:

Con la asistencia de Aline Oyamada, Alexander Weber y Jana Randow

Fuente:https://www.bloomberg.com/news/articles/2023-06-15/global-rate-hike-endgame-is-now-haunted-by-recession-worries?cmpid=BBD061523_MKT&utm_medium=email&utm_source=newsletter&utm_term=230615&utm_campaign=marketsasia&sref=DPtqrPAJ#xj4y7vzkg