- Riesgo-recompensa para acciones es extremadamente pobre en medio de línea dura de Fed: MS

- El estratega dice que el S&P 500 caerá hasta un 26% en la primera mitad

Las acciones caras de EE. UU. están mostrando una señal de advertencia de que el S&P 500 podría caer hasta un 26% en la primera mitad de este año, según los estrategas de Morgan Stanley.

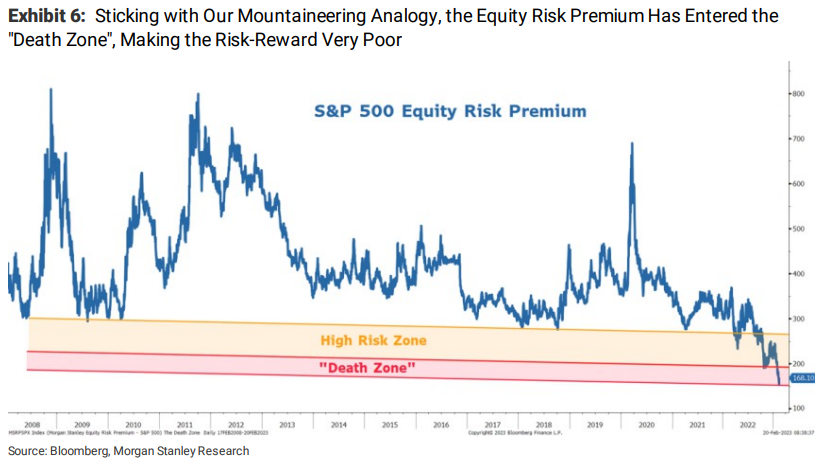

Si bien los datos recientes sugieren que la economía podría esquivar una recesión, también han descartado la posibilidad de un giro de la Reserva Federal, según un equipo dirigido por Michael Wilson. Eso no es un buen augurio para las acciones, ya que el fuerte repunte de este año las ha dejado más caras desde 2007 según la medida de la prima de riesgo de las acciones, que ha entrado en un nivel conocido como la “zona de la muerte”, dijo el estratega.

La relación riesgo-recompensa para las acciones ahora es “muy pobre”, especialmente porque la Fed está lejos de poner fin a su ajuste monetario, las tasas siguen siendo más altas a lo largo de la curva y las expectativas de ganancias aún son entre un 10% y un 20% demasiado altas, escribió Wilson en una nota.

“Es hora de regresar al campamento base antes de la próxima guía de ganancias”, dijo el estratega, que ocupó el primer lugar en la encuesta de Inversores Institucionales del año pasado cuando predijo correctamente la venta masiva de acciones.

Después de hundirse en un mercado bajista el año pasado, las acciones de EE. UU. han subido en 2023, ya que las señales de una inflación más baja impulsaron las apuestas de que la Fed podría reducir el ritmo de las subidas de tipos. Sin embargo, los responsables políticos advirtieron que las tasas de interés podrían aumentar aún más a medida que las presiones sobre los precios se mantienen elevadas, mientras que una perspectiva sombría para las ganancias corporativas ha disminuido el sentimiento de riesgo en los últimos días. El llamado impulso MACD del S&P 500, que muestra la relación entre dos promedios móviles del precio de un valor, ahora se está debilitando, según datos compilados por Bloomberg.

Otros en Wall Street también han advertido que la recuperación de los mercados bursátiles puede haber ido demasiado lejos. Mislav Matejka de JPMorgan Chase & Co. dijo esta semana que las apuestas por un crecimiento económico resistente y un giro de la Fed son prematuras, mientras que el estratega de Bank of America Corp. Michael Hartnett prevé que el S&P 500 caiga a 3.800 puntos para el 8 de marzo, lo que implica caídas de aproximadamente 7% de los niveles actuales.

Wilson, de Morgan Stanley, es mucho más pesimista y opina que el índice de referencia puede caer hasta 3.000, una caída del 26% desde su último cierre, en la primera mitad de 2023.

Eso está “muy fuera de consenso en este momento”, especialmente porque los inversores minoristas e institucionales activos son más optimistas de lo que han sido en más de un año, dijo el estratega.

FUENTE: https://www.bloomberg.com/news/articles/2023-02-21/morgan-stanley-s-wilson-says-stocks-most-expensive-since-2007-ledvil3v?cmpid=BBD022123_OUS&utm_medium=email&utm_source=newsletter&utm_term=230221&utm_campaign=openamericas&sref=DPtqrPAJ&leadSource=uverify%20wall