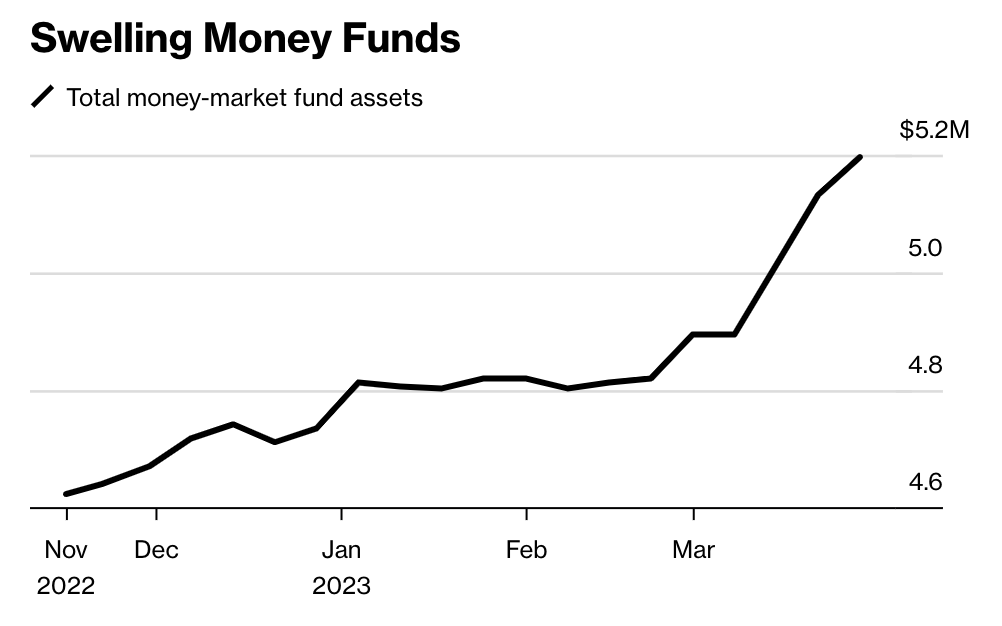

Las turbulencias bancarias y los altos rendimientos impulsaron los activos del mercado monetario a un récord de 5,2 trillones de dólares a fines de marzo.

Por Suzanne Woolley

Los inversores, sacudidos por la agitación actual en la industria bancaria y en busca de mayores rendimientos, están compitiendo con los fondos del mercado monetario.

Más de $ 300 mil millones fluyeron hacia fondos de dinero en las tres semanas que terminaron el 29 de marzo, según el Investment Company Institute. Eso llevó los activos a un récord de 5,2 trillones de dólares, superando el pico pandémico de 4,8 trillones de dólares.

Hay muchas razones para que te gusten los fondos del mercado monetario en este momento, pero también conllevan riesgos, dicen los expertos. Esto es lo que debe considerar al decidir si invertir en uno.

¿Qué son los fondos del mercado monetario?

Los fondos de dinero son una especie de fondo mutuo. Por lo general, se utilizan para estacionar efectivo que espera ser invertido o necesitado en un futuro cercano.

Mantienen instrumentos líquidos a corto plazo, incluidos efectivo, certificados de depósito y letras del Tesoro de EE. UU., y siguen las pautas federales sobre calidad, vencimiento, liquidez y diversificación. Se requiere que estén invertidos al menos un 10% en activos líquidos diarios y un 30% en activos líquidos semanales; la Comisión de Bolsa y Valores propone aumentarlo al 25% y al 50%.

Históricamente, los fondos han mantenido un valor de $1 por acción, con intereses pagados en dividendos. No hay garantía de que los inversores no pierdan dinero (los fondos no están asegurados por la FDIC), pero perderían atractivo rápidamente si “romper el dinero” o hacer que el valor de los activos netos del fondo se hundiera por debajo de $ 1, se volviera común.

Las comisiones entre los grandes proveedores de fondos minoristas oscilan entre el 0,09 % en Vanguard, el 0,34 % en Schwab y el 0,42 % en Fidelity. Puede comprar los fondos en sitios web de corretaje o de compañías de fondos mutuos, tal como compraría un fondo de renta variable u otro tipo de fondo de renta fija. Si tiene un plan 401(k), es probable que ofrezca una opción de fondo de dinero.

¿Cuál es su atractivo?

Los rendimientos que ofrecen estos fondos son un gran atractivo. El minorista más grande, el Fidelity Government Money Market Fund (SPAXX), tenía un rendimiento de 4,49 % al 5 de abril, en comparación con un promedio nacional de 0,06 % en las cuentas corrientes de interés y 0,37 % en las cuentas de ahorro, según datos de marzo del Federal Corporación de Seguros de Depósitos

Incluso las cuentas de ahorro de alto rendimiento tienen tasas más bajas, con Marcus de Goldman Sachs pagando actualmente el 3,75%.

Los fondos de dinero son más ágiles que los bancos para transmitir cualquier cambio en la tasa de interés de referencia de la Reserva Federal. Durante 20 años, alrededor del 86% de los cambios en las tasas de interés del banco central fluyeron hacia los fondos de dinero minorista, en comparación con el 26% de los CD minoristas, según una publicación de blog del Banco de la Reserva Federal de Nueva York.

“Muchos bancos se aprovechan de los presuntos titulares de cuentas de depósitos fijos”, dijo Chuck Cooper, asesor patrimonial de StrongBox Wealth, que tiene un cliente al que recientemente le ofrecieron un 0,25 % en un CD a 48 meses. “Eso es justo antes de que se imponga el robo a un cliente desprevenido desde hace mucho tiempo”.

¿Cuáles son los riesgos?

Los fondos monetarios son sensibles a las tasas de interés cambiantes, por lo que los rendimientos fluctuarán. Y a diferencia de las cuentas de ahorro tradicionales, no están cubiertas por el seguro de la FDIC.

Los mayores problemas en el pasado han sido con los fondos preferenciales institucionales, que tienden a ser más sensibles a los pánicos debido al papel comercial que poseen. Estos vieron grandes salidas en marzo de 2020 cuando golpeó la pandemia; la Reserva Federal tuvo que intervenir para apoyar los mercados de financiación a corto plazo. Y en 2008, el Reserve Primary Fund se vio obligado a “romper el dinero” al cambiar el precio de sus acciones por debajo de $ 1 después de una corrida que hizo que los inversores retiraran $ 40 mil millones en solo dos días debido a su exposición al papel comercial de Lehman Brothers en bancarrota.

La crisis bancaria actual también provocó la ansiedad de los inversores sobre los fondos del mercado monetario de primera calidad. Charles Schwab vio $ 8.8 mil millones en salidas netas de sus fondos principales en tres días a mediados de marzo. En esos mismos días, los propios fondos del gobierno y del Tesoro de Schwab tuvieron entradas por un total de alrededor de $ 14 mil millones.

¿Cómo se diferencian?

Hay tres tipos principales de fondos: gubernamentales, principales y del Tesoro. Los fondos de dinero del gobierno constituyen la mayor parte del universo de fondos minoristas.

Fondos gubernamentales: Estos fondos de bajo riesgo mantienen al menos el 99,5% de sus activos en efectivo, valores del gobierno de EE. UU. y acuerdos de recompra (básicamente préstamos garantizados a corto plazo) que están totalmente respaldados por valores del gobierno.

Fondos preferenciales: estos tienen efectivo, deuda de tasa flotante y papel comercial, que pueden ser de bancos altamente calificados en los EE. UU. y en el extranjero, así como deuda de agencias gubernamentales de los EE. UU. y empresas patrocinadas por el gobierno como Fannie Mae. Es posible que un fondo no tenga “principal” en su nombre: el fondo principal de Schwab es Value Advantage Money Fund y el de Fidelity es Fidelity Money Market Fund.

Fondos del Tesoro: estos fondos invierten principalmente en efectivo y letras del Tesoro, así como acuerdos de recompra garantizados por bonos del Tesoro. También hay fondos solo del Tesoro que solo tienen efectivo y bonos del Tesoro. Esto podría representar un riesgo a corto plazo: “Al entrar en el enfrentamiento del techo de la deuda a finales de este año, un fondo del Tesoro solo puede comprar bonos del Tesoro”, dijo Peter Crane de Crane Data. “Evitar esos días de kryptonita a mediados de agosto o septiembre, cuando probablemente tengamos un incumplimiento técnico, será más difícil para un fondo del Tesoro que para un fondo del gobierno”.

FUENTE: https://www.bloomberg.com/news/articles/2023-04-06/what-are-money-market-funds-four-things-to-know-about-the-popular-investment?cmpid=BBD040623_BIZ&utm_medium=email&utm_source=newsletter&utm_term=230406&utm_campaign=bloombergdaily&sref=DPtqrPAJ#xj4y7vzkg