Vuélvase más como la industria que interrumpió

In 2011 tesla declaró el objetivo de convertirse en “la compañía de automóviles más atractiva del siglo XXI, mientras acelera la transición mundial a los vehículos eléctricos”. En ese momento, esto era fácil de descartar como galletas saladas. En los ocho años transcurridos desde su fundación en 2003, había fabricado unos insignificantes 1.650 ev s. Su primer automóvil de gran venta, el Model s , aún no había salido a la carretera.

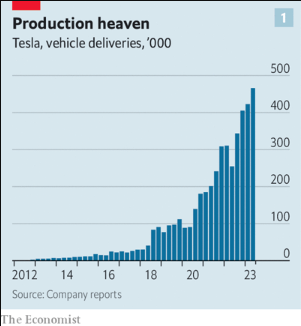

Hoy es casi tan loco argumentar que Elon Musk, el jefe del fabricante de automóviles desde 2008, no ha logrado ese objetivo. Su empresa, un raro insurgente en una industria con formidables barreras de entrada, ha crecido a una velocidad vertiginosa . En el primer trimestre de 2023, el mini- suv modelo y de Tesla fue el automóvil más vendido del mundo . En el segundo trimestre entregó un total de 466.000 automóviles, superando las previsiones de los analistas (ver gráfico 1). La promesa de Musk de 2 millones de ventas este año, frente a 1,3 millones en 2022, ya no parece fantasiosa. El 15 de julio, su primera Cybertruck, una camioneta retro-futurista angular, salió de la línea de producción. Tesla está a punto de revelar públicamente un plan de expansión para su fábrica alemana, donde quiere duplicar la capacidad a 1 millón de vehículos por año.

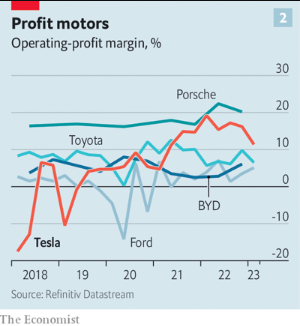

Además de reinventar el automóvil casi sin ayuda, Musk ha hecho lo mismo con la industria automotriz. Su enfoque en la fabricación optimizada de solo un puñado de modelos ha mantenido los costos a raya. El año pasado, Tesla se jactó de márgenes operativos del 17%; entre los fabricantes de automóviles que no son de nicho, solo Porsche, que produce menos de 1 millón de automóviles al año, igualó su desempeño.

La ambición de Musk de dominar el negocio automotriz (fabricar 20 millones de automóviles al año para 2030, duplicar la producción actual del principal fabricante de hoy, Toyota, y crear el sistema de conducción autónoma) sin duda atrae a los inversores, que valoran a Tesla en más de $ 900 mil millones. Eso es menos que más de $ 1 billón a principios de 2022, pero aún más que los siguientes nueve fabricantes de automóviles más valiosos juntos. Los titulares se esfuerzan por electrificar sus gamas de productos y copiar el enfoque de producción integrado verticalmente de Musk, mientras se defienden de una ola de recién llegados a los vehículos eléctricos , muchos de ellos chinos, que intentan ser el próximo Tesla.

Sin embargo, la pregunta ahora es si Tesla puede seguir creciendo tan rápido y rentable como lo ha hecho. El 19 de julio se espera que reporte márgenes de alrededor del 12%, aproximadamente lo que logró en los primeros tres meses del año, ya que recortó los precios para competir con rivales más baratos (ver gráfico 2). Sus ventajas como empresa de tecnología disruptiva con mentalidad de Silicon Valley están en peligro de ser erosionadas.

Para fabricar incluso 5 o 6 millones de automóviles al año en esta década, un objetivo más realista que la meta de Musk de 20 millones, sería necesario “adoptar las técnicas de los automóviles heredados”, observa Dan Levy de Barclays, un banco. Para seguir siendo una fuerza disruptiva, Tesla puede, paradójicamente, necesitar parecerse un poco más al pesado negocio de automóviles que ha interrumpido.

Tesla mantiene una ventaja sobre sus rivales más establecidos en baterías, software y productividad de fabricación, señala Philippe Houchois de Jefferies, un banco de inversión. Pero los competidores se están poniendo al día. En algunas áreas, como marketing y planificación de productos, lo han superado, señala el Sr.

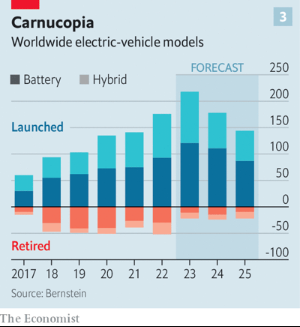

Houchois. Cuando lanzó el Modelo s , grande y costoso con baterías grandes y un largo alcance, tenía el mercado de vehículos eléctricos en gran medida para sí mismo. Hoy en día, los automovilistas pueden elegir entre aproximadamente 500 modelos ev de docenas de marcas. Bernstein, un corredor, estima que se pueden lanzar alrededor de 220 nuevos modelos este año y otros 180 en 2024 (gráfico 3). Para Tesla crecer rápido frente a toda esta competencia será difícil.

A diferencia del enfoque de “algo para todos” de los fabricantes de automóviles establecidos, Tesla fabrica solo cinco modelos (si se cuenta el Cybertruck) y depende en gran medida de dos de ellos. El Model 3, una berlina pequeña, y el Model y representan el 95% de los vehículos que Tesla desplaza. En comparación, los dos éxitos de ventas de Toyota, Corolla y rav 4, representan solo el 18% de los vehículos vendidos por la firma japonesa. Para que Tesla alcance su objetivo de vender un Model 3 y un Model y combinados de 3-4 m, cada modelo necesitaría controlar el 50 % de los automóviles de su clase ($40,000-60,000 automóviles del mercado masivo y $45,000-65,000 suv , respectivamente). Según Bernstein, ningún fabricante de automóviles ha tenido nunca más del 10% en esos dos segmentos.

Y ambos modelos están envejeciendo. El Model y tiene tres años y el Model 3 acaba de cumplir seis, lo que los hace menos deseables en un negocio donde históricamente la novedad ha contado mucho. La regla general de la fabricación de automóviles para mantener las ventas en marcha es actualizar los modelos cada dos o cuatro años y rediseñarlos por completo cada cuatro o siete años. La “actualización” planeada por Tesla del estilo del Model 3 y sus entrañas tecnológicas este año parece retrasada según los estándares de la industria.

La empresa deberá ir mucho más allá de su estrategia actual de ofrecer actualizaciones de software frecuentes que mejoren algunas de las características de sus autos o agreguen otras nuevas. Eso puede haber funcionado para su base de clientes original de técnicos pioneros, pero es poco probable que funcione con el automovilista promedio. Una solución es ofrecer más opciones para su gama existente. Barclays estima que el Model 3 viene en 180 configuraciones, en comparación con 195,000 para un sedán bmw Serie 3 comparable (que funciona con gasolina) . Pero eso introduciría el tipo de complejidad que Musk ha evitado hasta ahora.

Otra ruta para aumentar las ventas es lanzar nuevos modelos, como Cybertruck, o un vehículo de mercado masivo de bajo costo, llamado extraoficialmente “Modelo 2” y con precios que comienzan en $ 25,000, que Musk ha prometido comenzar a vender en el próximo par de años. Pero los nuevos modelos vienen con nuevos desafíos. El mercado relevante de las camionetas, con ventas globales de 1,3 millones, según Bernstein, es relativamente modesto, y el estilo audaz de la Cybertruck puede limitar su atractivo. Y aunque los Tesla de bajo costo podrían expandir el mercado de la compañía más allá de Estados Unidos, China y Europa, es casi seguro que generarán márgenes más bajos, lo que deprimirá la rentabilidad general de la compañía. Además, otorgar a las empresas regionales una mayor autonomía para gestionar las diferencias regionales en gusto, como lo han hecho durante mucho tiempo los fabricantes de automóviles establecidos, nuevamente agrega complejidad y costos.

Es posible que Musk no pueda evitar otras prácticas costosas de la industria. Uno es la comercialización. A diferencia de todos los demás grandes fabricantes de automóviles, que se cree que gastan sumas principescas en anuncios, Tesla ha dependido del boca a boca y de la personalidad de Musk para promocionar sus productos. Barclays considera que evitar los anuncios y, al vender directamente a los compradores, sin pasar por los concesionarios, actualmente le ahorra a la compañía entre $2,500 y $4,000 por cada automóvil que vende. A medida que busca nuevos clientes, y Musk ensucia su marca personal con su administración polarizadora de Twitter, su proyecto paralelo de $ 44 mil millones, es probable que Tesla renuncie a algunos de esos ahorros. Musk lo ha reconocido y ha dicho que, por primera vez, su compañía podría “probar un poco de publicidad”.

Otro elemento básico de la fabricación de automóviles al que Tesla ha llegado tarde son los recortes de precios. Musk se había comprometido a nunca ofrecer descuentos ni permitir que se acumulara el inventario. Su compañía ha hecho últimamente ambas cosas. La producción superó las ventas en los últimos cinco trimestres. Después de crecer a una tasa anual promedio del 60 % durante años, los volúmenes de ventas trimestrales se expandieron solo entre el 30 % y el 40 % entre el segundo trimestre de 2022 y el primer trimestre de 2023. Para cambiar más vehículos, Musk comenzó a reducir los precios a fines del año pasado, hasta en un 25 % en algunos modelos. Las ventas se dispararon debidamente, en más del 80% en el segundo trimestre, en comparación con hace un año. La otra cara de la moneda fue que los márgenes se contrajeron debidamente. Los inversores han tolerado los recortes de precios de Musk más que en el caso de sus rivales: el 17 de julio, el precio de las acciones de Ford cayó un 6% después de que el gigante de Detroit anunciara fuertes descuentos en sus f-150 recogida. Pero es posible que no sean tan indulgentes para siempre.

A medida que aumenten sus diversos costos, Tesla intentará seguir reduciéndolos en otros lugares, especialmente en la fabricación. En marzo dio a conocer lo que llamó el “proceso sin caja”, diseñado para hacer que los automóviles sean “significativamente más simples y asequibles” mediante la simplificación o incluso la eliminación de etapas del proceso de producción. No está claro qué es exactamente lo que tiene en mente. A pesar de su historial de ingenio en ingeniería, al menos un intento previo de mejorar la fabricación de automóviles, al reemplazar a las personas con robots para el Model 3, condujo a lo que el propio Musk describió como un “infierno de producción” y casi a la bancarrota en 2018.

El último desafío nuevo de Musk, otro que comparte con los fabricantes de automóviles occidentales establecidos, es China. Tesla, que fabrica más de la mitad de sus automóviles en su fábrica de Shanghái, ya no parece mantener su posición privilegiada en el país. Se le permitió establecerse sin el socio de empresa conjunta chino requerido de otros fabricantes de automóviles extranjeros, en un momento en que China necesitaba que Musk suministrara vehículos eléctricos para los automovilistas chinos y, lo que es más importante, alentara a la propia industria de vehículos eléctricos del país a mejorar su juego.

Eso ha funcionado demasiado bien. Se cree que Tesla vendió 155.000 automóviles en China en el segundo trimestre, un 13% más que en los tres meses anteriores. Pero China Merchants Bank International Securities, una firma de inversión, considera que su participación de mercado puede haber caído por debajo del 14 %, desde el 16 % en el trimestre anterior, ya que los compradores cambiaron a marcas locales que mejoran rápidamente. En una señal de que Tesla ahora necesita a China más de lo que China necesita a Tesla, la compañía se vio obligada a firmar un compromiso el 6 de julio con otras empresas automotrices para detener su guerra de precios y competir de manera justa en línea con los “valores socialistas fundamentales”. Tu Le de Sino Auto Insights, una consultora, relata los rumores de que las autoridades están rechazando los esfuerzos de Tesla para aumentar la capacidad de fabricación en China. Y eso es antes de entrar en la geopolítica cada vez más tensa del comercio chino-estadounidense.

Si Tesla quiere vender 6 millones de autos al año con un margen operativo del 14% para 2030, lo que Levy de Barclays cree posible, probablemente deba evitar al menos algunas de estas trampas. Sería una tontería descartar esa eventualidad, dada la habilidad de Tesla para confundir a los escépticos. Podría, por ejemplo, compensar parte de la disminución en el crecimiento de las ventas con nuevas fuentes de ingresos, como acuerdos recientes para abrir su red de carga a los clientes de Ford y General Motors. A medida que las marcas se definen por la experiencia intermediada digitalmente de la conducción en lugar de la carrocería o el manejo, su software superior, incluidos, algún día, los sistemas de conducción autónoma, puede permitirle seguir ofreciendo menos modelos que sus rivales. Le cree que Tesla mitigará el riesgo de China al fabricar más de sus automóviles en Alemania y otros países, incluidos los de bajo costo. Tesla ha sido, con mucho, la compañía de automóviles más convincente de principios del siglo XXI. Si va a mantener ese título, tiene su trabajo por delante.

Fuente: https://www.economist.com/business/2023/07/18/teslas-surprising-new-route-to-ev-domination?utm_campaign=r.business-newsletter&utm_medium=email.internal-newsletter.np&utm_source=salesforce-marketing-cloud&utm_term=7/22/2023&utm_id=1692683